|

本报记者 宁夏 深圳报道

“A股真是疯了”,12月2日下午的微信朋友圈里,这样的感慨几乎是异口同声。

事实上,旁观者的情绪早已郁积多时。11月20日,上证指数自2430点开始启动,短短9个交易日,指数上涨312.55点,攀升至12月2日的2763点,短期涨幅达到12.73%。伴随大 盘指数狂舞,沪深两市成交接连刷新历史纪录。

11月28日至12月2日,沪市成交额分别达到4020亿元、4011亿元、3972亿元。同期,深成指的成交金额也达到3085亿元、2897亿元、2776亿元。这意味着过去三个交易日,沪深两市的成交额均达到7000亿元左右。

然而,在史诗级的成交量和让人瞠目结舌的指数暴涨背后,并非人人都是受益者,场外、场内资金源源不断流入券商、保险、银行、地产等大金融板块,其他板块则分流甚少。

12月2日,证券板块平均涨幅达到9.51%,保险和银行板块的平均涨幅亦达到7.39%和7.37%。狂飙突进的表象下面,是天量的资金流入。公开数据显示,仅这三大行业当天的总成交额就达到1600.9亿元。

“这一轮行情,会让很多机构看得目瞪口呆。”早在半个月前,一位卖方分析师向业内的基金经理预言,A股牛市正在到来,低估值的蓝筹股会暴涨。

而过去9个交易日的行情,印证了这一预言。浸淫市场多年的一位机构投资人士向21世纪经济报道记者坦承,被这一轮行情折腾得“目瞪口呆”。

增量资金蜂拥而入

11月20日,以券商、保险为代表的金融板块开启了一轮大象起舞的估值修复行情。这些低估值板块的暴涨,最早是源于场外增量资金的推动。

“11月下旬以来,我们营业部大户的保证金账户增加非常明显。有些原本是几百万资金的账户,突然就增加到千万以上。”一家大型券商营业部投资顾问告诉21世纪经济报道记者,这些客户普遍来自实业,如钢贸批发、家具外贸等。

“做实业一年投资几个亿,也就10%的回报。但炒股票只要抓住一只涨停股,一天就有10%了。”深圳一位从事外贸生意的张先生透露,最近一个月,他将流动资金都转到股票账户,全职专心炒股票。

流入A股市场的增量资金主力还有此前投资房地产和信托产品的资金。

“过去几年,我将70%的资金都投资在房地产和信托产品。现在信托产品到期,我把它投到股票市场。”广州一位资产超千万的高净值客户刘先生说,他选择的股票是互联网金融和券商,最近一个月的回报有20%以上。

广州一位炒房客林先生则是将房地产套现的上亿资金腾挪到A股。“以前也有投资股市,股票账户也就两三百万,主要资金放在楼市。”林先生说,他早年投资的房产有十几套,自2013年上半年开始陆续放盘,套现后再逐步投资到股市。

新价值投资委员会主席罗伟广介绍,圈内有很多资产超过千万的客户,近期不断将资金搬入股市,这些资金原本投资在银行理财产品、信托产品、房地产、委托贷款等。

“股市红火以后,这些客户觉得不到10%的收益比较低,已经没有吸引力。”深圳一家国有银行私人银行部人士说,最近一周,客户关注度最高的就是A股,他们最感兴趣的就是投资A股或者是挂钩A股的产品。

除了高净值客户的资产再配置外,流入A股市场的一股增量资金是银行的理财资金。

“现在银行给私募基金、大客户提供的配资业务很火,客户出1000万的资金,银行就可以配2000万或者是3000万,资金成本约为8%。”前述国有银行私人银行人士指出,私募基金发行火爆,其实资金主体是银行理财资金。

不过,与原有场内机构资金偏好小市值成长股不同,新入市的实业资金、炒房资金更喜欢的是低估值的蓝筹股。

“小股票的估值都比较贵,今年很多公司搞收购兼并,里面有不少坐庄资金囤积。但自己在这方面没有信息优势,不敢买这类公司,怕踩到陷阱。”刘先生介绍,他买券商股的逻辑非常简单,就是基于A股牛市,券商就会赚钱。

与刘先生类似,卖房炒股的林先生选择的是银行地产等大市值股票。他的理由是:银行地产是支柱产业,无论经济结构向哪个方面转型,行业内的领头公司都不用担心倒闭风险。而根据炒房的经验,房地产行业洗牌,大公司还会受益。

在瑞银证券首席A股分析师陈李看来,大规模的资金流入或许才刚刚开始。

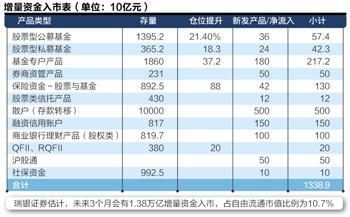

陈李在最近的一份报告中估计,未来3个月内将有1.34万亿新增资金入市。“我们从12种产品渠道,保守估计未来3个月将有1.34万亿元新增资金入市,是当前全市场自由流通市值的10.7%。”

据其分析,这些新增资金的主力是高净值自然账户(增加5000亿元),银行配资推动下的专户产品(增加2172亿元),融资信用账户(增加1500亿元)。

场内机构大换仓

当场外增量资金涌入银行地产等低估值、流通性好的蓝筹股时,场内存量资金也进行了大换仓,他们卖出曾重仓持有的医药等成长股,转而追涨大金融板块。

“我们一位基金经理卖了20个点的小股票,再把这些资金扑在券商股上。”深圳一位大型基金公司的基金经理透露,12月2日,该基金经理选了8只券商股,每只平均分配2-3个点的资金。

最近7个交易日,华南一位基金经理一直在调整持仓结构,其持有的金融地产比例已经提升至30个百分点以上。

“11月20日降息以后,第一把加的是券商保险,把仓位干到了95%。后来慢慢卖了一部分小股票,再买了一点地产股。”华南一位基金经理介绍,11月28日,银行股集体暴涨8%,但其持仓中已经没有现金头寸可以买股票。

然而,让他庆幸的是,28日这天,来自两家保险公司申购了几个亿,这给他重新提供了买股票的子弹。12月1日,他将几个亿资金全部布局在银行股。

“这一轮行情是由资金驱动的估值修复行情,炒作主线就是受益于降息加大资金杠杆的行业。”前述华南基金经理分析,继金融地产暴涨后,市场炒作热点会向煤炭有色、地产产业链等相关行业扩散,后续他还会继续调整持仓结构。

21世纪经济报道记者采访了解到,经历最近9个交易日的暴涨,目前股票型基金的仓位都比较高,普遍达到90%以上。

“降息以后,基金的第一步是先把仓位提上去,然后再慢慢换品种、调结构。”一位在招商银行大厦办公的基金经理坦承,市场的暴涨催生了机构抢筹的心态,他们消息公布后的一天就把现金都换成股票。

但随后几个交易日,仓位迅速抬升到上限,他们必须先卖出小股票,才能腾出资金来追蓝筹股。

“成长风格基金在这一轮行情中没有增量资金申购,只能是卖小票买大票来换仓。”前述招商银行大厦办公的基金经理解释,最近一段时间,很多小股票的基本面没有变化,但股价阴跌,就是公募基金在换仓。

在这一轮行情中,将持仓结构由成长股调换到蓝筹股的还有保险资金。不过,他们不是主动调仓,而是通过基金申购赎回来实现换仓。

“每年年底,医药食品饮料等偏防御的资产会有比较好的表现。我们在11月初布局了成长风格基金和医药基金,但没想到,市场表现比较好的是偏大盘的蓝筹股。”一位国字头保险公司的组合总经理透露,他们近期对基金组合进行调整,赎回成长型基金,申购了沪深300、金融地产配置比例较高的价值型基金。

记者从多家基金公司了解到的情况也印证了这一点。12月1日,深圳一只医药基金收到了几家保险公司的赎回申请。而同期,有价值型的基金获得了平安、人寿的申购。

除了调仓外,有些保险公司通过提升权益投资的比例来加仓蓝筹股。

“我们有些企业年金客户提出要求,将权益投资的比例从10%提高至15%。”上海一位管理企业年金的保险投资经理透露,最近半个月,他们管理的企业年金计划大幅加仓,持仓比例由50%加到满仓。

陈李认为,从地产、商品、信托市场转移出来的资金入市迹象已非常明显。而接下来新进入的亿万级账户,将是决定未来行情的主力军。

作者:宁夏

点击进入【股友会】参与讨论

我来说两句排行榜