|

道指“狗股”(Dogs of the Dow)乃最多人认识的选股策略之一,有多少投资者风雨不改采用此法,老毕不得而知,但“狗股理念”易懂方法易用,往绩更大有看头。新岁伊始,老毕向大家推介一个立足于Dow Dogs 的期权策略,冀读者能“四两拨千斤”。

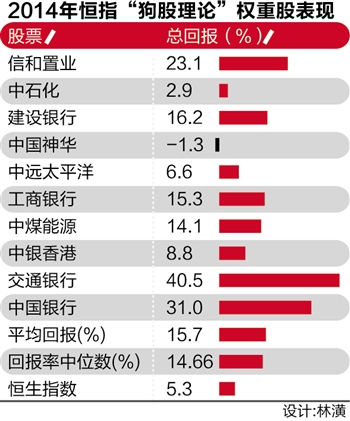

《信报》研究部把“狗股理论”施于港股,以恒指取代道指,每年年初投资于股息率最高的10只恒指成分股,组合权重一视同仁,每只股票配置10%资金,并于翌年年初检讨策略得失。从附表可见,2014年初股息率最高的10只恒指成分股,全年平均总回报15.7%(股价变动连同股息),较恒生指数5.3%总回报高出10.4个百分点!

“狗股策略”最重要的假设,在于去年表现令人失望、股息较高的蓝筹,来年有望一洗颓风收复失地,反过来跑赢大市。显然易见,“狗股理论”带有强烈的“价值”色彩,而运用该策略也不可能岁岁跑赢指数。2013年香港“狗股”便跑输恒生指数。然而,从长线回报着眼,一种有稳健往绩支持的投资策略,总有其屹立不倒的道理。

“狗股理论”自上世纪九十年代初起大行其道,二十年来发展出众多不同版本,其中一个主要变奏,是买入股息率最高的10只道指成分股中每股股价最低的5只,组合权重一视同仁,每只股票配置20% 资金。此一版本有个趣致的名堂,叫作“道指小狗”(Small Dogs of the Dow)。

《信报》研究部把理论发扬光大,非但将“小狗”引进恒指,且把“小狗策略”一拆二,在买入每股股价最低的5只高息恒指成分股外,加入了另一变奏:投资于每股股价最低排名的第2至第5只,组合权重分别为40%、20%、20%和20%。

研究部发现,自2000 年以来,原始的“10 狗策略”迄2013 年底累计总回报(股价变动连同股息)达459%;“5小狗策略”(即股价最低的5 只高息股)同期累计总回报475%;“4小狗策略”(即股价最低排名的第2 至第5 只高息股)累计总回报更达513%。反观恒指,2000至2013年累计总回报仅114%。换句话说,在长达十四年的投资期内,“大狗”、“小狗”的表现俱远胜恒指。

值得一提的是,原始的“10狗策略”和“4小狗策略”,十四年中有十年(71%)跑赢恒生指数。老毕今天向各位推介的期权策略,立足于较简单的“5小狗”版本,出击工具则为一年后到期的认购期权。具体操作方式是,1月买入道指“5小狗”2016年1月到期的近价认购期权,每份合约控制100股,按此(股数乘以每股期权金)计算总成本。投资者于合约到期一个月前(2015年12月)按市价沽出期权,不论赚蚀都得平仓计数。

参考过去两年往绩,运用此法押注道指“5小狗”,2013和2014年回报俱接近两倍。

2015年“5小狗”分别为通用电气(GE)、辉瑞(PFE)、AT&T(T)、可口可乐(KO)和Verizon(VZ)。照搬策略能否再度“四两拨千斤”,此刻言之尚早,但期权即使全部亏损,亦仅限于开仓时投入的成本。而好处是如果熊市杀到,风险控制胜于买入正股。

本文:香港信报财经新闻

我来说两句排行榜