此次降准不代表货币政策转向,也不是强刺激

降准后续影响在于使得金融机构具备可持续的支持实体经济发展的融资能力

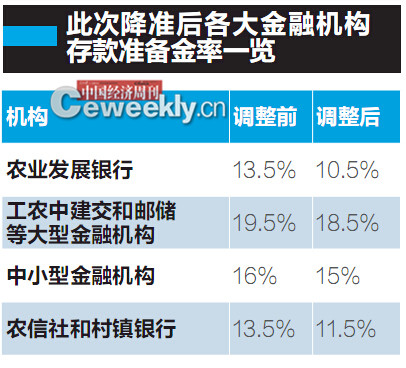

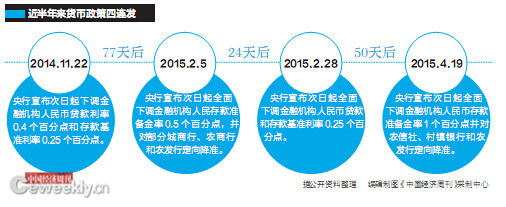

中国人民银行4月19日宣布,自20日起下调存款准备金率1个百分点,并有针对性地实施定向降准。除了普降,此次降准还针对村镇银行、农信社、农合行、农发行实施定向降准,这意味着更有针对性地面向小微企业、三农、重大水利工程定向支持,以改善我国经济运行中的薄弱环节。

为何在此时降准?这反映出了什么样的政策动向?《中国经济周刊》记者就此问题专访了中国人民银行研究局局长陆磊。

陆磊说,按照中央经济工作会议和政府工作报告的总要求,继续实施稳健的货币政策,要更加注重松紧适度,更加注重预调微调,通过综合运用货币信贷政策,推动金融活水流向实体经济。因此,无论从实际融资成本还是流动性总量看,准备金率下调起到了精准对冲作用,货币政策仍然保持中性、稳健。

在经济新常态下,无论是稳增长还是调结构,都需要加大金融支持实体经济的力度。“此次降准不代表货币政策转向,也不是强刺激,因为没有额外增加流动性,只是弥补货币缺口,还是沿着稳健的货币政策、松紧适度的方向。”陆磊对《中国经济周刊》记者表示。

陆磊表示,央行选择这个时候降准,有以下原因。

一是确保流动性保持稳定。从金融统计数据看,2015年3月末,广义货币供应量M2增长11.6%,比去年同期低0.5个百分点。广义货币(M2)增速回落主要原因是外汇占款同比明显少增。今年一季度,外汇占款余额26.82万亿元,一季度减少2521亿元,同比少增1.04万亿元。其中,3月份当月减少2307亿元,同比少增4048亿元。为稳定基础货币投放,保持M2平稳适度增长,在4月下调金融机构存款准备金率是合适的。

二是确保金融机构支持实体经济能力保持稳定。一季度金融机构对实体经济发放的人民币贷款增加3.61万亿元,比去年同期多增6253亿元;占同期社会融资规模增量的78.3%,比去年同期高24.1个百分点。降低存款准备金率有助于促进存款类金融机构具备足够的可贷资金以保持信贷支持实体经济的能力。

三是确保实际融资成本稳中有降。2015年3月末,企业融资成本为6.83%,比上年末下降12个基点,比上年同期下降50个基点。但考虑到生产者价格指数一季度下降幅度较大,为-4.6%,意味着扣除价格因素,企业实际融资成本仍然较高,下调存款准备金率将增加商业银行长期低成本资金,促进社会融资成本进一步降低。

综合来看,准备金率下调可以起到两个方面作用。“一方面是释放商业银行可贷资金。在外汇占款少增约1万亿元的背景下,普降1个百分点的存款准备金率大致可以对冲外汇占款少增所带来的影响。因此,货币政策仍然处于中性状态。”陆磊对《中国经济周刊》记者表示,“另一方面是提高货币乘数。降低存款准备金率的后续影响在于新增存款可以按照更高的比率放贷,使得金融机构具备可持续的支持实体经济发展的融资能力。”

本次降准重点支持领域

加大对小微企业、“三农” 、重大水利工程建设的支持力度 体现在:

对农信社、村镇银行等农村金融机构额外降低人民币存款准备金率1个百分点,并统一下调农村合作银行存款准备金率至农信社水平;对中国农业发展银行额外降低人民币存款准备金率2个百分点。

对符合审慎经营要求且“三农”或小微企业贷款达到一定比例的国有银行和股份制商业银行可执行较同类机构法定水平低0.5个百分点的存款准备金率。

|

|

中国经济周刊-经济网版权作品,转载时须注明来源,违者将被追究法律责任。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜