|

导读

多数银行大额存单可提前支取,而少有银行提到赎回条款,浦发银行和兴业银行明确表示不可赎回。此外,目前仅有工商银行、中国银行和建设银行的公开信息提到可以办理质押业务。

“有提前支取,流动性就有了保证。提前支取和赎回意义差不多,没什么太大差别。”金融监管政策研究人士孙海波告诉记者。

实习记者 谢水旺

本报记者 王芳艳 上海报道

继央行于6月2日发布《大额存单管理暂行办法》后,6月11日,中国货币网发布公告称,工商银行等9家市场利率定价自律机制核心成员,将于6月15日起发行首批大额存单。首批大额存单将通过发行人的营业网点、电子银行等渠道发行,具体的产品期限、产品利率、发行额度等要素由发行人自主确定并公布。

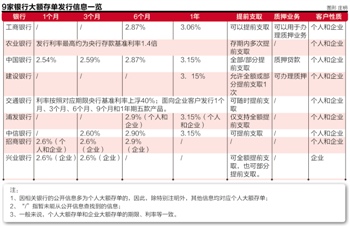

21世纪经济报道记者根据9家银行大额存单的公开信息,整理了产品期限、利率和功能等信息。多数银行大额存单可提前支取,而少有银行提到赎回条款,浦发银行和兴业银行明确表示不可赎回。此外,目前仅有工商银行、中国银行和建设银行的公开信息提到可以办理质押业务。

另外,大额存单的转让机制还未建立,多位业内人士对此说法不一,或许只能等待监管的最终确定。

大额存单功能对比

从几家银行公布的信息来看,其个人和企业大额存单的期限、利率和功能等基本一致。

除兴业银行只发行企业大额存单外,其他银行都发行了个人和企业大额存单。各银行大额存单的期限和利率虽有所差别,不过期限均为1年以内(含),利率最高为央行存款基准利率1.4倍。

根据《大额存单管理暂行办法》(下称《办法》),发行人应当于每期大额存单发行前在发行条款中明确是否允许转让、提前支取和赎回,以及相应的计息规则等。对于通过发行人营业网点、电子银行等自有渠道发行的大额存单,可以根据发行条款通过自有渠道办理提前支取和赎回。

记者发现,多数银行都可提前支取,不过在额度和次数方面有所差别。

“有提前支取,流动性就有了保证。提前支取和赎回意义差不多,没什么太大差别。”金融监管政策研究人士孙海波告诉记者。

《办法》还规定,大额存单可用于办理质押业务,包括但不限于质押贷款、质押融资等。不过,目前仅有工商银行、中国银行和建设银行的公开信息提到可以办理质押业务。

民生证券固收研究员李奇霖对记者表示,转让机制短期之内没有建立,估计大额存单主要就靠提前支取和质押的特征吸引投资者。

转让平台之辩

央行表示,从国际经验看,成熟金融市场国家的大额存单都可以流通转让,而且活跃的二级市场是推进存单市场发展的重要前提。但目前国内的大额存单转让机制尚未建立。

《办法》规定,大额存单的转让可以通过第三方平台开展,转让范围限于非金融机构投资人。

“央行规定是第三方平台,具体是什么机构目前还未明确,且还没有可转让的品种。”一位银行业分析师表示。

“第三方平台的定义确实挺模糊的,一般来说,第三方平台指的是银行间同业拆借中心(即外汇交易中心),但是个人和企业根本进入不了,现在看来,符合条件的也就只有北京金融资产交易所了。”李奇霖说。

北金所的业务范围涵盖债务融资工具产品发行与交易、金融企业国有资产交易、债权资产交易、信托产品交易、保险资产交易、私募股权交易、黄金交易等,为各类金融资产提供从登记、交易到结算的全程式服务。

但孙海波持不同观点,他认为:“进入北金所是债券交易,大额存单交易跟北金所没有关系。转让只能通过第三方平台(即外汇交易中心)。大额存单作为一般性存款,不受债券市场相关规则约束,这些投资者开展大额存单交易,可不通过北金所,而是直接通过外汇交易中心平台交易,且是相互之间作为交易对手。但截至目前,银行间债券市场开户的非金融机构投资者数量很少,预计其相互之间开展交易的动机也不大。”

在银行间债券市场,债券交易一般由中国外汇交易中心提供报价和交易平台,也可由交易双方自行谈判达成,债券结算则统一通过中央结算公司的中央债券综合业务系统完成。

孙海波在点评大额存单发行时表示:“这里的第三方平台目前只局限于外汇交易中心平台发行,不包括交易所证券公司柜台,交易中心也是发行和交易同业大额存单的唯一场所。”

孙海波还告诉记者,外汇交易中心有两套系统,一套做同业拆借,另一套做债券交易。

李奇霖则认为,大额存单转让平台如果通过外汇交易中心,个人和非金融企业是不能参与的,除非后面有了新的文件扩宽参与主体;如果通过银行间市场,非金融企业参与银行间市场只能通过丙类户参与,即北金所。

“银行间债券市场前台有两部分,一部分是外汇交易中心负责的债券交易系统,另一部分是北金所负责的债券交易系统。”孙海波透露,以他目前知道的信息,北金所应该不大可能。

作者:谢水旺 王芳艳

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜