|

导读

城投控股一位内部人士表示,公司此次重组方案与资本市场上其他任何方案都不同,也就是“重大无先例”。

“因此,这几个月以来,公司与交易所、证监会,都在积极地对方案进行论证。监管部门也是要抱着负责的态度来考虑这个重大无先例事项对于资本市场、对公司、对广大股东的影响。”该人士称。

本报记者 何晓晴 广州报道

在经历长达近8个月的停牌之后,上海城投旗下两大上市平台—城投控股(600649.SH)、阳晨B(900935.SH)重大资产重组事项终于揭开面纱。

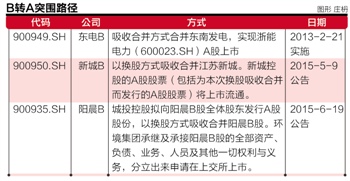

6月19日,两家公司双双发布公告称,城投控股拟向阳晨B股全体股东发行A股股份,以换股方式吸收合并阳晨B股。同时,安排下属全资子公司环境集团承继及承接阳晨B股的全部资产、负债、业务、人员及其他一切权利与义务,然后分立出来申请在上交所上市。

值得一提的是,阳晨B股也成为了继东电B(900949.SH)和新城B股(900950.SH)之后第三起B股转A股的案例。

此前,东电B首开先河,于2013年2月21日以换股吸收合并方式合并东南发电,实现浙能电力(600023.SH)A股在上交所上市。

今年5月9日,新城B股接踵发布公告,新城控股向江苏新城除新城控股以外的全体股东发行A股股票,并以换股方式吸收合并江苏新城。本次合并完成后,新城控股将作为存续公司承接江苏新城的全部资产、负债、业务、人员、合同及其他一切权利与义务,江苏新城终止上市并注销法人资格。同时,新城控股的A股股票(包括为本次换股吸收合并而发行的A股股票)将申请在上交所上市流通。

不过,与上述两家稍有不同的是,阳晨B回归A股走的是先吸并再分立的路子。对此,城投控股一位内部人士表示,公司此次重组方案与资本市场上其他任何方案都不同,也就是“重大无先例”。因此,“重大无先例”带来两个问题:一是主管部门对这种重组没有现成的规章来审批,只能“一事一议”、“一事一批”。二是,无先例的重组大家都要很慎重的研究、论证、评估,评估方案的可行性、评估对资本市场的影响。

“因此,这几个月以来,公司与交易所、证监会,都在积极地对方案进行论证。这样的反复论证需要经历比较长的时间。如果是一些普通的重组方案,相关部门已经有很成熟的处理经验,很快就能有批复,但是因为此次的方案是从来没有过的,相关部门都要把方案审核一遍。监管部门也是要抱着负责的态度来考虑这个重大无先例事项对于资本市场、对公司、对广大股东的影响。”该人士称。

换股价溢价逾一倍

据城投控股当天披露的换股吸引合并及分立上市暨关联交易预案显示,此次交易方案分为“合并”及“分立”两部分。

首先,城投控股向阳晨B股全体股东发行A股股份,以换股方式吸收合并阳晨B股。作为本次合并的存续方,城投控股安排下属全资子公司环境集团承继及承接阳晨B股的全部资产、负债、业务、人员及其他一切权利与义务;而作为本次合并的被合并方,阳晨B股将终止上市并注销法人资格。

其次,在本次吸收合并生效实施后,城投控股将下属全资子公司环境集团以存续分立的方式实施分立。作为本次分立的存续方,城投控股继续运营房地产资产和业务以及其他股权投资业务;作为本次分立的分立主体,环境集团的全部股权由城投控股,届时全体股东按持股比例取得及变更为股份有限公司(即城投环境),并申请其股份在上交所上市。

城投控股的换股价格为15.50元/股,换股价溢价率达116.48%。

按同股同价原则,最终确定阳晨B股换股价格为2.522美元/股。

根据上述换股价格,阳晨B股与城投控股的换股比例为1:1,即每1股阳晨B股股票可以换得1股城投控股A股股票。

此外,本次合并将分别向两公司的股东提供现金选择权,阳晨B股的现金选择权为1.627美元/股,较现股价1.16美元溢价40.26%;城投控股的现金选择权为10元/股,较现股价7.16元溢价39.66%。

对此,安信证券分析师诸海滨表示,2014年7月份以来,B股市场新增开户明显增多,除了受益A股牛市格局之外,投资者对B股市场改革预期也越来越强烈。

当前沪港通已经运行一段时间,使用效率不断提高,据报道,当前深港通的准备工作正在有序进行。届时,港交所和沪深交易所互通局面全面形成,B股市场的改革也已步入时间窗口。

民生证券一位分析师认为,考虑到城投控股复牌后具有分拆上市概念,投资者大概率不会选择现金选择权,不会放弃享受A股估值修复带来的投资机会,预计阳晨B股转A顺利推进为大概率事件。

公司称,分立后,公司彻底解决其与阳晨B股之间的潜在同业竞争,实现城投控股在环境业务领域的整合,下属的环境业务板块(包括阳晨B股经营的城市污水处理业务)将实现整体独立上市,同时公司也将转型为以城市基础设施及相关领域为主要投资方向的综合性资产管理集团。

资料显示,2014年,城投控股的房地产业务收入35.18亿元,占营收比为71.35%;环境业务8.91亿元,占比18.07%。阳晨B股主营城市污水处理业务,2014年的收入为4.61亿元。

4家B转A潜在公司

申万宏源分析师王胜称,此前,证监会、上交所和深交所多次积极表态鼓励B股创新改革,此次城投控股吸并阳晨B再分立上市之举,为B股公司转A突围探索了一条新路径。

“从B股创新性改革模式成功和相应政策出台的时点来看,基本呈现出先有政策,后有改革突破,再有政策细化的特征。”王胜表示,“如2012年8月,上交所和深交所集中表态支持B股改革,同年11月中集B转H获批;2013年1月深交所再次明确做好B转H试点工作,2013年3月,深交所表态支持基于公司自由情况的特定方案,2013年7月,证监会表态扶植企业自主选择B转H事项,同年8月东电B转A获批。同样,在纯B股直接转A股、A+B股直接合并等突破性的改革方案再次被提及的情况下,新城B股转A以及阳晨B股与城投控股吸引合并的最新案例便应运而生。”

另据王胜分析,在纯B股公司中,包括瓦轴B(200706.SZ)、杭汽轮B(200771.SZ)、汇丽B(900939.SH)和东贝B(900956.SH)在内的4家B股公司最具备转A的潜质。(编辑 庞华玮)

作者:何晓晴

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜