|

编者按

尽管救市行动已初见成效,但我们还是不得不承认:在危机不期而至时,部分投资者曾经失去审慎的理性。对于中国股指期货市场,他们在危机来临之时对其投以的却是怀疑的目光,甚至令其一度濒临瘫痪。可曾记得,国家建立这一市场的初衷,正是彼时市场最为渴求的:对冲风险,稳定预期。

当股票市场去杠杆非理性暴跌之时,困坐愁城的投资者对流动性的需求,有如遭遇海难的船员对淡水的渴望一样:身边虽然是汪洋大海,却偏偏取不到一瓢可饮。

而股指期货市场的杠杆效应,正是用最小的成本,提供给市场以最大的流动性,不仅没有扰乱现货市场,反而稳定了“船员”的预期,为救援部队的赶来争取到了时间。

未来,投资者仍将继续面对市场的不确定性,承担风险并试图获取超额收益,市场机制的活力正孕育于此。经此一役,我们应当更加重视金融衍生品,特别是股指期货的积极作用,为迅速腾飞的中国资本市场保驾护航。

(常亮)

导读

“救市救的是流动性危机,而不是把股价托上去给股民解套。”北京工商大学教授胡俞越总结道。

本报记者 常亮 上海报道

期指市场一度“命悬一线”,如今却重新“红光满面”。

十日之内,究竟是什么让这一全球最重要的衍生品市场濒临死亡?又是什么让它重新恢复生机?期指市场的重生,与7月9日开始恢复流动性的股票市场,究竟有何关联?

随着 “救流动性甚于救指数”逐渐成为共识,救市行动的目标愈发明确,股指期货的真正作用亦逐渐被外界所理解。

做空谣言破灭

6月底,伴随着A股市场连续多个交易日的暴跌,寻找幕后黑手“大空头”的舆论甚嚣尘上。

其中“国际大鳄砸烂股指,捣碎市场信心,企图将中国经济带入深渊”的故事成为网络流行叙事,甚至直指做空机构即以“高盛”为首的境外机构,企图复制1997年索罗斯做空香港股市之旧事,海外机构再次成为中国市场“牛转熊”的“罪魁祸首”。

“我们这一行,做的要远远多于说的,所以外界并不了解国际投行自营部门的运作方式。”具备多年海外投行自营经验,现执教于高校的李波(化名)向21世纪经济报道记者表示,“2010年沃克尔法则(Volker Rule)通过之后,海外大行已经在近几年裁撤了方向性交易自营团队,并大幅提高风险中性交易业务比例,因此赌单边进行股权或衍生品投机是不可能发生的事。”

“现在海外机构的自营业务,以风险中性业务为主,如做市商业务。不会进行方向性交易。”李波表示,“即便有机构铤而走险试图通过方向性交易获利,那么也是非常不现实的,因为每一个交易员、每一个团队都有自己的风险敞口额度,比如50万美元、500万美元,让一家国际大行不顾风险敞口规模地押注一个相对封闭市场的股权或衍生品价格,本身就是很荒谬的,是不可能发生的。就算真的失去理智想做这种交易,类似高盛这样风控标准极为成熟的公司,光是走流程取得批准就足够错过时间窗口了。”

7月3日,饱受外界压力的中国金融期货交易所(下称“中金所”)对外公布了《关于近期股指期货市场交易情况的通报》,首次披露6月中旬以来各类投资者交易情况,结果显示QFII、RQFII仅增加持仓2121手,且均为套保持仓,远不足以撼动中国股票市场,至此“海外机构做空”谣言才宣告彻底破灭。

期指必须升水?

尽管如此,但股票市场的持续动荡并没有停止,反而有愈演愈烈之势,期指再次成为众矢之的,往往领先股票现货指数率先“砸盘”的高贴水期指成为众口铄金的标靶:“江浙勾结配资公司抛出现货并做空期指发"国难财"的故事流传甚广。”

然而,根据期货市场全部三类投资者“套保者、套利者、投机者”各自的交易模式来看,通过砸股票现货市场并在期货市场获利,其实并不容易。

“最近期货与现货之间的价格关系变得异常敏感。从交易实践来讲,期货与现货的价差关系主要通过套利交易来实现:当期货升水,套利者会卖空期货同时买现货;当期货贴水,则买多期货同时抛现货。”沪上资深期货投资者林风表示,“考虑到中国股市融资与融券严重失衡,后者聊胜于无,因此在期货大幅贴水的情况下借券抛出是很难做到的事情,也就是说,套利者难以通过砸股票现货同时买期货赚钱。”

套利者难以获利,人们自然将目光投向“投机者”:在股票市场陷入恐慌之际,期指疯狂放空似乎是一夜暴富的最佳捷径。

“我们首先要明白的是,期货是未来的现货,本质上都是一模一样的一堆股票。IC1507的贴水最高超过1000点,相当于相对现货股票价格打9折以下。假如仍有投机者介入做空,就意味着它打算先亏本卖出一堆股票,什么都还没做,就先损失10%以上。”上海某大型券商自营部负责人向记者表示,“这是非常激进的做法,一旦出现政策利好或交易所新规,则很有可能被瞬间打爆。除此之外,考虑到多单之稀少,能不能成交也是个问题。”

如此,则投机者和套利者皆难以介入逆转跌势,套保者的空单却迅速累积,股指期货贴水开始变得愈发严重,似乎预示着现货市场未来并不乐观,进而“打击了”现货股票市场投资者的士气。从监管层的种种动作来看,保证期货价格高于现货似乎就在此时成为政策目标。

7月5日晚间,证监会发言人邓舸表示:“上周五,股指期货收盘价已高于现货价格。证监会要求中金所继续实施前期有效措施,并加大力度,扩大检查范围,配合证监会对各种涉嫌违法违规的行为进行专项核查。”考虑到当天为星期日晚间,证监会这一表态非同寻常。

“通过分析这个表态,我认为期指升水已经成为某种政策目标,而这样实际上给现货持有者提供了开期指空单"高价"抛货出逃的机会,同时,现货本身也将承担抛压。”期指投资者杨金认为。

7月6日上午,IC1507伴随现货市场的高涨而高升水开盘,随后开启茫茫暴跌之旅,升水亦在10时左右开始变为贴水,并持续到下午15时现货收盘时。然而到了15时04分,有投资者发现IC1507盘口出现高达3000手的卖单,疑为神秘资金了结多头头寸,当日,IC1507在没有现货干扰的最后15分钟被神秘资金翻红,并营造出了高达200点升水的局面。当天持仓数据还显示,IC1507新增买单量高度集中于中信期货席位,中信期货席位持买单6624手,其中当日新增买单即5748手。

“台湾市场也曾经出现过类似的情况,我们的救市措施也是通过拉高期指升水的方式来给股票市场注入信心。”拥有21年海内外期货市场经验的东证期货高级顾问方世圣表示,“最后结果却以失败告终。因为套利者很快便闻腥而至,套保者也开始抓紧开空单抛货。我们得到的教训是:现货和期货必须同时行动,期货端只要维持一点点升水就可以了,这样会让套利者无利可图,而套保者也有动力进行套保。”

如出一辙的是,IC1507的升水在7月7日开盘不久后即被消磨殆尽,由于中证500指数成分股大批停牌的影响,维持期货升水这一目标开始显得愈发不切实际。

监管层的“菩萨低眉”不被待见, “金刚怒目”的手段于是粉墨登场。

市场瘫痪的蝴蝶效应

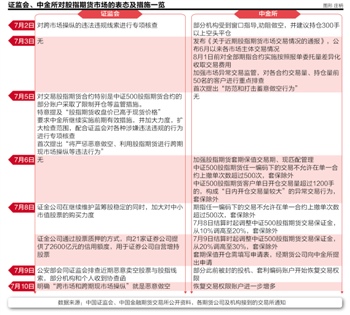

7月6日收盘开始,中金所开始发布一系列旨在限制日内交易的政策,相比前一周“增加交易费用”的象征性措施,这些政策可谓力道十足。

针对套保编码账户,中金所要求“加强股指期货套期保值交易期、现匹配管理”,开始打击套利、投机投资者借助套保编码规避开仓手数、撤单次数的行为;针对套利、投机编码账户,中金所要求中证500股指期货的交易不允许在单一合约上撤单次数超过500次,并且还规定中证500股指期货客户单日开仓交易量超过1200手的,构成“日内开仓交易量较大”的异常交易行为。

随着市况愈发危急,中金所又罕见地在7月8日早盘开盘前发布通知,要求所有期指合约任一编码下的交易不允许在单一合约上撤单次数超过500次;7月8日结算时起调整中证500股指期货交易保证金,从10%调高至20%;7月9日结算时起调整中证500股指期货交易保证金,从20%调高至30%。当日中午,中金所再次下发通知,要求套期保值开仓需填写申请表,经期货公司向中金所提出申请。

至此,全部三类投资者即套利者、投机者、套保者,皆遭遇了不同程度的开仓、持仓手数、撤单次数的限制。

21世纪经济报道记者了解到,自7月7日早盘开始,几乎所有投机、套利编码无论多空,皆无法开仓,只能平仓,量化交易团队全部停摆,套保者亦无法及时申请套保开仓,损失惨重者比比皆是,期指市场流动性开始逐渐枯竭。

7月8日,集合竞价阶段的IC1507报价在一秒钟之内连续三次触及涨停板和跌停板,价差之大令人瞠目。当日早盘成交量占到全天交易量的九成,午盘交易量和持仓量开始巨幅滑坡。IF、IH、IC主力席位当日成交量分别下滑72.3%、57.3%、61.6%。

“现在期指市场的价格已经完全失去了意义。”杨金告诉记者。

然而,7月6日开始限制交易政策造成的蝴蝶效应,远远超出决策者的想象。

7月7日晚间,全球大宗商品期货市场开始全线暴跌,几乎全部国内期货夜盘品种皆封死跌停,同期香港恒指期货夜盘、新加坡A50指数期货、美国中概股市场亦皆出现暴跌。

“我们从7月2日开始听说国内限制做空的消息后,就开始准备面对A股、H股、期指市场的巨幅波动了。”新湖期货深圳资管部负责人是俊峰表示,“7月7日晚间,中国投资者开始在全球市场寻找对冲资产,所有与中国有关的资产全部暴跌,这与国内市场限制对冲并消灭流动性的政策息息相关。”

“如果没有股指期货,市场恐慌抛盘只有砸股票,跌得更惨。如果一味限制股指期货功能的正常发挥,将使得市场机制进一步扭曲。限制开空仓,也抑制期货市场的流动性。”长江期货总经理谭显荣公开表示。

重释流动性

事情的转机出现在7月8日,盘后持仓数据在各类市场主体开仓极度困难情况下,一股神秘资金却正在IF第一大多头中信期货席位疯狂加仓,当日加仓30558手,而其他多头席位则减仓27266手,神秘资金为期指市场套保者提供了近330亿元的流动性。

“鼓励股票持有方在市场流动性不好的条件下,不用现股杀跌,而是大量使用股指期货空头进行套保、套利操作。 国家队用期指多头承接;国家队尽量在期指低于现指的点位做多,譬如200-300点贴水,这样每个月结算时国家队都会有一笔期指和现指间的正收益,投入下月的做多。”申毅、刘纪鹏、胡俞越、李康四位学者7月9日联名公开撰文,建议“发挥股指期货的正面作用”。

四人还建议“降低套保、套利编码的保证金比例,提高投机编码的保证金比例,全面放开股指交易,向其他需求方充分提供流动性的第二市场。”

7月9日开始,暂停交易一周之久的部分套利、投机账户开始恢复交易权限,但历史交易量较大的账户仍被禁止交易;7月10日当天,更多账户被恢复交易权限,但需主动申请。

同期,股票现货市场开始大举反攻,一举冲破3800点关口,期货市场放开交易并没有对股票市场的反弹造成不利影响。

截至7月10日收盘,IF、IH三大期指交易量连续两天放大,分别较前一交易日增加89.36%、117.57%,IC交易量减少-31.2%,期指市场流动性输出初步恢复常态。

“救市救的是流动性危机,而不是把股价托上去给股民解套。”北京工商大学教授胡俞越总结道。

作者:常亮

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜