|

|

今年4月份完成控股股东更换的*ST秦岭,在新的大股东中国再生资源有限公司(下称:中再生)完成入主后,启动的资产重组又失败了。这一幕在2010年6月新的大股东入主时曾上演。

*ST秦岭在7月31日发布了终止重组公告,而此前的7月29日的投资者说明会上,公司还表示重组 正在推进中。投资者对三日内逆转的资产重组不买账。8月4日*ST秦岭为此召开投资者说明会。但此后的8月5日复牌后,*ST秦岭股价已连续三日跌停。

记者发现,过去几年,秦岭水泥换了两次大股东,一次是在破产重整时引入了冀东水泥,一次是在连续两年亏损到了退市边缘后引入了中再生;而在新股东入主伊始秦岭水泥进行了资产重组,但都失败了。

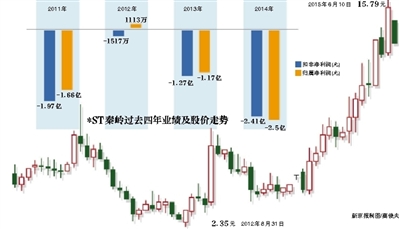

2010年下半年的第一次资产重组失败后,从2011年,秦岭水泥四年内三年亏损,此后被冀东水泥套现、卖壳,这次重组失败后秦岭水泥业绩将如何演变,秦岭水泥能否摆脱连续亏损的命运?

新股东入主后首次重组失败

2015年6月10日*ST秦岭发布的公告称,为进一步优化公司产业布局,完善公司产业链,控股股东中国再生资源开发有限公司拟筹划与公司有关的重大事项,公司股票自2015年6月11日起停牌,并于2015年6月18日进入重大资产重组程序。到了7月31日其发布公告称,因公司此次重大资产重组交易标的资产涉及股东较多,无法就交易合同核心条款达成一致,公司决定终止本次重大资产重组事项。

8月4日,宣布重组失败三日后,*ST秦岭在“上证e互动”平台如期召开了线上投资者说明会。

对于投资者提出的,7月29日还在称重组计划推进中,为何7月31日晚间突然公告重组终止呢?7月29日公司是否就已知道,此次资产重组进行不下去?*ST秦岭董秘朱连升回应,本次重组方案的确定是一个反复探讨的过程,停牌以来,公司会同相关中介机构及交易各方一直在进行磋商、论证。最终未能就核心条款达成一致意见,基于保护中小投资者的利益,决定终止此次重组。

记者注意到,*ST秦岭于6月11日停牌,此后A股市场经历了大幅下跌。本以为躲过了大跌的投资者发现,8月5日开盘后,该股股价已连续三日跌停。

有投资者询问,这次资产重组是否由于大跌可能对标的资产股东利益产生损害才被终止?复牌后公司股价下跌到一定程度后,是否会再次进行资产重组?公司董事长管爱国回应称,在六个月的承诺期限内,公司将不会筹划重组事项,承诺期后,则要视公司未来发展的具体情况决定。

在重组失败后*ST秦岭未来如何发展?董秘朱连升对此表示,下一步,公司将积极适应新的行业形势,提高管理水平,提升运营效率,同时在上游进一步完善回收网络建设,保证原材料的回收质量和价格;下游将加大对产出物的深加工水平,提升产品附加值,完善产业链。

显然这些回答并未让中小投资者满意,此后的8月5日,投资者开始用脚投票,公司股价连续三日跌停。投资者最担心的是,现在重组预期已经没了(公司说,六个月的承诺期限内,公司将不会筹划重组事项),后面股价还有几个跌停?

失败似曾相识,2010年大股东刚接手就宣布暂停

这不是新控股股东入主后的第一次重组失败。之前的2010年,秦岭水泥曾经历过类似的一幕。

*ST秦岭2009年一份公告显示,2009年6月,*ST秦岭债权人铜川市耀州区照金矿业有限公司以*ST秦岭不能清偿到期债务及有明显丧失清偿能力的可能性为由,向铜川中院申请*ST秦岭依法破产重整。

此时,作为“救世主”的冀东水泥出现了。

2009年8月23日,*ST秦岭原控股股东陕西省耀县水泥厂与冀东水泥签署了《股份转让协议》,总价3.34亿元将其在*ST秦岭持有的6266.42万股股份(占总股本9.48%)以协议方式转让给了冀东水泥。

此后的2010年5月,该方案获得相关部门批准。2010年6月,交易完成。交易完成后,加上法院此后陆续划转的股份,冀东水泥的持股占比约29%,成为秦岭水泥大股东。

在此之前的5月7日,冀东水泥发布“资产重组方案”表示,将把其在陕西省的水泥资产以定向增发的方式注入*ST秦岭,以解决双方存在的同业竞争,同时也可以提高*ST秦岭的盈利能力。但不到一个月后的6月4日,与交易完成几乎同时(根据公告,股份过户完成是6月3日),公司公告称,“本次重大资产重组方案尚不成熟”,暂停实施资产注入。

此后,公司又多次被媒体爆出有资产注入预期,但最终不了了之。而至于重组失败的原因,外界的猜测是,因拟注入资产属于上市公司冀东水泥,而遭遇分拆难题;再有就是,冀东水泥自身在2010年陕西的水泥资产盈利能力就出现了下滑,对*ST秦岭的资产重组承诺已难以履行。

冀东水泥入主后的*ST秦岭业绩也坐上了“过山车”。

2010年,冀东水泥的入主使得*ST秦岭扭亏,实现净利润3.02亿元。紧接着2011年,净利润亏损1.66亿元。资料显示,2012年,秦岭水泥因非主营收入实现净利润1112.61万元,并实现脱帽。但到了2013年,其净利润再度亏损1.17亿元,这时候秦岭水泥的资产负债率已高达98.32%;到2014年亏损已经高达2.5亿元。

卖壳后*ST秦岭命运能否逆转?

从*ST秦岭业绩来看,其似乎成为了冀东水泥花钱买来的一个负担。此时正在寻求借壳的中再生入局了。

公开资料显示,中再生是我国最大的专业性再生资源回收利用企业,控股股东为中国供销集团有限公司。中再生一直谋求通过产业并购,以扩大规模,延伸产业链,但其缺乏上市公司平台,据报道,其2013年起就谋求上市,但至介入*ST秦岭前未成行。

此时欲卖壳的冀东水泥与中再生一拍即合。

卖壳前,冀东水泥2013年减持套现约3100万元,按照2015年4月21日的公告,冀东水泥以2.75元/股向中再生转让的1亿股*ST秦岭已完成过户,中再生成为了*ST秦岭第一大股东,加上此次的转让价格2.75亿元,冀东水泥的成本已经差不多收回。

截至4月30日,冀东水泥仍还持有*ST秦岭8500万股,按4月30日收盘价13.41元/股计算,市值近11.4亿元。

中信建投的一位分析师向新京报记者解释,通过一系列变更以后,冀东水泥向中再生出让资不抵债的壳资源,也通过股权转让及所持剩余股权增值赚取了溢价。

上述分析师称,股权转让完成后,对于*ST秦岭来讲实现了发行股份购买新资产注入公司,进而将避免其退市风险;对于冀东水泥来讲,避免了因*ST秦岭可能退市而导致的投资损失的风险;对于中再生来讲,借此次重组成为*ST秦岭的控股股东后,实现了借壳上市的目的。

中再生在完成入主后,迅速启动了重组的步伐。但重组如今失败了,这是否会影响*ST秦岭未来的业绩?

目前,*ST秦岭的主营业务已经变更为废旧电器电子产品的回收与拆解,公司已从大股东中再生等处收购洛阳、四川、唐山、江西、黑龙江、蕲春、广东等7家公司100%股权,以及山东公司56%股权。财报显示,8家标的公司2013年度营业收入合计约为10.9亿元,扣非后净利润约为1亿元。

但这并非说,公司业绩定会“逆袭”。据报道,目前规划建设废弃电器电子产品处理企业的总量为121家,其中,中再生的有力竞争对手或是拥有销售网络布局的长虹、格力等品牌企业。中再生在管理、营销等方面恐遭遇劲敌。

新京报记者 郭永芳 北京报道

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜