|

美国企业二季度业绩已公布得差不多了,记忆中,股价对公司盈利和前景展望已很久未像这次般反应强烈。除了Google、亚马逊等少数例外,不论科技天王如苹果、微软,抑或强势维持多年的股份如迪士尼,发布季绩后股价皆难逃下跌,其他媒体股表现更加惨不忍睹。

在对手“血流成河”之际,因自制电视剧《纸牌屋》(House of Cards)声名大噪的串流视频供应商Netflix,非但未受媒体板块风雨飘摇拖累,过去一年股价翻倍之余,超过三分之一的升幅于最近三十天内录得!

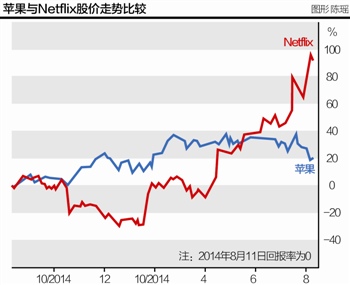

老毕无意拿Netflix跟科网年代的“多金”(dotcom)泡沫相提并论。说到底,投资者买的是未来,高增长进取型企业获市场给予较高估值,合理兼正面。然而,当我看到Netflix股价节节上扬,苹果股价却持续阴跌,心里禁不住问:什么因素促使两股走势如此悬殊(如图)?假如有证据显示两家公司“运势”此长彼消,股价南辕北辙自然可以理解,但事实真的是这样吗?

两家公司的最新季绩显示,苹果边际利润维持于约22%水平,Netflix仅3%。处于高增长“发育期”的企业,日思夜念如何蚀头赚尾,多重销售轻盈利。可是,Netflix季度营业额按年增长23%,虽绝不失礼,但比之苹果高达37%的销售增长,“运势”此长(Netflix)彼消(苹果),从何说起?

凭Netflix眼前所赚,投资者对该股爱不释手,结果必然是估值高昂。然而,“贵”到什么程度?以华尔街对该公司2016年盈利预测计算,该股市盈率(以上周五收市价为准)超过400倍。按照同一准则,苹果市盈率不足12倍,连标普500指数平均估值亦远有不如。

上述对比非但让投资者见识到Netflix之“贵”,同时亦彰显了苹果之便宜。然而,正如前述,投资者买的是未来,做分析不宜单立足于过去。问题是,以过去推断未来的,老毕认为并非苹果投资者,而是因股价狂飙“High到爆”的Netflix粉丝。何以见得?

其一,Netflix广为市场认可,源于其原创电视剧大获好评,一出《纸牌屋》,不仅令这家公司在美国“登堂入室”,于世界各地包括中国亦迅速打响名堂。然而,谁能保证Netflix今后制作的原创节目,必能像《纸牌屋》一样成功?就当Netflix真的战无不胜,以今时今日科技发展之快,三、四年甚至一、两年后,消费者是否还愿意付出今天的价钱欣赏Netflix的杰作?要知道答案,投资者必须精确掌握科技发展、消费者口味以至Netflix对手的一举一动。谁有这个本事?

其二,即使一切顺风顺水,理性投资者仍不会任何估值都买入。说到这点,Netflix跟苹果的对比立时派上用场。以市盈率对盈利增长率(PEG ratio)为比较基础,苹果只有0.9,而Netflix则超过24。重要的并非苹果估值相对自身盈利增长偏低,又或Netflix昂贵得不靠谱,而是要合理化Netflix的估值,该公司未来盈利扩张步伐岂非要比苹果快二十余倍?

大家若接受这个估算,那便等于你我今后必须只享用Netflix提供的娱乐,今生今世对其他内容供应商的出品一概say no!

四年前,Netflix股价曾从高位回落七成半,过去两年亦两度跌逾20%。然而,在以上三个例子中, Netflix见顶前的升势都不如眼前厉害。

当“动力股”失去动力,堕入地狱的速度随时较冲上云霄时更惊人。谁说股民“见过鬼一定怕黑”?(编辑 李艳霞)

作者:毕老林

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜