|

继7月初“2015年第147次主板发审委工作会议”被证监会因故取消后,包括IPO和再融资处于暂停状态。证监会官网最近一次公示的《发行监管部再融资审核工作流程及申请企业情况》始终停留在7月3日,再未更新。

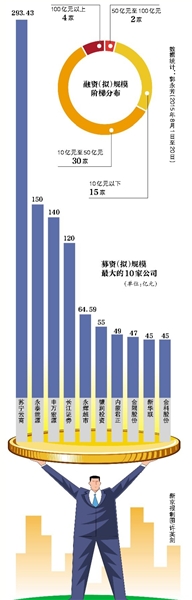

一个月后,8月7日,甘肃电投再融资过会,这意味着再融资正 式重启。在此后的半个月中,上市公司犹如掀起了一场“融资竞赛”,据新京报记者不完全统计,截至8月20日,两市共51家公司发布增发预案,拟融资规模超过1600亿元。而今年以来(截至8月20日)A股上市公司完成再融资的规模已达6322亿元。

有分析认为,重启再融资发审,说明市场对当前股指所处位置以及市场整体运行状况都比较认可,IPO重启便可能接踵而至。

近两月募资额逼近上半年

据新京报记者不完全统计,自今年7月1日至8月20日,不到两个月已有97家上市公司披露了非公开发行的董事会预案,而整个上半年,这一数字只有67家。其中,自7月1日以来上市公司合计拟募资超2700亿元,逼近上半年约3071亿元的总规模。

从8月份看,8月1日至20日,51家公司拟融资超1600亿元。其中仅8月13日当天,就有6家公司公布再融资,包括通化东宝、合纵科技、保税科技、广东榕泰、獐子岛、亿阳信通,募集资金总额近300亿元。

8月份,预计募资额最大的是8月11日披露与阿里互相入股的苏宁云商。其预案显示,公司拟以15.23元/股非公开发行合计19.27亿股,募集资金总额不超过293.43亿元。其中,阿里巴巴集团旗下淘宝(中国)软件拟认购283.43亿元,占发行完成后公司总股本的19.99%,成为公司第二大股东;安信-苏宁2号拟认购不超过10亿元。

苏宁云商称所募资金将投向物流平台建设项目、苏宁易购云店发展项目、互联网金融项目、IT项目、偿还银行贷款、补充流动资金等六大项目。

在融资大潮中,不乏令人瞠目结舌之举。8月1日,浩丰科技发布的《发行股份购买资产并募集配套资金报告书》,以高达7.45亿元价格,收购账面净资产金额仅有2345.38万元的路安世纪全部股权,溢价高达34倍,引起市场一片哗然。

股价大跌,募资方案几经易稿

本轮A股大跌中,许多公司股价几近“腰斩”,这让有再融资项目的公司分外尴尬,于是,一些公司对发行价格及规模进行调整。

8月4日,长江证券发布定增预案的修订稿,其中定增价格调整为不低于10.91元/股,比原计划的不低于15.25元/股降低了约28%。股价方面,长江证券由本轮高点19.25元/股跌至8月20日收盘价11.31元/股。

值得注意的是,今年4月,长江证券发生了一起大规模的股权转让,第一大股东易主。资本大鳄刘益谦通过新理益集团,从青岛海尔投资手中接过14.72%的股权,成为第一大股东。截至8月20日收盘价11.31元/股,已跌破刘益谦入主长江时的交易价14.33元,账面浮亏21亿元。

上市公司太平洋在8月11日也公告,鉴于近期证券市场变化和公司实际情况,公司对本次配股募集资金总额由原来的不超过120亿元调整为不超过45亿元。太平洋的股价更是由今年高点的16.92元/股跌至8月20日收盘价8.44元/股。

申万宏源8月13日公告表示,对6月13日公告的非公开发行预案进行相应修订。申万宏源的股价已经由6月5日(停牌前)19.15元/股跌至8月13日的13.64元/股。具体修改后的预案中,发行价由16.92元/股调整为12.30元/股,募集资金总额由原来的不超过180亿元下调为不超过140亿元。

中信建投证券的一位分析师向新京报记者表示,上市公司股价如果跌破定增价,定增很可能会失败,所以选择修改定增预案。“一般上市公司的措施是,在价格跌幅不是很夸张的前提下,会陆续发布一些利好消息来刺激股价上涨,力保增发实施。但无力扭转时,只能选择调整方案或者干脆放弃。”

12家公司定增方案“流产”

在此轮融资浪潮中,不得不选择“放弃”的公司,不在少数。据新京报记者不完全统计,今年8月份以来,已有12家上市公司的定增宣布失败,其失利原因各有不同,从发布公告看,有被发审委否决的、到期失效,也有相关利益方无法就定增预案达成一致等原因。

被发审委否决而终止的有恒信移动、千山药机、赤天化3家。至于被否决的原因,均在公告中无很明确说明。

公开资料显示,赤天化在前期公司党委委员、副总经理李欣雁被以涉嫌受贿罪立案侦查并采取了强制措施,目前案件侦查工作正在进行中;暂未说明原因的另外两家公司——千山药机和恒信移动则均表示,将在收到中国证监会不予核准的正式文件后另行公告。

到期失效的有勤上光电和建新矿业。其中,勤上光电在公告中表示,拟向公司实际控制人之一李旭亮非公开发行股票金额总计4.96亿元。不过,这起定增预案自公布之后就杳无音讯,直至8月1日,公司才再次公告称定增预案失效。

建新矿业在8月15日发布公告称,公司于2014年8月审议通过的非公开发行股票预案,截至公告日尚未获得中国证监会核准。由于期间公司未召开股东大会延长发行预案的决议有效期,故非公开发行股票预案因失效而自动终止。

而ST宏盛、轻纺城、江西长运、冠豪高新等则是由于相关利益方无法就定增预案达成一致而“破产”。

“再融资重启,是A股市场一件荣幸的事”

事实上,A股能从2000点大涨至5000点,定向增发和IPO功不可没。

武汉科技大学金融证券研究所所长董登新向新京报记者表示,再融资是一种市场行为,现在一级市场基本关掉了,再融资处于一级和二级市场之间,如果再融资也暂停,整个A股市场的融资功能就枯竭了。

对于再融资重启,董登新称,这对A股市场来说是一件很荣幸的事。他希望IPO要尽快重启,因为目前市场人气在不断下降,新股的发行有利于稀释股市的泡沫,也为投资者提供了全新的干净的筹码,满足投资的需要,从而增加新的市场人气,引入新的资金增量进来。

前述中信建投的分析师称,上市公司通过定向增发、并购、重组实现了自身的华丽转身。2014年年初重启的IPO也是本轮牛市的一大功臣,因为发行价相对较低的IPO,吸引了一批股民。

“此次再融资重启在速度上还是建议要把握的,而IPO以怎样的方式和速度重启,建议再观望。”中信建投分析师称,毕竟现在市场还处于救市后比较脆弱的阶段,不易猛烈展开。

安信证券首席策略分析师徐彪也认为,市场再融资功能恢复是有利于企业正常发展和壮大的。

但国泰君安认为,目前从资金面上来看仍旧不是一个重启再融资的好时机,因为市场仍然处于一个盘整振荡时期,市场交易量完全来自于存量资金的博弈,作为增量资金的国家队护盘资金会逐步收缩规模,而人民币中间价下调又会导致热钱流出。

新京报记者 郭永芳 北京报道

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜