|

本报记者 何晓晴 广州报道

场内杠杆资金的清理工作仍在持续。

21世纪经济报道记者了解到,两融业务的自查目前正在券商中进行,各券商将在9月中旬提交自查报告。

8月31日,华南一家中型券商人士对21世纪经济报道记者表示,“根据监管层的最新指示精神,公司在8月 中旬进一步强化了两融风控,内部修订了新的两融风控细则。”

上述中型券商人士坦言,今年上半年行情好的时候,公司并没有限制客户的融资需求,而是尽量满足客户的杠杆需求,忽视了对客户进行充分的风险管理教育。

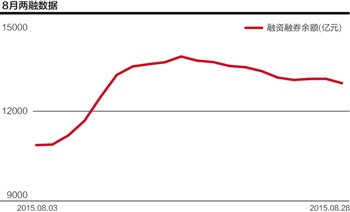

另据同花顺统计数据显示,8月以来,两融余额再度纳萎缩。截至8月28日,融资余额已从7月31日的1.34万亿元大幅缩水至1.07万亿元。短短一个月时间里,融资余额已大幅萎缩2631.79亿元。

措施强化两融管理

一家上市券商两融负责人对21世纪经济报道记者表示,截至目前,公司指定的两融业务风控指标仍是有效的,公司依据融资融券管理办法办理业务的口径没有变,动态逆周期调整表的证券范围和保证金比例亦是公司一贯做法。

“现阶段,公司在两融业务上变化的是强化客户适当性管理、风险揭示和客户账户跟踪管理。此次两融业务自查,客户的适当性管理是重要的一环。无论对大客户,还是对小客户,公司都是按照业务规则办理,标准是一致的,服务内容亦是一致的。”该负责人说。

深圳一家券商负责人也称,根据证监会稳定资本市场的要求,按照《证券公司融资融券业务管理办法》的规定,公司对强制平仓条件进行了调整,适当放宽了对客户的强平要求,将警戒线及出现强平预警后需补仓线,均由150%降至140%,将追保时间由T+2日缩短至T+1日,在防范业务风险的同时,给予客户一定便利性,同时增加集中度风险管理措施,防范单一持仓风险。对于客户六个月合约到期后可申请展期,公司亦依规定审批展期请求。

在此次两融自查中,对于两融大客户的自查成为重点之一。

不过,上述深圳负责人表示,“因为公司体量的问题,我们没有绝对意义的大客户,所以对于大客户,我们目前并没有什么区别对待的方法。”

此外,北京一家券商人士称,“鉴于公司之前的风控体系没有大的缺陷,无论是监管层对我们的要求还是我们自己内部的要求,风控的制度、办法和流程方面目前都没有变化。不过我们会根据市场波动变化调整个股折算率和客户保证金比例,但这都是随市场变化而动态调整的。”

融资余额一月下降逾2600亿

与此同时,由于沪深两市大幅振荡,两融余额出现加速回落。截至8月28日,当日两融余额环比减少18.96%。

其中,融资余额继续减少到10722.38 亿,比前期减少18.99%;融券余额为31.43 亿元,比前期减少4.08%。两者余额占比中,融资余额占比降至99.71%,融券余额占比继续回升。

对此,长城证券分析师刘轩表示,上周的融资净买入额由前期的-511.98亿元降至-2514.17亿元,周化的环比降幅为391.07%,反映出融资市场交易热度持续低迷。

“融资买入额变化亦是如此。上周融资期间买入额为3625.94亿元,周化后环比减少41.65%,反映出在近期市场两融交易中,投资者融资主动做多热情大减。” 刘轩称。“同样,上周融券期间卖出量为3.10亿股,周化后环比减少18.88%,反映出在近期市场两融交易中,投资者融券主动做空热情也不高。”

同样,行业融资净流入榜也表明,截至上周,没有一个行业为融资净流入,全部为净流出。其中,融资净流出额最大的三个行业为非银行金融(融资净流出327.83亿)、银行(融资净流出181.02亿)和医药(融资净流出151.91亿)。

市场数据表明,融资买入力度呈继续下滑态势。

截至上周,周内融资净流出的个股多达887只,高于前期的686只,占比升至99.44%,其中排名前五的分别是中国平安(601318.SH)、中信证券(600030.SH)、海通证券(600837.SH)、兴业银行(601166.SH)、中国重工(601989.SH)。

相比之下,仅梅雁吉祥(600868.SH)、东风汽车(600006.SH)、农产品(000061.SZ)、沱牌舍得(600702.SH)、华东医药(000963.SZ)等5只两融标的全周呈融资净买入状态,较上周的206只大幅减少。

作者:何晓晴

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜