近期全球市场风波不断,小编甚是着急,亲爱的小伙伴们还好吗,乱世中活下来才是王道。为此,小编认真研究了暴跌背后的逻辑,并试图从全球套利资金流动的历史角度来寻找答案。

奔走相告,小编成功了,发现了新一轮全球套利资金的路线图,并为小伙伴们研发了未来资产配置秘籍,真心希望有所帮助!

一、全球资产开启避险模式

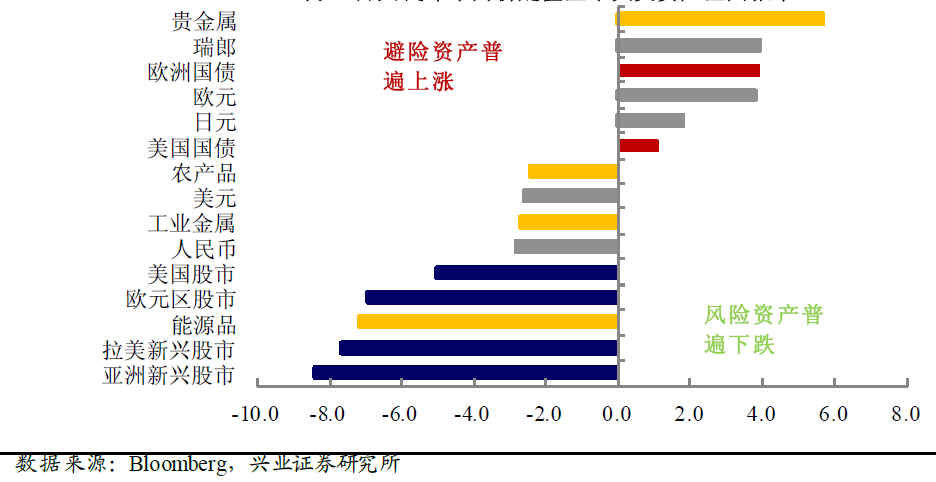

近日全球市场普遍崩盘,不论是新兴市场国家还是发达国家股票市场均大幅下跌,与此同时,新兴市场多国货币均创数年新低,1997年新兴市场危机会否重现论调再度盛行,全球资产避险情绪显著升温。

|

(8月11日人民币中间价贬值至27日大类资产回报率,%)

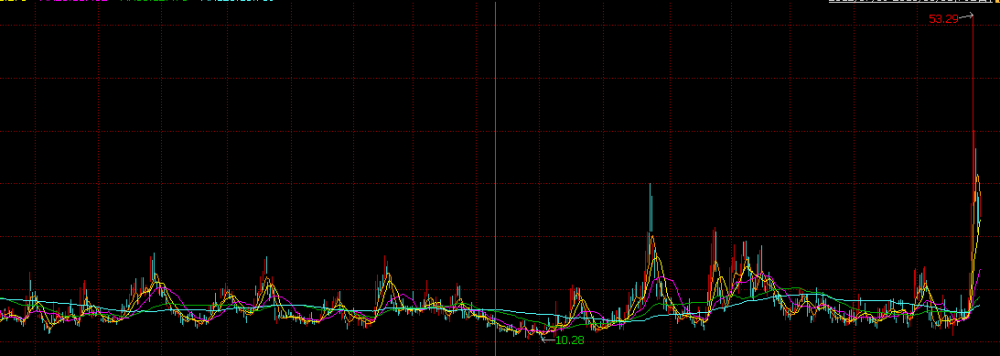

与此同时,芝加哥期权交易所(Chicago Board Options Exchange,CBOE)的波动率指数(Volatility Index,VIX)最高达到53.29,创自2011年以来新高。

该指数亦称之为“恐惧指数”,是衡量标准普尔500指数(S&P 500 Index)期权的隐含波动率。每日计算,代表市场对未来30天的市场波动率的预期。

|

(2013年以来CBOE波动率走势)

二、套利资金重塑新版图

1.探秘当下资金流向迷团

全球资产大动荡的背后,无疑是套利资金的流向发生了变化,小编试图寻找它们流动的迹象,以解开当下资金去向谜团。

数据显示,在截至今年7月底的过去13个月里,19个最大的新兴巿场经济体资本流出总量达9402亿美元,几乎相当于2008年金融危机时三个季度4800亿美元流出总量的近一倍。

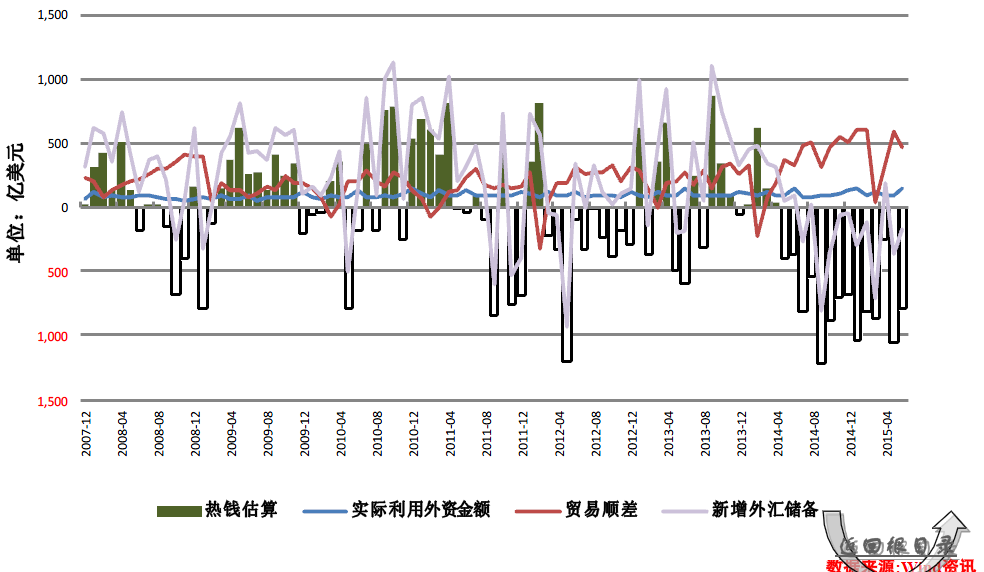

以中国为例,wind数据显示,2015年6月份中国实现贸易顺差465.39亿美元,实际利用外资金额145.8亿美元,估计当月热钱便净流出173.05亿美元。

|

(中国2015年6月热钱流出)注:按新增外汇储备法

小编不禁产生疑问,资金都流向哪儿了?

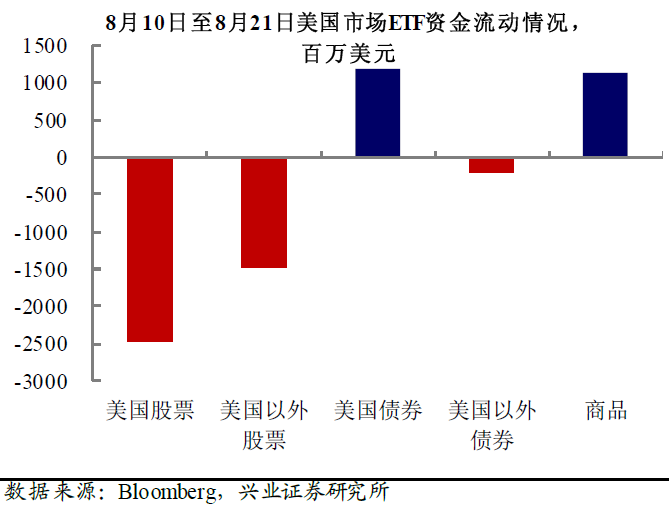

瑞士宝盛银行亚洲区研究部主管马修斯表示,新兴市场确实面临严峻的资本外流问题,但这并不代表资金都回流美国或者欧洲等发达国家,而是从全球股市和风险资产撤出来,流向国债、黄金和现金的大趋势。”

|

资金流向监测机构EPFR最新数据显示,8月21日当周,追踪国债和公债的基金出现25亿美元资金流入。此类基金已连续第7周出现资金流入,为2012年11月以来资金持续流入的最长时间。

与此同时,货币市场基金资金流入规模达82亿美元,为2014年11月以来持续时间最长的资金流入。而黄金等贵金属类基金也连续两周吸引了1800万美元资金流入。

2.原先两大投资逻辑被打破

小编通过对各大研报的研究发现,导致近期全球资本市场大动荡的原因便是此前全球套利资金的两大投资逻辑被打破,新的投资版图诞生。

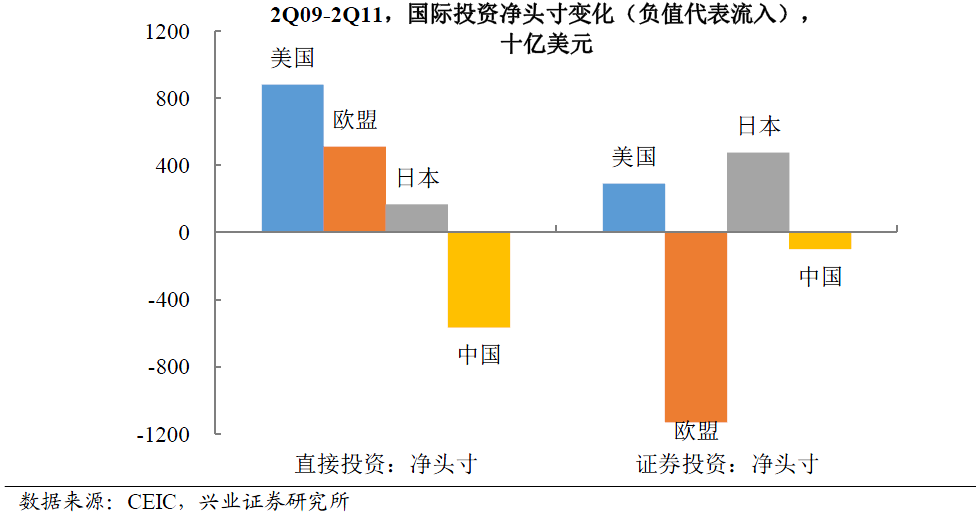

(1)套利资金从美国外流的阶段(2009年至2011年上半年)

国际投资者头寸的证券投资显示,这一阶段,套利资金从美国流出,全球很大部分的套利资金流向欧洲。需要注意的是,在这一阶段,美国同样进行了大量的直接投资,中国则是一个重要的直接投资目的地。背后是美国QE投放了大量流动性。

在这一阶段,除了美国自身受益于QE以外,大量资金“水往低处流”,通过直接投资、证券投资形式流向全球,一个结果就是美国企业在此阶段明显积累了海外资产。

|

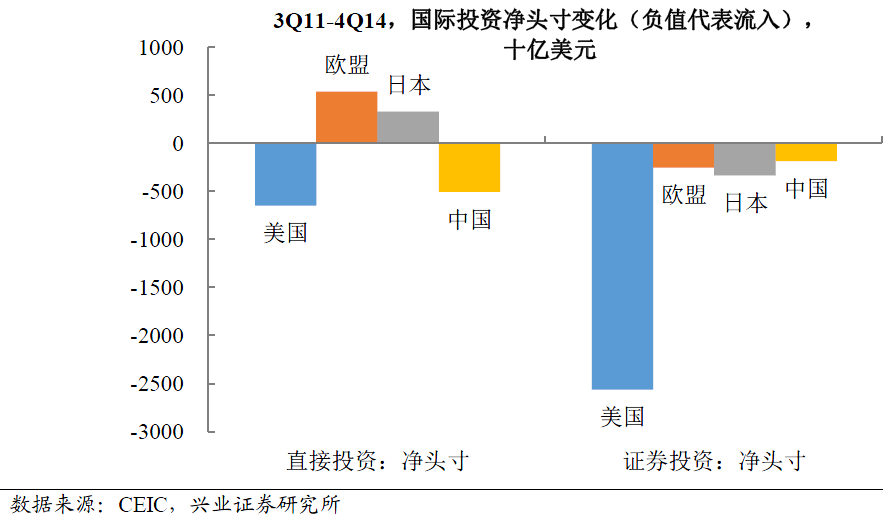

2.资金流回美国阶段(2011年三季度至2014年底)

但从2011年第三季度开始,巨大的套利资金开始涌入美国证券投资。这背后是欧日大放水,在边际上使得美国成为“流动性洼地”。在这一阶段,虽然中国等新兴市场仍然是直接投资净流入,但规模却较上一阶段明显减少。

|

值得注意的是,今年下半年以来,特别是人民币贬值以来,上述两大投资逻辑均被打破,也蕴含了近期全球金融市场的大波动。由于第一阶段美国企业在中国有大量直接投资,人民币汇率贬值后,导致美企营收缩水,带来美股下跌;而第二阶段从欧日流入美国的资金,在美股下跌后流回欧日,两大逻辑被打破,或预示着美股可能继续下跌。

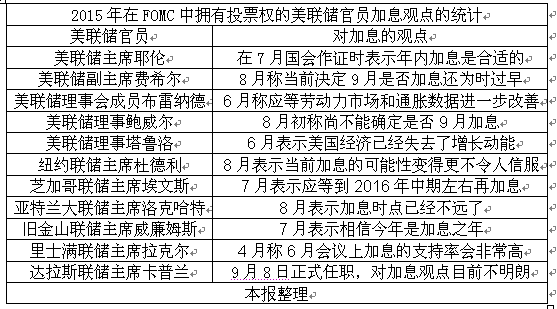

三、套利资金流向动因——暴风眼中的美联储

对于引发上述套利资金流动的主要原因,曾有外媒称主要是中国的人民币贬值,但新华社发布“国际时评”评论文章称,最近全球资本市场大幅调整的重要根源在于,美联储迫近启动金融危机以来的首次加息。

1.加息引发流动性危机

|

中国人民银行金融研究所所长姚余栋曾指出,2017年左右,全球流动性的提供会呈现断崖式下跌,正是基于这一分析,全球市场才会在美国加息临近时处于动荡之中。

“美国要退出、欧央行和日央行预计在2017年退出,英格兰银行逐渐退出,四大主权货币央行组成的中央银行都在选择退出,而世界经济还有一定的通缩压力,谁来提供流动性?”他称。

对于最新加息时点,摩根大通在8月底的杰克逊霍尔年会上的讲话显示,认为美联储(FED)在9月会议开启加息的几率高于任何其他会议。尽管他们认为美联储9月加息几率少于50%,但预计在35-40%之间。

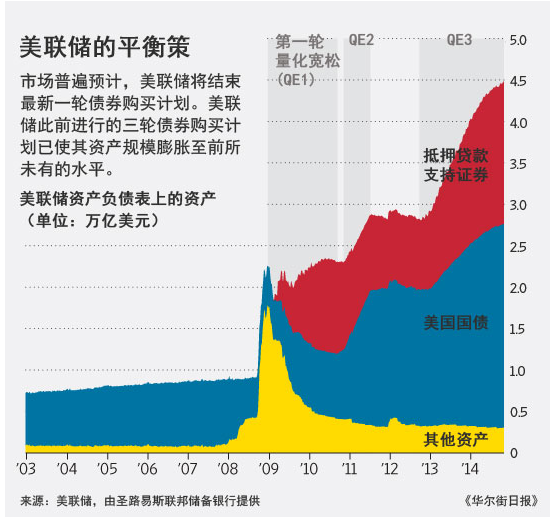

2.量化宽松(QE)政策被怀疑

为挽美国经济于崩塌边缘,刺激投资和消费者信心,美联储在过去五年中通过三轮QE政策为市场注入了四万亿美元的流动性。

市场人士指出,引发近期全球市场动荡的背后主因是全球金融危机以后各国、特别是美国出台的量化宽松政策。该政策推动全球资产均出现大幅度的上涨,暴涨背后必然是泡沫的不断积累,一旦美联储又开始退出QE政策,导致其他国家、特别是新兴市场国家市场的反复恐慌、严重震荡。一些国家甚至出现了货币快速贬值现象,通货膨胀也越来越高。

|

四、个人未来如何配置资产

1.明确未来资产配置逻辑

多位市场人士告诉小编,未来一段时间全球市场震荡或将延续,立足当前资产配置的同时,也有必要对未来进行规划。

中信建投首席经济学家周金涛认为,未来三年,全球主要有四大趋势,即第一,全球将出现滞胀,通胀将在未来三年缓慢上行;第二,中国和美国都会出现第三库存周期,其时间点大致在2016年中期开始;第三,2017年中期之后,本轮中周期将结束,以周期理论来看,这个周期的结束需要解决货币过度宽松问题,资产价格的崩溃会在某些国家和领域发生;第四,美元牛市将延续至2017年。从这些情况看,未来三年资产配置与过去六年有着不同的逻辑。

据此,投资逻辑来啦,在过去六年,个人资产配置的核心是宽松,而在未来三年,个人资产配置的核心便是全球经济增长疲软,所以,未来三年,大类资产的系统性机会不如过去六年,可能更多地表现为结构性特征。债市应该不是配置的重点,在股市中也更多存在的是结构性的机会。商品可能存在一个三年的底部回升期,但其力度也是有限的。

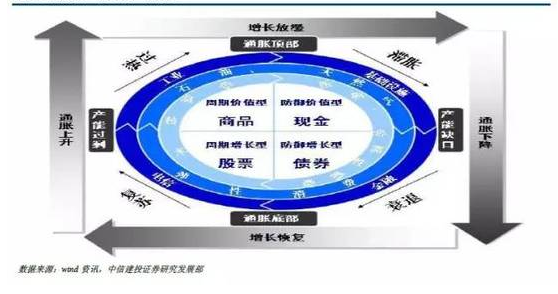

2. “美林投资时钟理论”武装大脑

小编这里给小伙伴们介绍一种投资模型,尽管时代在更新,更多的因素将被考虑,但这一模型也相当具体参考意义。

美林“投资时钟”理论是一种将“资产”、“行业轮动”、“债券收益率曲线”以及“经济周期四个阶段”联系起来的方法,是一个非常实用的指导投资周期的工具。为验证投资时钟理论,美林采用1973年至2004年间三十年的美国经济和各资产类回报的历史数据进行了检验,结果发现美林投资时钟准确地描述了美国经济周期和资产配置轮动的准确性。

|

(传统美林“投资时钟”示意图)

美林投资时钟理论按照经济增长与通胀的不同搭配,将经济周期划分为四个阶段:即“经济上行,通胀下行”构成复苏阶段(债券和现金具备明显超额收益);“经济上行,通胀上行”构成过热阶段(股票的配置价值相对较强,而商品则将明显走牛);“经济下行,通胀上行”构成滞胀阶段(持有现金最明智);“经济下行,通胀下行”构成衰退阶段(债券表现最突出、股票的吸引力逐步增强)

不过,外汇市场则是“美林钟”固有盲区,因而在未来投资选择上,也不可避险的要包含美元汇率的走势,特别是大宗商品与美元联系相当紧密。例如,因为未来美元预期将持续走强,所以要选避险资产的时候,即使配置了大量的黄金,也会给小伙伴们带来损失哦!

|

(1997年以来美元指数走势)

结束了,但小编还是要啰嗦一句,乱世中活下来才是王道,希望小伙伴们看在小编操碎了心的份上点个赞呗!

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜