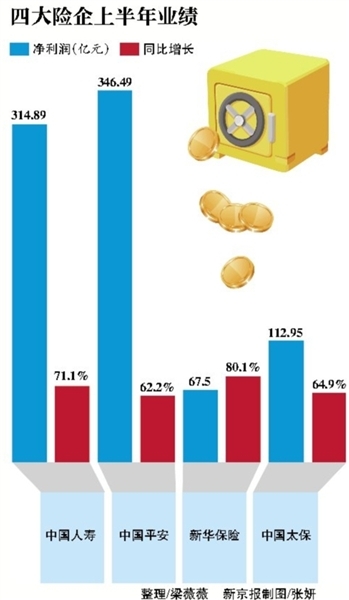

受投资收益拉动,上半年四家净利共841.83亿元逼近去年全年,但面临退保压力大、市场份额下降问题

随着中国太保8月30日晚发布2015年中期业绩报告,A股四大上市保险公司均交出今年上半年的成绩单。在保费投资双丰收的成绩单上,四大上市

险企实现净利润大幅增长。今年上半年,四大上市险企共实现净利润841.83亿元,逼近去年全年的净利润(889.45亿元),同比增长67.15%;四大险企平均日赚约4.68亿元,接近去年(2.44亿元)的两倍。

投资收益拉动净利增长

在四大上市险企中,中国平安以346.49亿元的净利位居首位,国寿和太保分别实现净利润314.89亿元和112.95亿元,新华保险以67.5亿元垫底。不过,新华保险以80.1%的净利增速位居四大上市险企净利增幅之首。

“保险业今年的发展不错,尤其是投资,上半年应该还是不错的。”对外经贸大学保险学院教授王国军表示。

由于今年上半年资本市场火爆,投资收益大幅增长也成为险企利润攀升较快的主要因素之一。从中报看,新华保险年化总投资收益率达到10.5%,同比提升5.4个百分点,为四大上市险企最高;国寿、平安、太保今年上半年的年化总投资收益率分别为9.06%、7.7%和6.6%,较去年同期都出现了不同程度的上升。

不过,6月末以来,股市出现大幅下跌,市场波动加剧,这是否会对保险机构下半年投资收益产生不利影响?王国军认为,保险业的投资,尤其寿险业是长期投资,所以只要大的趋势没有问题,保险公司下半年的投资收益应该不会差到哪里去。

市场份额继续下降

在目前四大上市险企都在进行转型的大背景下,作为评价一个寿险公司价值最有含金量以及转型是否有成效的指标之一,今年上半年四大上市险企新业务价值提升明显。这主要得益于寿险业务结构的优化,上市险企都发力个险渠道,发展期交业务,控制了银保渠道规模,减少银保趸交。

值得注意的是,个险营销员数量的猛增。今年上半年,中国人寿的保险营销员数量共计94.9万人,较2014年底增长27.7%。

但是,此前大力发展的银保渠道高现价产品给上市险企带来的退保压力也不容小觑。受股市吸金和理财产品冲击,四大上市险企退保金约是净利总和的1.7倍。

同时,在中小寿险公司借助银保渠道和理财型产品实现超常规发展的同时,市场占有率的不断下降成为了四大上市险企面临的一大问题。

“市场份额会继续被蚕食,集中度还会下降。”一位上市险企的内部人士表示,大型公司市场份额在下降不可怕,因为这些公司都在转型,尤其是期交的占比在提高。而那些中小公司靠高现价首年保费做大规模,基本没什么续期。一旦银保渠道出现问题或是资本市场投资变差,市场份额就会出现反转。

但上述人士表示,今年下半年不会延续上半年增长的态势,包括业务的增长会下降,有些业务价值、利润也都会下降。

个案

转型阵痛显现新华保险退保率居首

今年上半年新华保险实现净利润67.5亿元,同比增长80.1%,净利增速位居四大上市险企净利增幅之首。作为转型中的大型寿险企业,中报的一大亮点是,在费改的大背景下,保费结构改善,传统险保费收入首次超过分红险。

但退保率攀升是摆在新华保险面前的一道难题。上半年,新华保险退保率达到7.2%,为四大上市险企中最差。

“传统险保费收入超过分红险,说明公司在结构调整,并且有了点起色。传统保险业务的保障功能更强,更具有保险的特征。”一位保险业内人士表示,这跟渠道的发展也有关,银保渠道保费收入下降,个险代理人渠道保费收入占比上升。

在转型的背景下,上市险企都在发力个险渠道,发展期交业务;控制了银保渠道规模,减少银保趸交。

尽管新华保险业务不断优化,价值明显提升,但退保率不断攀升是摆在面前的一道难题。

2015年上半年,新华保险退保率大幅增长3.4个百分点达到7.2%,为A股四家上市险企中最高。此外,退保金为394.22亿元,同比增长110.9%。中报显示,主要原因是银行保险渠道高现金价值产品退保增加。

平安证券研报认为,2015年上半年,新华保险的流量退保率(退保金/已赚保费)达54.6%,赔付率和佣金支出也维持在较高位置,对公司的实际现金流影响较大。

新华保险副总裁刘亦工表示,前几年新华的银代业务规模在上市公司里做得比较大,所以现在退保的规模比较大。这会对公司的现金流产生一定影响,但是不影响公司正常的经营运作。公司已有很多举措去改善。

新华保险董事长康典在中期业绩机构分析师发布会上表示,公司在应对退保方面仍然面临着挑战,可能明年都要面对这样的问题。之所以发生这样的问题,其实是在前期销售过程当中有一些瑕疵、缺陷,现在是在为过去的欠账付出代价。新华近年来全力推进的转型实际上就是希望能够找到一条路,使得公司可以走得更稳健一些,目前在摸索过程当中,逐渐找到了一些更好的办法来解决这个问题。

采写/新京报记者 梁薇薇

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜