近日,李嘉诚旗下“长江基建拟换股吞并电能实业”一事有了新进展。

据《金融时报》,尽管香港亿万富豪李嘉诚罕见地提供更优惠的条件,两家股东代理公司还是让他受挫。机构股东服务公司ISS和Glass Lewis建议投资者投票反对长江基建和电能实业拟议中的137亿美元的

合并交易。据彭博,Institutional Shareholder Services(ISS)在周一的报告中称,长江基建合并电能实业的全部股份应提高13%,电能实业的少数股股东不应接受每股电能实业股份换1.066股长江基建股份的提议,而合理的换股率应在1.09到1.2之间。ISS认为,长江基建应在交易完成前派发每股7.5港元的特别股息,而不是像其建议的在交易完成后进行。

香港资产管理公司Valkyria Kapital的基金经理Niklas Hageback表示,我们相信,李嘉诚最后可能会提高收购价,因为他们需要这笔交易。

电能实业董事会及其独立董事委员会在一封邮件声明中建议 ,这一交易价格合理,投资者应投票给予支持。但ISS质疑电能实业董事的独立性,因为长江基建和电能实业都没有正式的提名委员会,许多独立的董事同时任职于长江和记集团旗下多个公司的董事会。

此前,因遭投资者反对,长江基建在去年10月提出了条件更为优厚的收购要约。

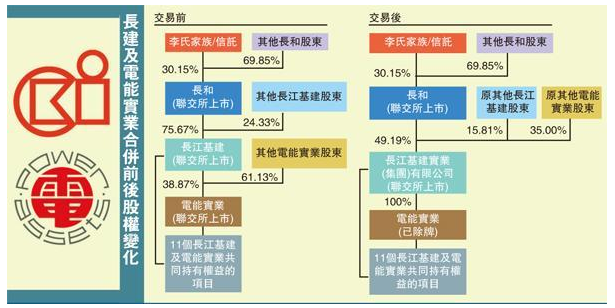

华尔街见闻曾报道,今年9月8日,长江基建和电能实业的合并计划公布。这一交易将使长江基建

获得电能实业87亿美元现金及其等价物,并整合两个公司在全球范围的11个项目所持有的权益。收购完成后,李氏家族的长和集团将持有新合并公司49%的股权。

下图显示长建及电能合并前后的股权变化,来自香港《文汇报》。

电能实业股东将于11月24日投票表决这一收购要约。交易必须得到至少75%的少数股股东同意才能通过,如果有超过10%的少数股的股东反对,这笔交易将以失败告终。如果长建坚持自己的收购议案但交易失败,则长建要过至少一年之后才能提出下一个收购要约。

李嘉诚试图整合旗下的公共事业版图,并准备将其商业帝国交给长子李泽钜。但此次遭到了来自ISS的阻力。《金融时报》报道称,还有另一家股东代理公司Glass Lewis建议投资者反对该交易。

ISS是最具影响力的代理公司顾问之一,专门向资产管理机构提供公司治理建议,其业务涵盖了115个市场中大约38,000家公司。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜