|

导读

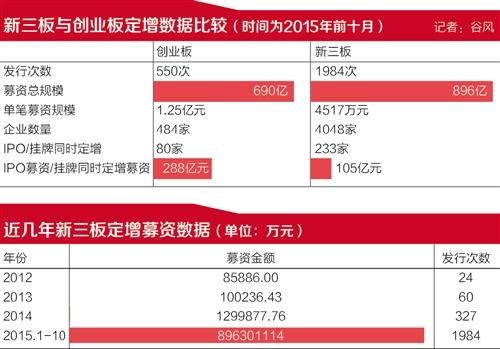

去年底官方宣布全年定增规模130亿的时候,很多人以为新三板的融资能力止于此。如今,定增规模前十个月就已经超越创业板,并且突破千亿大关。

有人问IPO开闸,是否会对新三板产生引力,相较A股宽松的融资环境也许正是很多企业扎根与此的原因。

本报记者 谷枫

实习记者 赵丹 北京报道

日前,新三板挂牌企业数量正式突破4000家,这一数量也超越了沪深两个交易所上市公司的数量。

作为调整我国多层次资本市场结构重要的一个层次,新三板在数量上已经开始慢慢形成了庞大的底部。但是长久以来,新三板市场融资规模小,流动性差的印象并没有得到改善。

然而,新三板定增市场在2015年迎来了井喷式的增长。截至11月9日,记者从股转系统处获悉,今年新三板定增融资规模已经突破千亿大关,这也实现了对创业板再融资规模的超越。

除去中科招商(832168),九鼎投资(430719)这样动辄百亿的巨无霸之外,银橙传媒(830999)、易建科技等挂牌企业数十亿的定增募资也会让市场感受到新三板相比创业板更加良好的融资环境。

融资总规模超创业板

记者根据全国中小企业股份转让系统(下称“股转系统”)每月发布的数据统计,2015年前10个月新三板挂牌企业通过定增募集资金的规模达到了896.3亿元。同期,根据WIND数据统计,创业版的上市公司通过定增募集的资金则为690亿元。

从定增规模这一项来看,新三板已经正式超越了创业板。但创业板和新三板表现出来的特点却大相径庭。

以股票发行次数来看,新三板前十个月总共发行股票的次数达到1984次,平均每次募集的资金为4517万元。

“尽管新三板挂牌企业数量远超创业板,但是1984次股票发行中,很多企业在一年当中有数次定增,定增次数最多的企业,年内甚至已经完成了四次定增。”北京地区一家大型上市券商成长企业融资部的人士认为。

创业板方面,2015年前十月定向发行股票的次数则为550次,仅为新三板发行次数的三分之一,每次股票发行能够募集到的资金则为1.25亿元。

“新三板企业秉承的应该就是小快灵的融资思路,发行次数多,单笔融资额不大。”一位接近股转系统的内部人士讲到。

对于新三板定增规模超越创业板,国信证券场外市场部总经理鲁先德对21世纪经济报道记者表示:“从政策方面来分析,新三板今年的政策环境宽松,同时体量大于创业板,而创业板今年的政策并未有所偏向,因而不能单从规模上比较。从政策与审核角度来讲,两者并不具备可比性。新三板真正体现了与中小微企业的对接,其规模与数量都比较大,但因此说新三板超越了创业板并不可取,因为两者有诸多不同,并不可比。”

众所周知,新三板并没有公开发行,但是股转系统为了方便挂牌企业融资允许企业在挂牌同时定增。这一做法,也被新三板市场理解为与IPO相对应的非公开首次发行。

自2014年7月份蓝天环保成为首家挂牌同时定增的企业,此后这一模式也被拟挂牌企业所追捧。目前越来越多的新三板企业正在采用“挂牌同时定增”的融资模式,最大限度地挖掘资本市场的融资功能。

那么通过这一方式融资的数据,是否可以与创业板IPO的数据相比呢?

记者统计今年以来成功登陆创业板的上市公司IPO的金额,80家创业板新股一共募集的资金为288亿。

那么新三板方面挂牌同时定增募集的资金规模有多少。根据股转系统公布的数据显示,前十个月采用该模式的挂牌企业一共有233家,以之前统计的平均每笔4517万元来统计,233家公司共募集了105亿元。(无法统计挂牌同时定增具体情况,因此以平均水平来计算)

“这一数据相比创业板来说还是有较大差距,这也是目前新三板与上市公司IPO最大的区别。”前述券商人士表示。

时间成本差异“就我们看来,新三板在定增方面不仅仅是融资规模超过了创业板,实际上新三板定增审核的严格程度和审核流程相比创业板都要宽松一些。”一位天星资本人士认为。

首先,根据规定,证监会豁免核准股东人数不超过200人的新三板挂牌企业的定增,这也大大加快了新三板企业定向增发审核的效率。

“以目前出现过的最快案例来看,30天左右的工作日,一家新三板挂牌企业的定增便能完成所有流程将股份挂牌交易。一般的情况也不会超过2个月的时间。”一位长江证券场外市场部的人士讲到。

随着今年新三板市场有一定的活跃度,一些企业的股东人数超越200人,但即便是通过证监会非公部的审核,这一类新三板挂牌企业的定增速度依旧要快于创业板。

而创业板方面,以今年募集资金规模最大的碧水源(300070.SZ)为例。其定增的事项在2014年12月便先后通过了公司董事会和股东大会的审议,但最终直到2015年8月15日,碧水源才完成了这笔62亿的定增案。

针对这一区别,鲁先德表示:“创业板定位于上市公司,新三板定位于非上市公众公司,两者有其差异,新三板对于企业的意义是最大的基础性证券市场,个人感觉新三板离中小企业更近,能够更好地服务于中小企业,它具备更强的包容性,对公众的吸引度较低,与创业板大不同。因此,新三板审核、挂牌机制与交易市场不同,交易市场重于审核、核准,而创业板走注册制之路。相对来讲,新三板由市场检验其业务能力,更加市场化。”

因此,对很多企业来说,相比创业板,新三板的融资环境要更好。而九鼎投资、中科招商这些新三板上的募资大户一定位列其中。

以今年单笔定增额度最大的九鼎投资来说,短短3个月时间里便完成了100亿的定增,同时又通过旗下在新三板挂牌的控股公司拟募集300亿资金。

“如果九鼎投资在A股上市,这样的效率和规模都是不可想象的。”中金公司一位人士指出。

作者:谷枫 赵丹

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜