中房报记者翁晓琳 深圳报道

时隔3个月之后,“宝能系”卷土重来,再一次从华润手中夺回了万科第一大股东之位。

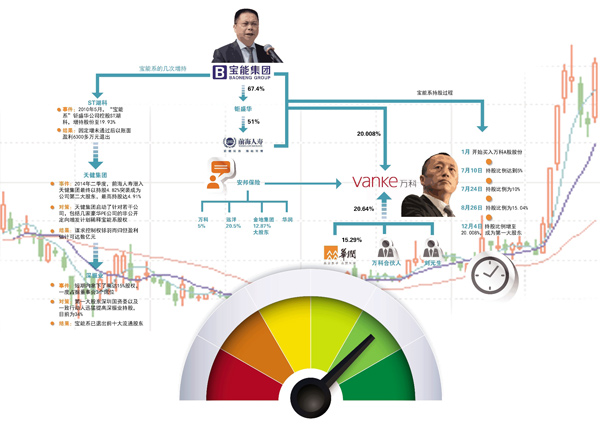

12月初万科股价连续涨停,就在市场追问是谁在背后追逐万科时,12月6日,万科(000002.SZ)公告显示,钜盛华公司通过资管计划买入万科A5.49亿股,占公司总股本的4.969%。此次权益变动后,“宝能系”旗下的钜盛华及其一致行动人前海人寿合计持有万科A22.11亿股,占总股本的20.008%,超过华润持股。

与此同时,安邦保险成为新的叩门者,通过最近的一次增持其持有万科的股份达到了举牌红线5%。态度未明的安邦的介入,又将万科原本复杂的股权争夺局势推向更加复杂的境地。

万科、华润、宝能系三方的股权争夺大战何时休止?下一步,宝能系会否进一步增持,安邦是“搅局者”还是“白武士”?万科会否引入新投资方狙击“野蛮人”?

“万科、华润也需要一场切实的阻击战,频繁地陷入股权之争,对万科以后的发展会带来不确定性。”一位不愿具名的业内人士表示。

目前为阻击“野蛮人”,有业内人士预测,华润、万科合伙人、刘元生等或可结成一致行动人同盟(合计持股20.64%),对前海人寿及一致行动人(持股20.008%)构成防御阻击之势。

资管计划下的突袭

这次买入万科的为前海人寿一致行动人钜盛华。

万科近日发布的详式权益变动公告较为详细地披露了钜盛华的进入及资金路径:钜盛华通过南方资本管理有限公司、泰信基金、西部利得基金共成立了7个资管计划,从11月27日期开始大幅度买入万科股票。

通过资管计划产品,以涨停价或最高价杀入,涉及资金97.59亿元,抢筹套路与游资极为相似。同时公开材料也显示,钜盛华在连续发起举牌行动的这段时间里,曾多渠道筹措资金,其中大部分买入股权曾涉及或仍涉及杠杆资金,目前已公开的资金渠道包括融资融券、收益互换(注:已回购)、资产管理计划和股权质押(仍未解押)。

钜盛华在10月15日~11月9日,将持有的万科7.28亿股无限售流通A股,质押给鹏华资产管理(深圳)有限公司,占万科总股本的6.59%。若以中间价13.82元估算,此番质押股权价值100.61亿元。

与此同时,钜盛华还以大宗交易方式回购3.32亿股万科股票,耗资47.70亿元,溢价率介乎7%~7.6%之间。有业内人士表示,股权质押乃资本运作常见工具,股东常借此融资,钜盛华不断地质押就是为了不断地回购。

为了加强其筹资能力,钜盛华在今年先后5次增加其注册资本,一口气将注册资本增加至了163亿元。而此次钜盛华通过7个资管计划购买近98亿元万科股票,按照此前公告信息披露的购买量来看,规模总计在187.5亿元,还有90亿元资金可以投入在万科身上。保守估计,钜盛华和其一致行动人前海人寿,为了夺下第一大股东席位前后投入资金332.16亿元。

此举使得宝能系持股比例超过20%,成功登上第一大股东宝座。目前,对于宝能系的目的外介仍无从得知,不管进退,它都会获利颇丰。

以往,宝能系曾举牌过ST湖科、天健集团、深振业,位列第一、第二大股东之位,“野蛮人”入侵后,天健集团、深振业与第一大股东深圳市国资委对其进行了猛烈阻击,分别通过非公开定向增发稀释股权和股份增持方式击退,致使其在前十大流通股股东中没了身影。

万科的底牌?

对于宝能系成为第一大股东一事,万科在公告中表示,公司股权结构分散,不存在控股股东和实际控制人。根据《公司法》《上市公司收购管理办法》及《深圳证券交易所股票上市规则》等相关法律法规对控股股东、实际控制人的定义和关于拥有上市公司控制权认定的相关规定,公司认为第一大股东虽然发生变更,但公司目前仍不存在控股股东和实际控制人。实际上,为防范通过收购突然获得公司管理权,万科在2014年间设立的一道“防火墙”——在新的公司章程中清楚写到:要改组董事会至少需要30%以上股份。一旦持股达到30%,就将触发全面要约收购,收购成本将近2000亿元。

万科公司章程还规定,单独或者合计持有公司有表决权股份总数10%以上的股东可以召开临时股东大会,通过普通决议的方式选举或罢免董事,但必须经过出席股东大会的股东(包括股东代理人)所持表决权的过半数通过。这对宝能系亦是一层阻击。

另外,华润、万科合伙人、刘元生等如结成一致行动人同盟(合计持股20.64%),对前海人寿及一致行动人(持股20.008%)将构成防御阻击之势。

对于华润是否继续增持万科目前没有定论。不过,华润要想拿回第一大股东的位置,以目前的股价计算,耗资势必超过百亿元。巴克莱的报告也称,8月份宝能系首次成为万科大股东时,华润于两天内迅速增持,代价为4.97亿元。不过,今次若要再夺回大股东地位则需要100亿元成本,由于华润是国有企业,有业内人士认为华润再次增持万科的机会不大。据报道,万科前副总裁毛大庆在微信群中对此事发表看法称,以他对华润集团主席傅育宁的了解,要华润为夺回万科第一大股东之位再增持5%并不是一件小事。因为,他是一个稳重的理科男,不太是斗气的人,万科不是他的主业。

对于股东变化,万科董事会主席王石在微信中表明了对近期万科股权异动的态度:“近期万科股票骤然两个涨停板。是刷屏的财经新闻。既然放弃了股权,作为一家上市公司,谁想成为或实际成为万科的大股东,就不是管理层能左右的。但能做到的是为全体股东创造财富,为消费者提供满意的产品,为社会承担责任并捍卫尊重自然、尊重人类的价值观和万科文化。”

万科小股东对中国房地产报记者谈到了万科给他们的答复也验证了这一点,“现在前海人寿还不是大股东,可能继续维持现状,未来有一天成为控股大股东了,如果大股东理念与现有管理层理念出现不一致现象,也不排除大股东会换掉管理层的可能。管理层方面没办法左右股东的决定。”

谁能左右?

安邦的角色

这并不是安邦第一次持股万科。这一次,安邦保险究竟是“白武士”还是新的“阻击者”?其意图何在?

对于举牌万科,安邦保险表示是出于对万科A未来发展前景的看好。但其又同时强调,“在未来12个月内将根据证券市场整体状况并结合万科A的发展及其股票价格情况等因素,决定何时增持万科A的股份及具体增持比例。”

可以发现,安邦保险与“宝能系”几乎是同步对万科展开增持操作。“宝能系”旗下的钜盛华通过资管计划,在11月27日至12月4日期间大举买入5.49亿股万科A,在“宝能系”发力增持后,安邦保险进入12月份也一改此前低吸态势,开始不计成本抢筹万科A,其中“安邦财险-传统产品”本月购入万科1.53亿股;同期“安邦人寿-保守型投资组合”买入万科2.42亿股。按照股价预计,此次花费在百亿元上下。

对于安邦保险,中信证券将其称之为“股东积极主义”,它们惯用的招数,是先在二级市场进行目标公司股票收购,在举牌之前往往会与目标公司高层或大股东有所接触,确定下一步的玩法。但是次举牌万科方面表示未有沟通。

安邦保险目前的意愿不得而知,但其同生命人寿在地产股权争夺方面有过竞争案例。来自《上海证券报》的报道称,2013年末,生命人寿曾不断通过二级市场增持意欲拿下金地集团控股权,彼时的金地集团原第一大股东福田投资几番交手过后已渐显颓势,但就在此关键当口,安邦保险于2013年12月初强势举牌金地集团,正式加入战团。此后生命人寿和安邦保险便对金地集团展开了“举牌暗战”,各自持股比例也节节提高,互不相让。

安邦保险与生命人寿互相制衡所带来的另一个结果是,以凌克为代表的金地集团职业经理人团队的地位反而稳固下来,如今依旧执掌着金地集团的经营管理大权。

那么,上述资本桥段,未来会否也在万科重演?

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜