|

本报记者 张望 深圳报道

A股首家分拆境外业务上市的券商即将成行。

12月15日,兴业证券(601377.SH)公告称,公司拟分拆所属企业兴证国际金融集团有限公司(下称兴证国际)在境外发行股份并在香港联交所上市交易。目前,作为拟上市主体的兴证国际正在开展上市前相关 重组工作。

“这是公司从战略层面的考虑。”针对为何不整体在香港上市的问题,兴业证券工作人员如此告诉21世纪经济报道记者。

兴业证券表示,兴证国际为一家注册在开曼群岛的公司,根据上市前相关重组方案,将承接兴证(香港)金融控股有限公司(下称兴证金控)目前持有的各附属业务公司股权,成为公司国际业务的经营实体。

另据此前公告,兴证国际目前已满足在香港联交所创业板发行上市的条件。

净资产将增至29.4亿港元

按兴业证券公告,分拆兴证国际上市,主要分为重组、增资和发行上市3个方案步骤。

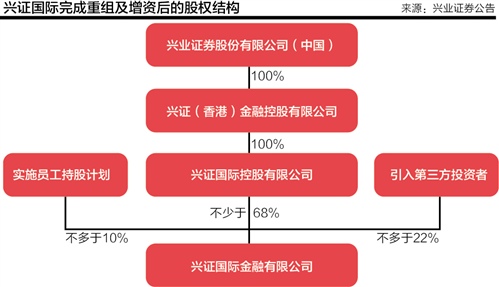

首先,由兴证金控在开曼群岛注册成立全资子公司兴证国际控股,再由后者在开曼群岛注册成立全资子公司兴证国际,采取兴证国际向兴证国际控股配发及发行股份、兴证国际控股向兴证金控配发及发行股份的方式,由兴证国际承接兴证金控目前全部持有的各附属业务公司的股权、资产及负债等不含境内资产兴证咨询服务(深圳)有限公司股权。

其次,以2015年4月30日作为评估基准日,由兴业证券对兴证金控增资15亿港元,再由后者对拟上市主体兴证国际金融进行等额增资,增资后公司的控股比例不低于兴证国际境外上市前总股本的68%。

同时,兴证国际拟在完成架构重组后、在上市前以私募形式,通过实施员工持股计划及引入第三方投资者方式,对拟上市主体兴证国际进行增资扩股,其中,实施员工持股计划和引入其他外部股东的持股比例,将分别不超过兴证国际上市前总股本的10%与22%。

再次,按照0.1港元/股的股票面值,发行规模拟为发行后占兴证国际总股本的25%,募资将全部用于增加兴证国际资本金、补充营运资金。

据公告,兴证国际目前尚未开展经营,注册资本为1000港币,经营范围为法无禁止即可为,但在承接兴证金控所有资产负债之后,相当于延续了兴证金控之前的经营活动,将拥有证券、期货、资产管理、投资银行各类业务牌照、保荐人业务资格及RQFII 投资资格。

公告显示,兴证国际完成重组及增资后,将拥有证券、期货、融资、资产管理、财务、投资、私人财富管理等7家全资子公司,而持有兴证国际上市前68%股权的兴证金控则由兴业证券全资持有。

公告称,根据Deloitte Touche Tohmatsu Certified Public Accountants Hong Kong对兴证国际重组前实际经营主体兴证金控出具的审计报告,兴证金控截至2014年底的净资产为 42813.47万港元,2014年度实现净利润 1877.13万港元。兴证国际重组及后续增资完成后,预计相应的备考净资产因股东增资而增加至29.4 亿港元左右,预计其相应的备考净利润不会发生实质变化。

不过,兴业证券报告表明,兴证金控于2011年7月5日在香港成立,注册资本5亿港元,经营范围为除控股下设子公司外,不直接运营证券业务。截至2014年底和2015年上半年,其总资产分别为23.17亿港元与45.52亿元、净资产分别为4.28亿港元与3.75亿元、营业净收入分别为0.66亿港元与0.94亿元、净利润分别为33万港元与0.35亿元。

赴港上市搭建国际化平台

兴业证券称,兴证国际承接兴证金控的全部海外资产后,将成为公司在香港和其他海外地区的业务经营主体。此前,国际化策略已成为兴业证券既定的四大核心竞争策略之一。

“兴证国际境外上市成功,获得独立融资平台,将有助于提升兴证国际的海外市场影响力,吸引优秀的专业人才加盟,在香港以及其他海外地区更好地发展证券业务,有力促进公司的国际化发展战略。”兴业证券表示,“同时,公司能将更多的资源投入到其他业务板块。”

可作为例证的是,兴业证券目前正在进行的向原股东配售156000万股新股,其募资投向的业务和资产并不涉及作为对兴证国际的出资,而是用于扩大信用交易业务规模、适度扩大自营业务规模、加大对做市商及柜台市场交易等资本中介业务的投入。

“这是A股上市券商中首个拆分境外业务并在境外上市的案例,此前境内券商的香港子公司均在母公司A股上市前在港上市或通过并购实现。”一位券商人士认为,“兴证国际的做法可为其他上市券商提供借鉴路径和经验。”

资料显示,A股目前已有24家上市券商,其中,包括12月7日向香港联交所递交发行上市申请的光大证券,A+H股券商将达到6家,而为数不少的证券公司正在排队等待IPO或借壳上市。

“兴业证券此番分拆兴证国际赴港上市,除了融资需求,更主要的原因应该是国内证券业务竞争激烈,传统券商已受到混业经营和互联网金融的冲击。”上述人士指出,“但今年以来境内券商赴港上市连续破发,分拆上市或许就是为了减少融资阻力和市场影响。”

根据公开资料,今年4月至10月先后在联交所主板挂牌的广发证券(000776.SZ,01776.HK)、华泰证券(601688.SH,HTSC06886.HK)、国联证券(01456.HK)和恒投证券(01476.HK)),除了广发证券一度破发,其余3家目前均处于破发状态。

但券商赴港上市亦可带来巨额融资,如广发证券赴港IPO总募资金额接近280亿港元,海通证券(600837.SH,06837.HK)去年底在港再融资约达300亿港元。

“随着沪港通成行,热议中的深港通、沪伦通、沪台通等相继推进,国内证券业参与跨境交易、并购、上市等跨境投融资业务也在水涨船高,国内券商通过香港的上市平台搭建国际化业务已成为必要之举。”上述券商人士表示。

该人士说,国际大投行的境外业务盈利贡献为35%-40%,但国内券商境外业务较大的海通证券、中信证券(600030.SH,06030.HK)也只不过10%左右,“目前海外拓展的最优路径仍然是香港市场,香港也将是国内券商"走出去"的主战场。”

作者:张望

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜