|

导读

债融类项目在私募基金分类统计中存在的空白,一方面导致该类产品规模变化的监控、监管存在障碍,同时也诱发该类产品管理人在信息披露的瑕疵。

本报记者 李维 北京报道

私募基金的乱象和监管博弈还在持续。

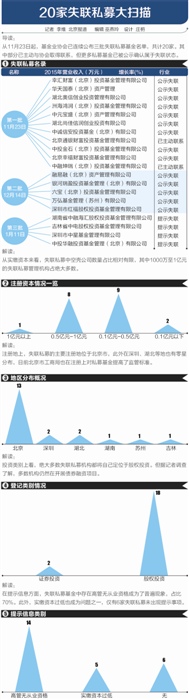

1月11日,中投金石(北京)投资基金管理有限公司(下称中投金石)等四家私募基金管理机构因存在失联情况而被基金业协会警示。据21世纪经济报道记者调查,其中已有部分公司关联方被曝存在产品兑付问题。

值得一提的是,上述四家失联机构与此前确认失联的14家私募机构类似,其产品多投向债权融资类项目。

事实上,该类产品也成为当前私募基金备案中的主流项目。而在私募基金的信息分类公示中,监管层却并未对该类基金实施专项划分和统计,这也导致多数债权融资类私募基金登记为股权投资类基金。

在业内人士看来,债融类项目在私募基金分类统计中存在的空白,一方面导致该类产品规模变化的监控、监管存在障碍,同时也诱发该类产品管理人在信息披露的瑕疵。

失联机构关联方曾被指失兑

第三批失联(一场)私募机构公告显示,又有四家私募基金管理公司进入失联名单的提示范围,分别为中投金石、吉林省中电股权投资基金管理有限公司(下称中电股权)、六宝投资基金管理有限公司(下称六宝投资)、北京通银财富投资基金管理有限公司(下称通银财富)。

21世纪经济报道记者调查发现,前述四家机构在《私募投资基金监督管理暂行办法》出台前,均有产品发行。

不过,其中部分私募机构的所发产品并未在基金业备案系统出现。例如通银财富曾于2014年发行过两只产品,即路通动漫基金和路通发展基金,均未在基金业协会的管理人产品信息一栏中出现。

“产品信息原则上要求报备,但执行层面是有难度的。”北京一位房地产行业的私募基金投资经理表示,“如果公司层面不主动报,基金业协会也很难知道。”

此外,也有存在部分机构的关联方被曝存在兑付问题。

21世纪经济报道记者调查获悉,失联的中电股权的关联公司,即其上级公司中电华兴集团旗下的“吉林省中电股权投资公司”发行的理财产品曾被曝存在兑付问题。

资料显示,该笔投资募集规模约8000万元,期限为1年,预期收益率为12%,投向为修正药业下属修正置业公司开发的修正明珠项目;此外,中电华兴集团还曾发起其他P2C等门槛较低的高收益产品。

不过记者查阅最新的工商资料发现,截至2014年底中电华兴集团已从中电股权的投资中退出,而目前中电股权的实际控制人为吉林君子圈贸易有限公司,该公司实缴出资额仅2000元。

截至截稿前,记者尚未能与中电股权及其股东取得联系对前述信息详情予以确认。

“和正规机构比,私募产品不好发,所以打擦边球把协会备案登记在宣传中暗示为增信措施,这并不鲜见。”一位接近基金业协会的基金子公司中层人士坦言。“监管层对这类事情也很担忧,因为私募明确的原则是市场化发展,监管机构不对产品质量做保证,但一些私募这样做又把协会推到了难做的境地。”

事实上,基金业协会也对私募机构将其作为潜在信用背书的可能性进行了预防。

“协会对私募基金登记备案信息不做实质性事前审查。公示信息不构成对私募基金管理人投资管理能力、持续合规情况的认可,不作为基金资产安全的保证。”基金业协会强调。

债融类私募的监管困局

截至记者截稿前,基金业协会自去年11月以来以公示存在失联(异常)状况的私募机构数量已有20家,除前述四家机构外,目前已有14家被确认失联,而融易融(北京)资产管理有限公司、深圳市中星基金管理有限公司两家机构则已主动与协会联系并提供了书面说明。

在前述20家失联的私募机构中,除部分公司未发产品或未见产品信息外,失联私募均对债权融资业务有所涉及。

例如此轮失联的通银财富的两只产品,分别投资于三线城市公司大庆路通科技有限公司流动资金贷款项目和大庆金程嘉禾置业有限公司大庆国际动漫城项目;无独有偶,失联的中投金石、六宝投资、中电股权所发行有关汽配城、住宅小区、天然气、基建等领域的项目,也多属于融资类项目。

值得一提的是,债权基金乱象早在新《基金法》相关制度落实前后就曾一度暴露,彼时表现形式为管理人发起设立有限合伙基金从事融资类业务;而在基金业协会开通备案制度后,仍然存的问题是,大部分融资类私募基金管理人则以“股权投资基金”的名义延续此前的业务。

造成这一现象的原因,或与基金业协会并未为该类基金产品提供分类划分窗口有关。根据现行分类公示规则,私募基金仅划分为证券、股权、创业、其他四项,并未包含债权类或融资类。

21世纪经济报道记者发现,多数债融类项目管理人在备案时将自己标注为股权投资类基金,而非其他类,例如在前述20家失联私募中,18家均宣称自己为股权类私募。在业内人士看来,监管层为提供债融类私募的划分空间所导致的另一问题,则是绝大多数私募基金无法如实实现信披要求。

“这和缺乏对同类基金的特别监管有关系,从分类来看,监管层并不鼓励出现这种投资于债权融资项目的产品,但不鼓励并不代表这个需求就不存在。”前述地产基金投资经理指出,“多数做(融资)项目的私募都备案成了股权私募,因为备注其他类又怕被当成非主流产品,但实际上你发的是融资产品,怎么能是股权呢,这就衍生了信披的瑕疵。”(记者微信:lw8346860)

作者:李维

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜