在万科A停牌的这一个月中,资本战争偃旗息鼓,但王石与姚振华的暗中角力却从未停歇。看似平静的水面下,涌动着汹涌的波涛。一出大戏中,总有平静的时刻与不经意的细节。

按照此前公告的说法,已停牌一个月的万科A(000002)将于1月18日(周一)复牌。就在市场人士纷纷猜测万科“周一见或不见”之时,万科15日晚间公告,申请A股股票继续停牌。

可以预期的是,经过短暂的休战,“宝万之争”又将重燃战火。

“3·18”再见

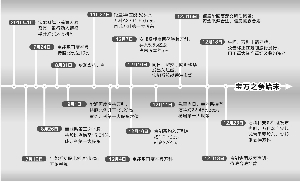

宝能系频频举牌万科,成为第一大股东,王石公开表态“不欢迎”宝能系,此后万科于去年12月18日午间宣布停牌重组。截至停牌前,宝能系持股比例已增至24.26%。此后,万科与持股6.18%的安邦结成同盟。

根据此前发布的公告,万科在下周一有两种选择:一则是万科宣告重组失败从而复牌;二则是向深交所提出A股延迟复牌申请,继续筹划资产重组。

复牌,意味着让万科A股价理性回归,消耗对方的杠杆资金,迫使宝能系减持,放弃控制权,但代价是3个月内不得再停牌重组;延期复牌,意味着只能通过定增引入新的股东参与重组,从而稀释宝能系持股比例,夺回控制权。

万科选择了后者。根据公告,已就有关可能交易与一名潜在交易对手签署了一份合作意向书,列出双方就拟议交易原则上的初步意向。

万科称,因此次筹划的重大资产重组极为复杂,涉及境内外多项资产、多个相关方,公司与多个潜在交易对手方已持续进行谈判和协商,截至目前具体交易对价、支付方式、交易结构、目标资产具体范围等仍在谈判过程中。因涉及的资产、业务、财务等各方面核查工作量较大,相关工作难以在1月18日前完成并实现A股复牌。

万科预计,自停牌首日起不超过3个月的时间内,即在2016年3月18日前披露重大资产重组预案或报告书。

若万科未能在3月18日前披露重大资产重组预案或报告书,公司将自停牌首日起3个月内召开股东大会审议继续停牌筹划重组事项或申请A股股票复牌,或发布终止重大资产重组公告并复牌且同时承诺自公告之日起至少6个月内不再筹划重大资产重组。

按照深交所规定,上市公司延期复牌的,应当在延期公告中披露本次重大资产重组的基本情况、目前进展、延期复牌的原因和预计复牌时间。不过,过了3个月,上市公司还可以继续申请延期,但具体手续和时间不像前次申请一样了,需要和公司监管员沟通;若申请不过,则会立即复牌。

3月18日,万科A能否复牌,重大资产重组方案能否如期披露,白衣骑士是何方神圣,都将左右这一场没有硝烟的战争的局势。

蒙面白衣骑士

对于潜在的白衣骑士,万科已就有关可能交易与潜在交易对手签署了一份合作意向书,列出双方就拟议交易原则上的初步意向,具体为万科有意向通过新发行股份方式及现金支付方式购买潜在交易对手持有的目标公司权益。

根据公告,此次重大资产重组中,万科预计将收购多项境内外资产,若重组进展顺利,将有助于提升万科在地产核心业务、新业务和海外业务方面的市场地位,并完善公司产品线布局。

万科公告称,目前重大资产重组尚处于前期谈判和初步尽职调查的阶段,具体交易对价、支付方式、交易结构、目标资产具体范围都在谈判过程中,交易相关细节和结果尚存在重大不确定性。

除此之外,万科还在与其他潜在交易对手方就其他潜在收购标的进行谈判和协商。对于潜在交易对手,万科只字未提,仅有的描述是相关潜在交易对手未来存在可能被视同公司关联人的情形外,当前公司洽谈的所有潜在交易对手目前均不构成《深圳证券交易所股票上市规则》所界定的关联人。

不过,万科在公告中还透露出一些蛛丝马迹。万科停牌期间和多个潜在的交易对手开展谈判,围绕潜在收购标的,对双方的战略整合方向、此次重大资产重组的交易安排进行探讨,并于2015年12月25日就有关可能交易与其中一名潜在交易对手签署了一份意向书。

回顾12月25日“宝万之争”剧情:在停牌之前的18日,宝能系与安邦大举抢筹万科A股,直至中午停牌后,宝能方面总计持股比例为24.26%,安邦方面为6.18%。

正当市场误以为宝能系与安邦是“一伙”之时,这出大戏来了一个“峰回路转”的反转剧情:12月23晚间接近24日凌晨时分,万科和安邦相继发布声明,万科欢迎安邦成为重要股东,安邦则支持万科。

时间点的巧合并不能完全说明安邦可能是潜在的交易方,但不排除安邦在此间充当了牵线搭桥的角色。结合王石近期动向来看,他频频在深圳、香港、北京以及杭州等地奔波,除了参加行业会议发表演讲,与机构投资者交流之外,不排除也参与了重组事项的谈判,神秘白衣骑士或隐于上述地点。

宝能可否全身而退

尽管万科A“周一不见”,万科H股早在1月6日就已经先行复牌。

从股价看,1月6日,万科H开盘后半小时内跌幅一度逾12%。截至6日收盘,万科H股收盘价为20.8港元/股,全天跌幅为9.17%。此后,股价连续八个交易日持续下挫。截至15日收盘,万科H股17.48港元/股。从A股方面来看,今年以来沪指跌幅接近25%。万科A停牌前价格为24.43元,复牌后参照H股复牌后的跌势,股价下跌应该是大概率事件。

此前,宝能系斥资逾400亿元大举购进万科A,持股成本价约15元/股,尤其在今年12月以后,宝能系通过8个资管计划增持万科A股份的成本价接近18元/股,且上述资管计划均设置了0.8的平仓线。若参照当前万科H股股价,已然跌穿了宝能系的平仓线。

鉴于万科A下周一不复牌,宝能系目前不会被迫平仓,但万科A较长时间停牌及H股疲弱,对于借助杠杆融资买入万科A股的宝能系而言,兑付压力仍然较大。

另一方面,随着“宝万之争”事件的演进,以及证券市场环境发生变化,一些评级机构开始对万科A股评级“由买进降为卖出”。如花旗集团此前就宣布,将万科A股评级由“买进”降为“卖出”,将万科H股评级由“买进”降为“中性”。

对于万科H股先行复牌,港资券商星展唯高达分析,万科H股提早复牌说明万科并没有明确的计划,这个重组项目难以寻求,难度之一是规模巨大。该行估算资产规模至少达440亿元人民币方能较好地稀释宝能系控制权。为推行资产重组,万科将配售股份。

财经作家吴晓波在其新媒体平台“吴晓波频道”中点评,万科停牌的一个重大理由是为了重组,但在目前股票高溢价情况下,愿意入场接盘的潜在投资者恐怕不多。在这几天股市低迷情况下,打开H股,让股价回归理性,即可起到吓阻对手的目的,也有利于“友军”进场。

随之而来的,市场上关于宝能系“后院起火”的传闻甚嚣尘上。有报道称,宝能销售力、资金链和管控力全线塌陷,后院起火或是宝能地产一心上位全球第一大房地产发展商大股东,乃至谋求这家千亿房企控制权的真实背景。

不过,宝能地产日前首次披露了其财务数据情况,回应了上述传闻,市场人士也得以窥视这家神秘的民营企业的实力。数据显示,目前该公司净资产达1200亿,而公司目前在深圳的两个项目总货值达到520亿元,该公司已建成和在建的物业总价值超过1500亿元。

值得注意的是,如果宝能还有充裕的储备资金,反而是一个逢低吸货的好时机。有报道称,宝能系手头仍有一些合作机构的过亿资金,资管计划尚有可供使用额度约111亿元,这或许将成为增持的重要资金来源。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜