|

本报记者 慕丽洁 上海报道

过去一年里,资本市场风起云涌,跨境并购热潮不断,中国资本尤为热衷。据普华永道1月26日发布最新数据,中国企业2015年并购交易总数量上升37%,交易总金额上升84%达到7340亿美元;有114笔并购交易的单笔金额超过10亿美元,均创历史新高。其中,中国大陆企业海外并购交易数量增长40%,金额增长21%,亦均创新高。

“科技与金融服务成为去年的投资热点,主要驱动因素为投资者对科技行业高增长的期待、科技行业逐渐发生整合以及中国科技金融和支付业务高速发展带来的融资需求。尽管实体经济与市场不景气,预计2016年科技行业仍将是投资热点。”普华永道中国企业融资部主管合伙人黄耀和1月26日向21世纪经济报道记者表示。

黄耀和同时表示,受益于活跃的国内战略投资交易与海外并购,预计2016年中国企业并购交易总体将增长超过20%,但随着投资者对估值和增长的期待越来越高,增速相比2015年将放缓。

内地企业海外并购增40%

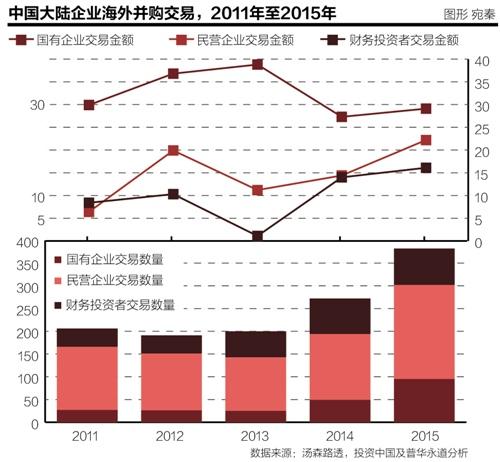

根据普华永道统计,2015年全年,中国大陆企业海外并购交易数量增长40%,金额增长21%,均创历史新高。民营企业海外并购继续领衔发力,财务投资者与私募股权基金依然非常活跃,而国有企业的参持续略显缓慢。中国大陆企业海外并购愈加倾向于追逐技术、品牌和专项技术,将其带回中国。执行外延式的增长策略与建立地域多样化的投资组合是推动海外并购交易的另外两大因素。

普华永道的统计与商务部的统计相符。商务部新闻发言人沈丹阳近日指出,2015年,虽然面临国际经济发展低迷的外部环境,中国企业进行国际并购投资仍然保持活跃,呈现出数量多、金额大、涉及行业和国家广泛等特点,出现了一大批大型并购项目。

据商务部的统计,2015年,中国企业累计实现对外投资7350.8亿元人民币(折合1180.2亿美元),同比增长14.7%。其中,中国企业实施的海外并购项目总共有593个,累计交易金额401亿美元(包括境外融资),其中直接投资338亿美元,占84.3%,几乎涉及到国民经济的所有行业。

“2016年,金融服务业的并购活动将保持良好态势。中国的银行将进一步拓展海外市场,以支持中国的海外基础设施建设以及国内客户日益扩大的全球业务。保险公司和金融科技公司将致力于获得新的金融产品创造能力与品牌影响力,而国内支付公司将加速全球化扩张,以期把握中国入境与出境现金流所带来的业务机会。”黄耀和说。

黄耀和强调,发达经济体成为了中企海外投资的首选目的地。不过,受“一带一路”战略的影响,南美、非洲、东南亚等地区的许多国家也成为中企海外投资的选择。他特别指出,在过去一两年,中资在北美地区的收购要多于在欧洲地区的收购,这与以往的趋势相反。

“中美之间高层互访在政治上进行推动,使得中国与美国企业关系越来越好。与此同时,中国企业去美国投资时也越发看重美国的当地市场和渠道优势,因为欧洲国家相对较小,收购后市场不易打通。”黄耀和说。

在谈到汇率波动和外汇管制是否会对海外投资项目造成影响时,黄耀和表示:对个别项目或许会影响,但不会影响整体趋势。他说,现在许多中企进行海外并购是刚性需求,对于许多大型企业来说,人民币汇率波动的影响不大,收购与否更多还是从战略层面进行考量。

私募股权基金交易金额激增169%

据普华永道中国内地及香港私募股权交易主管合伙人刘晏来介绍,私募股权与风险投资基金融资在2015年仍保持了健康水平。财务投资的可用资本大幅增长,这归因于保险公司、其它金融机构及类金融机构(包括政府和产业基金、国有企业基金、私有企业基金和高净值人士等)都大力开展直接投资活动。

普华永道的统计显示:过去一年私募股权基金交易的数量与金额分别增长79%和169%。随着大型交易的趋势的持续,共有27笔私募股权基金交易的单笔规模超过10亿美元,创下记录。

国内投资者表现尤为活跃,而国内A股为主要退出渠道,则使国外私募股权基金普遍面临更为严峻的环境。就并购交易而言,在经济发展放缓的大背景下,投资者希望寻找可见的高增长机会。因此,风险投资行业受到投资者追捧。

“私募基金退出活动低于预期,主要归因于股权资本市场的动荡。国内A股市场IPO继续成为首选的退出路径。大量存量投资等待退出依然是一个行业性的问题。”刘晏来说。21世纪经济报道

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜