据路透、彭博,央行今日就中期借贷便利(MLF)操作向部分银行询量。本次询量还下调了MLF利率,其中六个月期利率由3.0%降至2.85%,一年期由3.25%降至3.00%。分析称,下调MLF利率相当于在下调基准存贷款利率、大型银行存款准备金率等传统工具之外的又一项货币政策宽松举

措。民生固收认为,央行现在通过利率走廊体系来调控利率。降准降息将不再是央行宽松的主要信号。

央行上次MLF操作在1月21日,对20家金融机构开展中期借贷便利操作共3525亿元,其中3个月、6个月、1年期均为1175亿元,利率分别为2.75%、3.0%、3.25%。

据央行公告,1月央行对金融机构开展中期借贷便利操作共8625亿元,其中期限3个月4455亿元,6个月2175亿元,1年期1995亿元;同时收回到期中期借贷便利2500亿元。1月末中期借贷便利余额为12783亿元。

央行近月来迟迟未降准,而是通过多种政策工具熨平资金面,维持了春节期间资金面的相对稳定。节后巨量资金将逐渐回笼,资金面料面对一定压力。

今日公开市场净回笼2900亿元创两年高位。且离岸市场流动性受到一定影响,香港人民币Hibor攀升,近两日银行间隔夜拆借利率分别上涨153及105个基点。瑞穗银行驻香港外汇策略师张建泰表示,春节过后人民银行并没有继续进取地进行公开市场操作,这令可以传导至离岸市场的流动性大为减少。

不过,目前中国银行间市场主要回购利率多小幅回落,公开市场回笼暂时影响有限。

此外,分析人士解读上周六央行行长周小川的讲话分析称,稳汇率是央行当前政策的主要矛盾,降准概率不大。而且,鉴于G20在即且3月为欧日宽松窗口,近期货币政策料以稳为主。

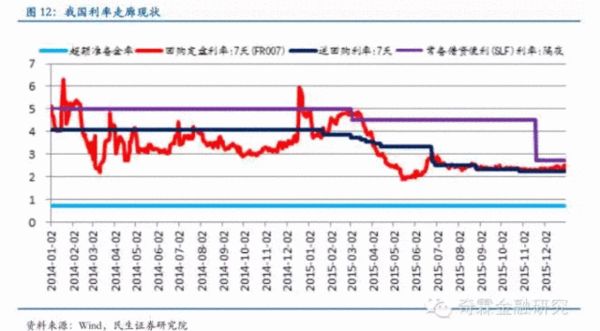

在2015年10月份“双降”的同时放开存款利率上限后,央行明确提出未来的政策利率体系,逐步构建利率走廊:“对于短期利率,人民银行将加强运用短期回购利率和常备借贷便利(SLF)利率,以培育和引导短期市场利率的形成。对于中长期利率,人民银行将发挥再贷款、中期借贷便利(MLF)、抵押补充贷款(PSL)等工具对中长期流动性的调节作用以及中期政策利率的功能,引导和稳定中长期市场利率”。

民生固收解读认为,这标志着我国货币政策框架正式进入价格型框架时代,以M2为基准的数量型货币政策工具正在向以市场利率为调控目标、以某些政策利率为基准的价格型货币政策工具转向。

央行先后推出SLO、MLF、PSL等创新型货币政策工具,基本覆盖从隔夜到3年的全部期限,加快培育市场基准利率和收益率曲线,建立以利率走廊模式为主、公开市场操作为辅的利率调控机制。利率走廊的上限由央行贷款利率决定,包括逆回购、SLO、SLF、再贷款、再贴现、MLF、PSL等;利率走廊的下限由央行存款利率决定,包括正回购、SLO收回、发行央票、存款(超额存款准备金)等。

|

民生固收提出,央行现在通过“利率走廊体系”来调控利率。利率市场化后,存贷款基准利率的作用将被淡化,央行构建新的政策调控利率,未来公开市场操作利率对于货币市场利率指导作用在增强,降准降息将不再是央行宽松的主要信号。央行通过货币政策工具来调控和引导市场利率,政策利率对短端利率的影响不断增强。

对于短期利率,央行增加短期回购和SLF操作,以培育短期市场利率的形成,同时构建以贷款-央行常备借贷便利利率(SLF)作上限,以存款-银行超额准备金利率作下限、以逆回购利率为中枢的利率走廊。2月1日,央行首次公布1个月SLF的基准利率3.6%,进一步完善利率走廊建设。

对于中长期利率,央行增加再贷款、中期借贷便利(MLF)、抵押补充贷款(PSL)等工具的操作,对中长期流动性进行调节,引导和稳定中长期市场利率。1月份,央行对金融机构开展MLF操作共8625亿元,其中期限3个月4455亿元,6个月2175亿元,1年期1995亿元;对政策性银行发放PSL放PSL共1435亿元。如果MLF操作达到一定量级,很可能成为打造中期基准利率的标的。

|

央行通过利率走廊系统公布一定的利率区间,金融机构能够对央行的政策走向进行有效判断,从而形成稳定的市场预期,弱化商业银行等金融机构囤积流动性的需求。同时,利率走廊系统能够有效降低央行货币政策的操作成本,减少央行进行公开市场操作的频率和数量。

随着MLF、SLF操作增加,央行对中长期利率的影响进一步深化。但由于公开市场规模、频率、透明度等问题仍然存在,央行无法完全控制短端利率向长端利率的有效传导。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜