要点:

1月中国央行信贷表出现了一些细微的调整,从1月开始,金融机构信贷收支表不再公布金融机构口径下外汇占款。

有一些替代指标可以用来推测金融机构口径下的外汇占款,比如其他国外资产、银行结售汇数据等。1月银行自身结售汇差额为980.1亿元,进而金融机构口径下外汇占款降幅可能会大于央行口径,而银行出现如此大规模的结汇可能与央行干预汇市有关(上一次银行自身大规模结汇发生在2015年8月-10月)。

财政部公布的财政收支差额达到13262.57亿元,该数据与GDP之比高达3.48%,远高于政府预算的赤字率2.3%。过去几年中均是该比值低于赤字率,超过赤字率为第一次出现。16年赤字率突破3%应该是较大概率事件,甚至可能高于市场预期。

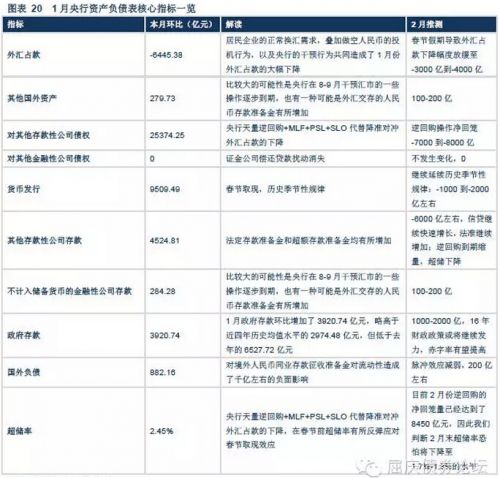

一、1月央行资产负债表剖析:资金投放代替降准对冲外占下降,超储率波幅加大或将扰动资金面

(一)资产端:外汇占款继续大幅下降,央行利用中短期资金投放代替降准进行对冲

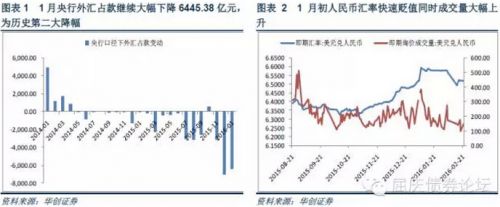

1、外汇占款:环比继续大幅下降6445.38亿元,为历史第二高降幅

1月央行资产负债表中外汇占款继续大幅下降6445.38亿元,为历史第二大降幅,与1月份外汇储备下降规模基本一致。我们认为居民企业的正常换汇需求,叠加做空人民币的投机行为,以及央行的干预行为共同造成了1月份外汇占款的大幅下降。我们可以看到,从15年11月开始,人民币贬值的同时外汇市场成交量并未出现明显上升,这与15年8月产生了鲜明的对比,而在16年1月则再次出现了人民币快速贬值的同时成交量大幅上升的情况。

|

展望未来,我们认为尽管做空人民币的投机行为和央行干预对于外汇储备的消耗可能有所降低,但居民企业包括银行自身的换汇需求仍会继续,人民币依然面临一定贬值压力,外汇占款也同样面临着继续流出的压力。

值得注意的一点是,从1月份开始,金融机构信贷收支表不再公布金融机构口径下外汇占款,与货币当局资产负债表均公布同样的央行口径下外汇占款。从历史数据中不难看出,两口径下外汇占款的增减比较一致,但也有个别月份出现背离,比较明显的是2015年,8-9月份央行口径外汇占款下降幅度明显低于金融机构口径,随后在11-12月又出现了金融机构口径下降幅度低于央行的情况,一种解释是央行在8-9月干预汇率时采用了譬如远期交易等方式让银行在外汇市场卖出美元买进人民币,造成该月份金融机构口径外汇占款下降幅度更大,而后来随着远期交易等方式逐渐到期,央行口径外汇占款存在“补跌”现象,下降幅度更大。

事实上,我们如果用更长的时间周期进行考量,会发现两个口径下外汇占款的变动幅度几乎完全一致,换句话说,金融机构口径下外汇占款的变动,最终会反映在央行外汇占款的变动上,反之亦然。而央行口径下的外汇占款与基础货币投放和银行间超储率更加息息相关,因此即使今后不再公布金融机构口径下外汇占款,我们依然可以利用央行口径外汇占款对流动性进行分析,我们也将继续对相关指标进行持续跟踪。

|

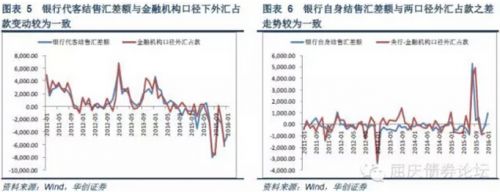

除此之外,也有一些替代指标可以用来推测金融机构口径下的外汇占款,比如我们在下文将要分析的其他国外资产,另一组数据则是外管局公布的银行结售汇数据。从理论上进行分析,银行代客结售汇差额应当与金融机构口径下外汇占款变动规模较为一致(历史时间序列也表现出了这一特点),而银行自身结售汇差额则会影响两口径外汇占款的差额,两者共同组成的银行结售汇差额应当与央行口径下外汇占款的变动较为一致,当然以上分析建立在银行间外汇市场和柜台市场对于结售汇需求方向一致的前提假设下,而在大部分时间中,这一假设是成立的。

最明显的例子是在2015年8月,央行外汇口径下外汇占款为-3183.51亿元,而金融机构口径下外汇占款为-7238.36亿元,二者之差高达4054.85亿元,同时我们可以看到当月银行自身结售汇差额为5325.74亿元,二者在幅度上较为一致。因此,从1月份的数据来看,银行代客结售汇差额为-4547.49亿元,银行自身结售汇差额为980.1亿元,我们推测如果公布金融机构口径下外汇占款的话,下降幅度可能会大于央行口径外汇占款,而银行出现如此大规模的结汇可能也与央行干预汇市有关(上一次银行自身大规模结汇发生在2015年8月-10月)。

|

2、其他国外资产:环比继续小幅上升279.73亿元

1月其他国外资产科目继续出现279.73亿元的上涨。该科目主要包括央行在国际金融机构的头寸以及以外汇交存的人民币存款准备金,近期引起人们注意是因为8月份大幅下降了5398.2亿元,我们当时的分析是央行在干预外汇市场时动用了央行在国际金融机构的头寸,因此其与央行外汇占款下降的合计值基本等于金融机构口径下的外汇占款下降额。

我们看到,金融机构口径下外汇占款与央行口径下外汇占款之差,除了9月之外,与其他国外资产增加变化基本一致。15年1月11-16年1月该项持续上升,我们认为比较大的可能性是央行在8-9月干预汇市的一些操作逐步到期,也有一种可能是外汇交存的人民币存款准备金有所增加,这些都是其他国外资产重新恢复小幅增长的原因。

基于这样一种判断,尽管未来不再公布金融机构口径下外汇占款,但如果公布的话,该因素会导致金融机构口径下外汇占款下降幅度也会弱于央行口径下外汇占款,也就是说,这一部分外汇资产将在央行和银行之间产生转移,并未流出国内金融系统。

但值得注意的是,由于本月银行自身结售汇顺差高达980亿元,因此其他国外资产的增加幅度恐怕仍无法扭转金融机构口径下外汇占款的降幅更大,可惜无法被官方数据验证。

|

3、对其他存款性公司债权:环比大幅增加25374.25亿元,央行历史最高单月投放代替降准

对其他存款性公司债权1月份大幅增加了25374.25亿元,为历史最高单月增加额。考虑央行公开市场操作逆回购净投放12350亿元,MLF净投放6125亿元,PSL净投放1435亿元,SLF净投放0.7亿元,合计投放19910.70亿元,再加上国库现金定存招标800亿元,央行在1月份进行资金投放的规模与对其他存款性公司债权增加的幅度在趋势上基本一致。

|

从15年8月开始,央行就面临着外汇占款大幅减少的问题,我们来回顾一下央行的应对策略:8月由于央行大幅度干预外汇市场消耗了大量基础货币,央行进行了大量资金投放对冲,对其他存款性公司债权大幅增加了7435.12亿元;9月则由于利用降准代替之前短期资金投放,对其他存款性公司债权又出现了4566.44亿元的下降;10月份在上述干扰因素消失后,央行资金投放也归于平静,净投放不足千亿;11月份则在外汇占款重新出现回落的同时,央行也稍稍加大了资金投放的力度维持流动性稳定;到了12月,尽管外汇占款依然出现了历史最大降幅,但由于12月涉及到财政存款的释放,央行并未加大资金投放;而在16年1月,外汇占款再次出现了历史第二大降幅,央行并未如市场预期般进行降准对冲,而是采用了增加资金投放的方式代替降准来补充流动性。

|

从这一项上,我们依然认为尽管从大方向上来看,央行依然保持货币政策宽松的格局,但在细微之处依然发生着变化。我们把时间周期拉长到最近五年,不难发现,央行在2012年、2014年和2015年均面临着外汇占款大幅下降的问题,在12年央行认为是短期影响,因此采用了短期资金投放,即逆回购的方式补充基础货币;在14年,央行开始采用中期资金,即MLF、SLF等方式补充基础货币;在15年,央行用更长期的降准方式来释放流动性,对冲外汇占款下降带来的基础货币收缩。

尽管从理论上分析,在美联储加息周期中,外汇占款高增长的时代一去不复返,央行确实仍有动力继续降低存款准备金率,但1月央行并未延续15年的策略用降准释放流动性,而回归到14年结合12年中期+短期资金投放的方式释放流动性。

|

央行重新从降准释放长期资金回到了MLF投放中期资金,我们认为并非是对于外汇占款下降的趋势判断产生了变化,而是由于汇率因素、供给侧改革因素、金融去杠杆因素,包括房价过快上涨因素都会对于央行货币政策宽松产生制约,因此央行选用了资金投放来代替降准提供流动性支持,一方面可以为市场注入流动性,同时也可以通过调节资金投放利率来对仍处在低迷的经济起到次季作用;另一方面则可以随时对流动性进行控制:随着MLF、SLF不断到期,如果上述因素依然可控,那么央行可以选择继续续作滚动发行,维持市场流动性;一旦上述因素成为主要矛盾,央行可选择降低续作规模甚至暂停续作,适当从市场上抽紧流动性。16年央行货币政策限制因素变多,央行需要随时管理流动性而不是一味大水漫灌,是我们认为央行货币政策发生微调的核心因素。

4、对其他金融性公司债权:未发生变化

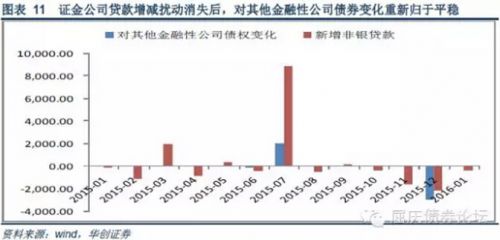

对其他金融性公司债权在1月未发生变化,我们同时也可以发现,1月金融数据中非银新增贷款小幅减少406亿,回归到一个“正常”的波动水平。对其他金融性公司债权一直以来保持稳定,在15年发生过两次较大变化,第一是7月出现了2000亿的增加,第二是12月出现了3039.56亿元的减少。我们考察其与金融数据中新增非银贷款的关系,发现在7月和12月,后者也出现了比较大幅度的变化。

7月份该项增加的主要原因在于股灾之后证金公司贷款,而12月该项的下降也可能与证金公司贷款偿还有关。在上述扰动因素消失后,非银贷款重新回归到千亿以内的波动,如基金拆借等,不体现在央行的资产负债表中,因此对其他金融性公司债权这一项也重新趋于平稳。

|

此外,在央行资产负债表的资产端,黄金项和对非金融公司债权项变动较小,不再展开进行分析。

(二)负债端:境外人民币同业存款开征准备金引发国外负债波动,超储率有所反弹

1、政府存款:环比增加3920.74亿元,略高于历史均值,16赤字率或将突破3%

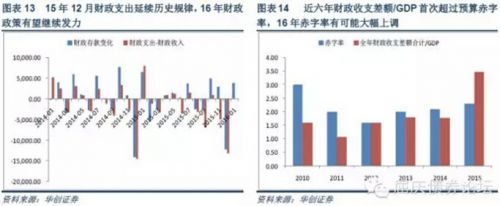

1月政府存款环比增加了3920.74亿元,略高于近四年历史均值水平的2974.48亿元,但低于去年的6527.72亿元,16年财政政策有望继续发力。

|

在15年年底前,由于财政存款释放持续高于预期,市场对于12月财政支出相对悲观,但最终央行报表显示12月份财政存款投放额度依然达到12264.26亿元,同时财政部公布的财政收支差额也延续历史规律,达到了13262.57亿元。我们发现该数据与GDP之比高达3.48%,远高于政府预算的赤字率2.3%,尽管这两者之前一直存在一定差异,但过去几年中均出现的是该比值低于赤字率的情况,超过赤字率还是第一次出现。

因此我们判断,尽管1月政府存款投放力度显得并不大,但在经济转型的背景下财政政策理应发挥更大作用,16年的赤字率突破3%应该是较大概率事件,甚至有可能出现高于市场预期的情况,这将意味着后面国债发行量在关键期限发行期数已经提升到60期的情况下规模也有可能被提高,国债发行量仍可能会高于市场预期,考虑到已经较往年提前开始发行的地方债,16年利率债供给不容小觑。

|

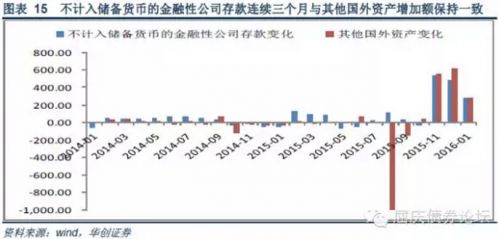

2、不计入储备货币的金融性公司存款:环比小幅增加284.28亿元,增幅有所放缓,与其他国外资产增幅一致

不计入储备货币的金融性公司存款在1月份小幅增加284.28亿元,连续三个月超过百亿变动,但增加规模相较11月的532.88亿和12月的485亿有所回落。从历史上看,不计入储备货币的金融性公司存款项主要包括以外汇交存人民币存款准备金占款。

我们发现从15年11月开始到16年1月,该项上升幅度一直保持与资产端其他国外资产上升幅度几乎一致的步调,尽管具体原因有几种可能性,比如央行要求银行以外汇交存人民币存款金来补充干预汇市的“弹药”,比如央行在15年三季度干预汇率进行的远期操作逐渐到期导致银行外汇头寸增加等等,但是无论如何,二者持续保持同向变动可能都是同一原因,且与汇市相关的可能性较大,随着外汇市场重归平静,该项波动幅度继续开始逐步缩小,后期波动很可能会进一步缩小。

不计入储备货币的金融性公司存款在1月份小幅增加284.28亿元,连续三个月超过百亿变动,但增加规模相较11月的532.88亿和12月的485亿有所回落。从历史上看,不计入储备货币的金融性公司存款项主要包括以外汇交存人民币存款准备金占款。

我们发现从15年11月开始到16年1月,该项上升幅度一直保持与资产端其他国外资产上升幅度几乎一致的步调,尽管具体原因有几种可能性,比如央行要求银行以外汇交存人民币存款金来补充干预汇市的“弹药”,比如央行在15年三季度干预汇率进行的远期操作逐渐到期导致银行外汇头寸增加等等,但是无论如何,二者持续保持同向变动可能都是同一原因,且与汇市相关的可能性较大,随着外汇市场重归平静,该项波动幅度继续开始逐步缩小,后期波动很可能会进一步缩小。

|

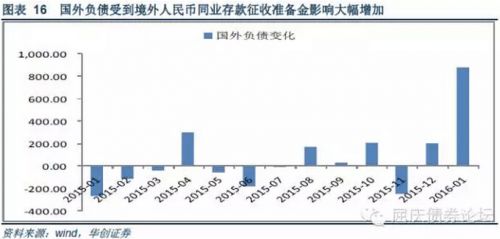

3、国外负债:环比大幅增加882.16亿元,应与境外人民币同业存款征收准备金有关

国外负债科目衡量的是以人民币计值的央行对非居民的负债,主要包括国际金融机构在央行的存款等。从历史变动看,该项一直比较稳定,波动幅度在300亿之内。16年1月该项突然大幅增加了882.16亿元,我们认为央行在1月17日下发的《关于境外人民币业务参加行在境内代理行存放执行正常存款准备金率的通知》是导致该项变动的原因,而对境外人民币同业存款征收准备金也对流动性造成了千亿左右的负面影响。

|

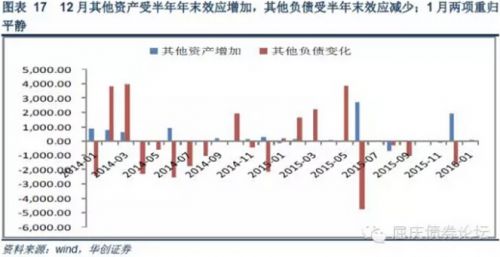

4、其他负债与其他资产:季节性因素消除之后重归平静

1月其他负债和其他资产环比变动不大,均在100亿以内,说明在去年12月半年末效应结束后,该两项重新回归稳定,不必过度解读。

|

此外,央行资产负债表负债端债券发行项和自由资金项未发生变化,不再展开进行分析。

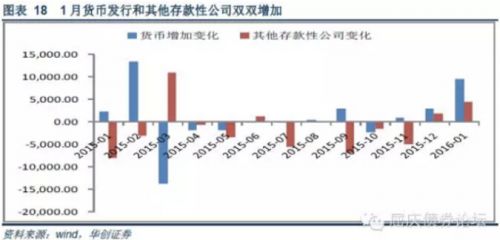

5、储备货币:货币发行与其他存款性公司存款均下降,央行投放补充基础货币增加14034.31亿元

11月储备货币增加14034.31亿元,分项来看,货币发行增加9509.49亿元,与历史季节性因素一致。考虑M0增加了9300亿元,说明其他存款性公司的库存现金增加了209.49亿元,货币发行的增加主要与春节取现因素有关。另一方面,其他存款性公司存款环比增加了4524.81亿元,反映了银行的法定存款准备金和超额存款准备金合计增加了4524.81亿元,我们根据1月金融数据中一般存款的增加额进行测算,判断1月超储率应该有所反弹,达到2.45%左右。

|

展望后市,我们认为超储率的关键因素依然在于央行逆回购续作量,假设央行续作全部逆回购,那么超储率也会由于外汇占款的下降和法定存款准备金的消耗小幅下滑至2.3%-2.4%的水平。但事实上,正如我们前文分析的一样,央行利用天量逆回购代替降准的目的之一可能就是不让流动性过于泛滥,在1月底以较高超储率应对春节取现后,2月份通过逆回购缩量回收部分流动性。截至目前2月份逆回购的净回笼量已经达到了8450亿元,因此我们判断2月末超储率恐怕将下降至1.7%-1.8%的水平,流动性并不十分宽裕,值得注意。

|

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜