|

本报记者 张奇 北京报道

上周股市回暖,证券类信托成立规模大增。

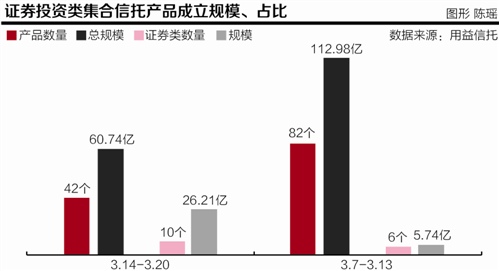

据用益信托统计显示,上周证券类信托成立10只,规模为26.21亿元;而此前一周的数据为发行6只,规模5.74亿。较前一周而言,上周证券类信托成立规模大幅增长。

与此同时,市场上有关配资的讨论声再 起。

某中型信托公司人士对21世纪经济报道记者表示,去年降杠杆之后配资业务占信托业务比重已经非常低,且目前不太清楚监管的口径放松没有,另外后续市场到底是牛市还是短期调整仍需判断。所以信托配资规模出现大的提升存在困难。

证券类信托走热

上周股指连续上涨,同时成交量也大幅上升。

某第三方理财公司人士称:“市场动态挺明显,我们发的短期理财产品之前"秒杀",上周以来就明显感觉没有这么活跃,可能投固收的资金又回到二级市场。”

伴随着股市回暖,证券类信托也开始走热。据用益信托统计,上周(3月14日至3月20日)集合类信托产品共成立集合信托产品42只,融资规模60.74亿元。

具体到资金运用方面,证券投资类集合信托产品规模位居榜首。数据显示,上周共成立10只产品,规模26.21亿元,占总规模比例为43.15%。而此前一周成立规模仅为5.74亿,占比5.09%。

“一方面是股市近期的走势较好,另外可能公司认为市场处于回暖期,比较适合发行这一类的产品。”格上理财研究员王燕娱称。

实际上,自去年6月份以来证券类信托成立速度明显放缓。据wind数据显示,新成立证券类信托产品只数占比从80%左右降至20%以内,同时规模占比也从30%以上降至5%左右,且自8月份以来证券类信托规模占比一直在5%左右徘徊。

用益信托研究员廖鹤凯称,之前几个月证券类信托成立几乎处于停滞状态,现在有一些缓解,但即便如此证券类产品成立规模仍处于低位。

“除政策、交易便利性、差异化竞争优势等因素影响外,股市走势很大程度上决定业务规模做多大。”华北某信托公司内部人士称,未来与资本市场相关的投资业务很有市场潜力,会成为信托公司主要的业务和盈利的来源。“从国际来讲,标准的证券化产品配资要占到60%~70%左右。”

信托配资规模难“狂飙”

2004年4月,证监会要求券商不得为伞形信托提供数据端口等服务或便利的规定出台,7月份恒生电子宣布关闭HOMES系统开户功能,此后监管层给伞形信托清理下达最后通牒,至此伞形信托逐步淡出公众视野。

而单一结构化产品配资业务则被要求接入券商PB,此前种种原因导致转接口进展缓慢。不过随着系统调试的进行,接入PB系统的信托公司数量也在陆续增加。

据了解,目前有超过20家信托公司接入券商PB系统,即有近三分之一的信托公司具备开展单一结构化信托业务的条件。

“可以接,但是接入了之后规模增加还有一个过程。”某中型信托内部人士称。

前述华北某信托内部人士也表示,去年清理配资后伞形信托、结构化配资基本上没有了,“整个配资业务在整个信托业务里面占比非常小。”

前述中型信托公司人士进一步表示,前两年监管限制和系统接入的问题导致推进难度比较大,现在一方面不太清楚监管的口径放松没有;同时虽然近期市场有复苏态势,但后续市场到底是牛市还是短期调整仍需判断。“结构化配资这块,今年都不会把它放在核心位置。”

另有业内人士对21世纪经济报道记者表示,单一结构化信托最早杠杆是1:2,去年6月份达到过1:3,而伞形信托杠杆比例可能会高达1:8。

“不过去年下半年以来,杠杆基本都回归到1:2以下。现在应该也是1:2左右。”上述业内人士进一步表示,如果优先级是银行可能要求会更高。

据东兴证券研报显示,目前广发、光大、民生等多家银行设置的杠杆比例均不超过1:2。

作者:张奇

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜