美联储年底如果加息,美元要升值,所以黄金就得跌。但逻辑真的这么简单吗?现在还能不能买黄金?这个问题很多人都在问,首先黄金不是一种投资,因为黄金不能生息出来,所以长期投资肯定是不合适的,黄金仅仅是一种配置,一种避险的配置,也就是你觉得没有东西可买,或者其他资产都处于风险之中的时候买黄金倒是一个不错的选择,但注意仅仅是短时间的。

还有一种投资高手,讲究的是配置,并不是全部资金大进大出,是一种长期的资产配置,这个时候黄金配置的合理配置比例也就是 2%-10%。研究显示,配置 2%-10%的黄金能够改善组合的风险收益特征。在一个股债60/40 的组合里,黄金的最优配置比例为 5%-6%。1990 年以来,黄金在全球金融资产中的配置比例始终都不高,2000 年只有0.19%,后来随着金价的上涨,黄金配置比例也有所提升(有主动因素也有被动因素),最高达到 2012年的 0.85%,目前的配置比例只有 0.6%左右。换句话说,即使专业的投资者,也不会把黄金当成主力资产,只是起到一些对冲罢了。而如果你要买入了大量的黄金,其实心态会逐渐阴暗,因为你只能期待天下大乱,最好地球崩溃才好。

但是从历史数据看,1960年黄金的配置比例曾达到 5.0%,1980年也有 2.7%。不论是相比合理配置比例,还是相比历史配置比例,目前黄金在全球金融资产中的配置仍然较低。

有人说了,我买黄金就为了防通胀行不行呢,特定时候行,大部分时间不行。1970年以来,在美国的 CPI超过 5%的时候,黄金的平均年回报率能达到 21.8%,扣除通胀后的实际回报率也能达到 12%。但是当 CPI在 2%以下时候,黄金的实际回报率只有 0.8%。 等于买黄金反而成为了最大的风险。

黄金对国内投资者同样具备配置价值,在震荡行情中寻找合适的买点。通过对国内资产历史数据分析,在股债组合中加入黄金,可以优化组合的风险收益特征,使有效前沿向左上方移动。随着风险容忍度的提高,组合中股票配置比例的增加,黄金的最优配置比例也在增加。

黄金跟美元基本负相关,但是也不是完全负相关,黄金跟美元一块涨也经常出现,但我怎么看都觉得美元可能要跌了,这已经13年新高,美国经济显然没有13年前更强劲。所以加息不决定美元走势,跟美元相关度更高的是美国的经济,而加息正是破坏美国经济的导火索。

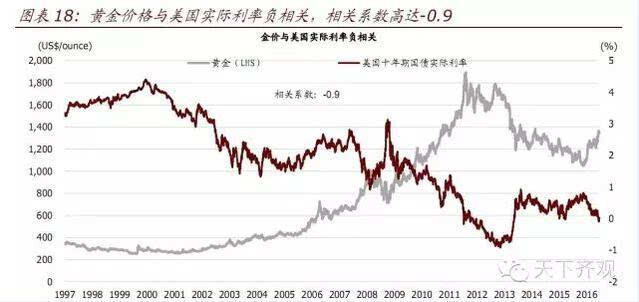

黄金跟利率关系更密切,美国国债收益特别低的时候,黄金价格特别高,负相关性比美元指数还高。大家看去年底美国加息后,十年国债利率反而降了,导致今年上半年黄金价格升了30%,第二次加息,会不会出现同样的逆反走势呢?

笔者寻金能手专注解读世界经济要闻,剖析全球投资大趋势!本人对现货原油、铜、白银、天然气等大宗商品有深入的研究,如果你做单不顺或投资经常资金缩水,那么你可以多关注本人。