新股发行制度历经多次改革,从1992年的行政化定价阶段到2005年的新股询价与窗口指导相结合阶段,再到2009年至今的市场化新股发行询价改革阶段。新股发行制度的改革方向始终朝着市场化进行,取得了显著的成果。新股发行制度的核心是定价机

相关公司股票走势

![]()

制,而市场化改革就是实现新股发行定价的市场化,具体来看应表现为以下三个方面:其一,实现价格发现功能;其二,实现资源的有效配置;其三,体现参与者的专业价值。实现了这三点就是实现市场化的表现,有利于新股发行市场的持续稳定和健康发展,也有利于维护公平和效率。目前新股发行制度随着实践时间的延长,正朝着这三方面逐渐发挥出其效果,未来坚持市场化改革方向,进一步完善相关机制,其优势将不断体现。

?a href="https://q.stock.sohu.com/cn/601988/index.shtml" target=_blank>中行鹿煞⑿醒壑贫鹊氖谐』硐趾统晒?/strong>

自2009年6月开始的新股发行制度市场化改革后,与2007~2008年新股发行上市情况相比,IPO发行在优化市场价格发现功能、提高资源配置效率、提高参与者专业价值等方面取得了积极的效果。具体来说有以下几个方面:

1.优化价格发现功能,上市首日有涨有跌,平均涨幅显著降低

市场化改革后,新股定价更趋合理,上市首日涨幅显著降低,表现出价格发现功能得到优化。上市首日暴涨等“新股不败”神话被打破,一二级市场价格逐渐接轨。据统计,IPO上市首日涨幅由2007年改革前的平均200.94%下降到2011年改革后的平均21.08%,2011年有77家新股上市首日出现破发,占当年发行家数的27%,反映出发行价与市场价格日趋接近,价格发现功能得到优化。

2.市场约束机制不断增强,新股定价渐趋合理

市场化改革后,IPO发行杜绝了询价对象低报高买和高报不买的现象,使得投资意向得到真实的表达。在这种真实表达的压力下,询价对象必须认真考虑投资风险和收益,行为上更趋谨慎,市场约束力量不断加强,市场定价渐趋合理。在2009年6月新股发行询价市场化改革以来的两年多时间里,陆续出现了一系列事件:如2010年1月28日中国西电第一次出现上市首日破发打破了新股不败的神话;2010年2月3日中国一重发行价格低于询价区间上限,打破了一直以来以询价区间上限定价的市场惯例;2010年11月23日大连港A股IPO时主动大幅缩减发行规模,2011年6月9日八菱科技因网下参与询价的机构不足20家而公告发行中止,2012年1月14日朗玛信息公告发行中止,以及2011年9月中国水电和2012年1月中国交建大幅缩减发行规模等等,这一系列的事件都表明了新股发行受到市场的有效约束,发行人和主承销商如无视市场约束力量,都将得到市场惩罚,导致发行失败。市场化改革后,新股发行定价渐趋合理,据统计,改革后的2010年平均发行市盈率为59.35倍,2011年下降到44.41倍,符合大盘整体变动趋势和市场规律,市场约束机制见效,新股定价日趋合理。

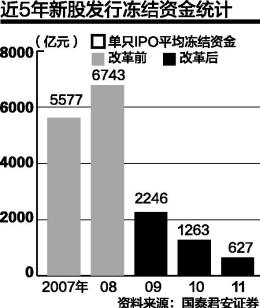

3.提高资源配置效率,缓解巨额资金申购新股的状况

市场化改革前,投资IPO几乎是无风险套利,吸引了大批“打新”资金参与其中,严重影响了金融秩序,造成短期利率波动以及大量资金从实体经济转移到无效的打新虚拟经济。这非常不利于资源的合理配置,影响资金效率。市场化改革有效缓解了巨额资金申购新股的状况,恢复了风险与收益的平衡,“打新资金”等投机性资金明显减少,有利于资金从虚拟经济往实体经济倾斜,提高资源配置效率。据统计,2007年中国中铁IPO、中国石油IPO冻结资金都达到了历史新高,冻结资金均超过33000亿元,平均单只IPO发行冻结资金由2007年改革前的5577亿元减少到2011年改革后的627亿元,成果显著。

4.询价对象专业化水平不断提高,队伍逐渐扩大

当申购新股不再是获取无风险收益时,赚取投资收益就更多地依赖于投资者的专业判断。活跃参与IPO的询价对象是新股价格发现者,是优化新股定价的核心力量;两年多来,询价对象的专业化水平不断提高,他们能结合发行环境、发行人投资价值作出专业的报价和投资决策,使得新股发行价格越来越接近于二级市场价格,实现资本市场价格发现功能。值得一提的是,经过一年多的实践,一批推荐类投资者通过其扎实的专业能力不断参与新股发行网下询价,其专业化水平获得市场认可,他们正逐渐成为新股发行市场的一类重要投资者。据不完全统计,自2010年10月允许推荐类询价对象参与新股网下询价后上证所发行的43家IPO中,共有126家次推荐类询价对象成功参与配售,平均每只IPO达到3家。从家数获配比例来看,推荐类询价对象网下获配比例基本集中在3%~8%,高于QFII类投资者,考虑到推荐类询价对象20家的限制,其参与积极性和对定价的作用不容忽视。

现行新股发行制度进一步完善的方向

新股发行制度进一步完善的方向是继续发挥资本市场的价格发现功能,使市场参与各方归位尽责,使新股定价更趋合理。因此,应继续坚持现行新股发行制度的市场化改革方向,理顺定价机制,培育壮大专业机构投资者队伍,鼓励和促进市场参与各方不断提高专业素养,从而实现资本市场资源有效配置。个人认为,未来一段时间可从以下几个方面进一步完善新股发行制度:

1.赋予主承销商配售权

目前主板新股发行网下配售采取的是比例配售,中小板公司为摇号配售,避免了以往获配数量过低报价过于随意的现象。而通过摇号方式获配结果会比较随机,一些对公司深度研究后并高度认同公司经营发展的投资者可能没有最终获得股票,一定程度上削弱了询价对象参与新股网下询价的热情。国外成熟市场的主承销商拥有自主配售机制,通过主承销商与投资者的充分沟通,使真正获配意愿强烈的机构尽量多获配,获配结果充分反映投资者需求。投资者既不会因为预计获配的数量极少或配不到而随意报价或不参与报价,又不会害怕中签后获配过多而不敢报价。

另外,主承销商拥有自主配售权后,可以强化其与投资者的关系,形成长期共存的伙伴关系,主承销商在定价时必然兼顾发行人和投资者的双方利益,使新股定价更趋合理。

2.提高网下配售比例

目前新股发行网下配售比例控制在20%以下(发行股数超过4亿股的可扩大到50%),这一制度虽然保护了网上散户等为主体的投资者认购权,但也影响了市场化定价。首先,提高网下配售比例将促使参与询价的机构考虑到获配量的提高,其报价将更加客观谨慎;其次,提高网下配售比例意味着机构锁定的筹码数量会增大,新股在二级市场的稳定性会得到增强,进而有利于培育机构市场和理性市场。在赋予主承销商自主配售权的同时,适当扩大网下配售比例,有利于加强主承销商与机构投资者的共存基础,形成长期稳定的合作关系,对理性市场化定价有着很大的帮助。

3.规定询价对象参与网下询价的最低次数

目前新股发行定价是基于询价对象的报价确定,因此有资格参与询价的机构对象至关重要。询价对象的专业能力和参与的踊跃程度决定市场化定价的质量。目前有些询价对象常年不参与新股询价,这一方面浪费了询价资源,不利于制度的市场化推进;另一方面也不利于询价对象培养足够的投资专业人才,对于预披露招股书等资料进行深入研究,确定较为合理的报价。规定询价对象参与新股网下询价的次数,如一年内参与报价的新股未达到新股总家数的15%,该询价对象的下一年询价资格将不再保留。

4.允许推荐类询价对象参与所有新股发行网下询价

目前,在中国证券业协会备案的非推荐类询价对象有200余家,根据现行新股询价规定,每家主承销商可以推荐不超过20家推荐类询价对象参与其主承销项目的网下询价。如允许推荐类询价对象参与所有新股发行网下询价,将有利于推荐类询价对象队伍的培育和发展,发展壮大机构投资者队伍,使新股发行定价更加合理。

5.放宽主承销商自主选择发行窗口的限制

主承销商自主选择发行窗口能达到平抑股市暴涨暴跌的作用。大盘低迷时,企业考虑到市盈率过低甚至发行失败的风险,一般会推迟发行,减少了新股的供应,减少对市场资金的分流和二级市场估值压力。大盘高位时,很多企业会集中选择该时期发行,增加市场的供应,对资金进行分流,提高资源配置效率。另外,对于发行人来说市场化调控比政策调控也更为有利,更能提高资金利用效率。主承销商在决定发行窗口时,一方面会考虑市场情况,另一方面也会考虑发行人对资金需求的急迫性。市场化一刀切的政策式管理很难同时满足这两方面的需求。而主承销商与发行人商议后自行选择发行窗口则会平衡这两方面的需求,做出对发行人最优的选择,同时也是对市场最优的选择。

(本文作者供职于国泰君安证券)

人参与)

人参与)