|

21绿靴资本 松壑 北京报道

首批48只次新股已完成发行上市。

在经历了号称史上最严财务核查和长达一年多材料补充及漫长等待后,首批IPO企业在市场中掀起了狂潮。

据同花顺iFinD统计,截至2月21日,48只次新股上市以来的累计涨幅(不含首日)已达40.35%,较同期沪深 300指数走幅向上偏离37.53%。而从换手率来看,次新股的交易亦颇为活跃,数据显示,48只次新股上市以来的加权日平均换手率为24.87%,而沪深两市A股加权日平均换手率仅为2.17%。

“因为监管层限三高(高市盈率、高发行价、高募资额),这批公司的发行价不算很高。”一位接近监管层人士坦言,“加上经过财务核查,公司质量也比前些年的好不少。”

监管的从严似乎并未能够杜绝次新股IPO中的信披瑕疵。

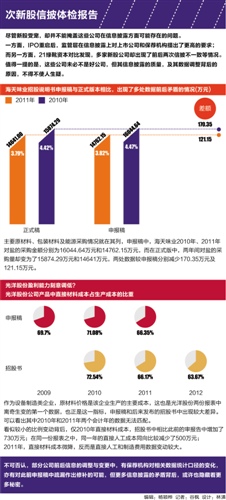

21绿靴资本在对比多家IPO公司的首次公开发行股票招股说明书(下称招股书)和2012年招股书预披露的申报稿后发现,天保重装(300362.SZ)、海天味业(603288.SH)、金轮股份(002722.SZ)、金一文化(002721.SZ)等多家次新股公司在两版本的招股书中,存在前后表述不一致、自相矛盾的情况,而该类公司占此轮次新股总数的比例或超14.29%。

在相同会计年份,前后两次披露中所展示的采购信息、供应商、合同等关键数据出现不一致,而究竟哪个版本更接近真相,还是真相隐匿在一次次的调整和瑕疵背后?这无疑让人倍感疑惑。此前被本报报道过的次新股天保重装就属典型,其关键经营数据在前后两次信息披露中就出现了自相矛盾的情况。

比如在招股书和申报稿间,天保重装子公司天圣环保工程(成都)有限公司在2011年度的总资产、净资产、营业利润及净利润均出现变更。

天保重装的这种情形在诸多次新股公司中亦非孤立,海天味业、金一文化等公司亦存在类似的可疑之处。

例如,海天味业在新的招股书中曾出现前申报稿中未披露的一笔高达7亿元的关联资金往来;金一文化在上市7天后,突然变更募投项目;光洋股份的申报稿和招股书更是在原材料占成本比重、存货、应付职工薪酬等信息方面出现了变动。

不可否认,部分公司前后信息的调整与变更中,有保荐机构对相关数据统计口径的变化,亦有对此前申报稿中疏漏作出修补的可能,但更多信息披露的矛盾背后,或许也隐藏着更多秘密。

市场化的关键标志是将信息交由市场自行判断,监管层只做过程规范,在这种情况下,上市公司信息的真实性和准确度事关重要;而在IPO朝注册制等市场化方向转型的过程中,信息披露能否真实、准确、充分、规范,无疑是决定新股改革的未来。

事实上,在监管层面,对于IPO及上市公司的信息披露要求也愈加趋严。

首先是申报即披露即将来临,再者,在如发现发行人申请材料中记载的信息自相矛盾,或就同一事实前后存在不同表述且有实质性差异的,证监会将中止审核,并在12个月内不再受理相关保荐代表人推荐的发行申请。

这意味着,新信披时代即将来临,21绿靴信披质量报告中的14%案例,在未来的信披新规中还将有多大的比例提升?这一次,市场应该关注。(编辑 朱益民 杨颖桦)

作者:松壑

点击进入【股友会】参与讨论

我来说两句排行榜