发送GP到6666 随时随地查行情

委托人资料

“我是一名家庭主妇,今年30岁,月收入4000元。爱人33岁,月收入6000元。我们计划二年内要孩子,双方父母有退休工资及医保,3-5年内不需太大支出。我今年停薪留职在家休息,一年内不打算工作。但今年有往年短期投资收益进账,收入应不低于10万元。家中有存款37万元,房贷月供2200元、还余20年未还,无贷款新购经济型汽车一辆,目前我和丈夫购有大病、意外、住院、分红等储蓄保险,年支出额为18000元,都有社会医保(非北京)。月支出有物业费、水电费、取暖费等1900元。

我对证券、理财一无所知,只是觉得存钱并不划算。想投资一些项目,但因有负债和保险支出,又不敢投入太大,且资金有限。我想知道我的家庭财产情况是否存在问题?我需要注意的是什么?我很想去一些银行咨询一下应该如何进行家庭理财,但又不知找哪个部门。”

没有方向的张女士

理财分析

广东发展银行理财策划师 曹广

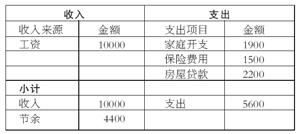

张女士今年30岁,丈夫33岁,两人月收入10000元,属于小康之家。他们的年龄都还不算大,根据两人的年龄推算,其父母的年龄应在五十至六十岁之间,身体状况应还较好。同时,双方父母都有医疗保险和退休工资,所以在医疗费用和日常的赡养费用方面无需太多的支出。张女士今年停薪留职,这意味着每月四千元的工资收入将损失掉,但由于有短期投资收益的回补,预计年总收入不少于10万元,这与原12万元的年收入相差不多。目前的家庭开支主要有以下几个方面:家庭日常开支、房屋贷款和保险费的支付。这部分占到了家庭月收入的50%多,属于正常范围。见下表:

张女士家庭收支月统计表:(元)

张女士家庭资产统计表:

从上表分析来看,张女士家庭收入的主要来源是工资收入,收入来源较为简单,支出方面房屋贷款和家庭开支都处于合理的范围之内,只是保险费的支出稍微高了一点,占到了家庭月收入的15%,而一般情况下,保险费的支出比例应控制在10%左右。另外,目前张女士投保的险种虽然种类丰富,但仍存在不合理的地方,需要进行调整。

在资产负债方面,通过上表可以看出张女士的家庭负债比例为68%,属于合理范围之内。从家庭资产分布来看,金融类资产只有银行存款一项,过于单一,同时,投资性资产为0,影响了整体资金收益率。流动资产和固定资产各占总资产的近一半,比较合理。但由于流动资产的流动速率过低,影响了资产的增值。

理财建议

一、提前还贷

张女士现在每个月要还住房贷款2200元,还有20年还清,这样计算下来,20年后总共还款528000元。按经验推算,张女士的房屋贷款本金部分应还有30余万元。也就是说20年下来,房屋贷款的利息占到了总还款额的30%以上。另外,由于我国目前进入了加息周期,这就意味着以后需要支付的利息会更多。因此,建议张女士用银行存款中的部分资金提前归还所欠房屋贷款。可以拿出170000元提前归还房屋贷款,这样张女士所欠贷款的本金部分就可以减少一半,同时再将还贷期限缩短至10年,这样张女士在月供款基本不变的情况下,就可以提前10年还清贷款。

二、多元投资

张女士现有370000元银行存款,数目较大、且投资品种单一。如果按照上面的设想,将170000元用于提前归还住房贷款,那么还有200000元的存款可以加以利用,进行投资。张女士和她的先生年龄都在30岁至35岁之间,正处于家庭成长期,应采取积极的投资策略。但考虑到张女士夫妇对证券投资一无所知,加之目前股票市场的不确定性,所以不建议张女士把资金投入到一个自己完全陌生的领域里,从而减小不可控的投资风险。

目前金融市场上对于张女士这样的投资者来说,证券投资基金、信托、人民币理财产品、国债等相关产品可以作为选择品种。其中,某些信托产品的收益率可以达到5%左右,但缺点是一旦购买,若想提前支取基本是不可能的,建议用50000元购买该类产品;证券投资基金一般分为三大类:股票型投资基金、平衡型投资基金、货币型(或保本型)投资基金等等。

由于目前中国境内的证券投资基金受各种因素的影响,各家基金公司的业绩并不是十分理想,但从长远来看,基金公司业绩的波动是正常的,平均收益率也会稳定在5%-10%之间。因此作为长期投资来说,证券投资基金也是相对安全和稳定的投资目标。当然,这里也存在选择的问题。目前上市的数十个基金品种业绩是参差不齐的,从以往的经营业绩分析,湘财、大成、博时旗下的系列基金产品较为不错,尤其是湘财旗下的股票型基金,在去年股票市场非常低迷的状态下仍然取得了较好的成绩。建议张女士可用50000元购买股票型基金,50000元购买平衡型基金,剩余的100000元存款可用于购买货币型基金、国债、债券及部分银行存款。

三、成长基金

现在,家长们普遍都有这样的共识:花在孩子身上的钱越来越多了。有调查结果表明,一个家庭为养育一个孩子所支付的直接成本高达49万元。而1986年北京市0-16岁孩子的家庭养育成本仅为1.7万元,1995年0-16岁孩子则约12万元。

因此,从现在开始,张女士就应该为孩子的教育及抚养费用做出相关的计划。如果张女士每月拿出500元投资于年收益率为5%的理财产品,那么按照复利计算,到孩子18岁上大学时就可以拿到15万元左右,足以支付大学的各项费用。而18岁以前的生活和学习费用则可以从每年的投资收益及平时的工资中列支。另外,张女士夫妇双方的父母虽在近期内不需要照顾,但为了应付突发事件给家庭带来的影响,平时应注意留足备用金,这部分资金可以在平时的工资收入中划拨,专门投资于流动性高的理财产品。如国债、基金、银行存款等,以便在有突发事件发生时能及时的支取。

四、调整保险结构

目前,张女士夫妇除了有社会医疗保险外,还购买了大病、意外、住院、分红保险,他们能有这种意识是十分好的。但他们并没有购买养老保险,这是他们在保险组合中的一个欠缺,应及时购买。另外,分红型保险不知是什么时候购买的,如果是在利率较低的时候买的,建议在不损失本金的情况下将保险退掉,因为这种分红保险的保障很低或干脆没有,收益率又不高,因此建议退保,更换为养老保险。否则的话会造成保险费用的过度增加,从而加大生活压力。如果以后再为孩子购买保险,那么保险费将超过月收入的20%,这么大的负担是没有必要的。因此建议尽快调整保险险种的合理配置,以期达到保障和成本之间的平衡。

本报记者 陈娜

搜狗(www.sogou.com)搜索:“提前还贷”,共找到 983368 个相关网页.

( 责任编辑:孙可嘉 )