单季募集基金数量破纪录,房地产基金突围而出

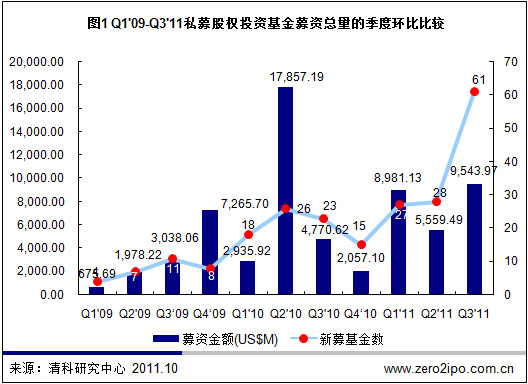

清科研究中心数据显示,2011年三季度共有61支可投资于中国大陆的私募股权投资基金完成募集,基金数量为上季度及去年同期的2.18倍和2.65倍,打破单季募集到位基金数量最高纪录。其中,披露金额的60支基金共计募集95.44亿美元,环比及同比涨幅分别达到71.7%和100.1%。然而,清科研究中心注意到,三季度新募基金规模普遍偏小,不足1.00亿美元的基金共有39支,且季度单支基金平均新增资本量较前两季度下滑明显。出现这一现象一定程度上归因于本季度由新兴机构募集基金数量较多,此类机构由于缺乏历史业绩导致募资能力受限,新募基金规模通常较小。此外,三季度共有38支私募股权投资基金启动了募集工作,披露目标规模的33支基金计划募集191.24亿美元。

|

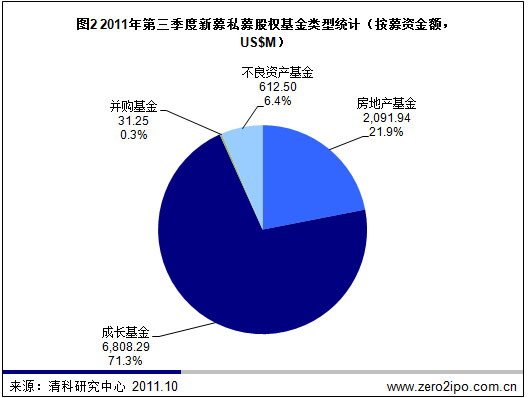

从基金类型角度来看,三季度募集到位的私募股权投资基金仍以成长基金为主,44支成长基金共计募集到位68.08亿美元,数量为上季度的1.76倍,新增资本量环比增长27.2%,但披露金额的43支基金平均规模只有1.58亿美元,较上季度的2.14亿美元跌幅较大。值得注意的是,随着私募房地产投资基金作为房地产企业融资渠道的重要性日益凸显,三季度此类基金募集活跃度显著提升,15支基金募集到位20.92亿美元,平均新增资本量亦较上季度增长59.8%。结合机构类型分析,除远洋地产及KKR合作成立的私募房地产投资基金外,当季完成募集的其他私募房地产投资基金均为本土机构独立管理。此外,三季度另有一支并购基金及一支不良资产基金完成募集工作。

|

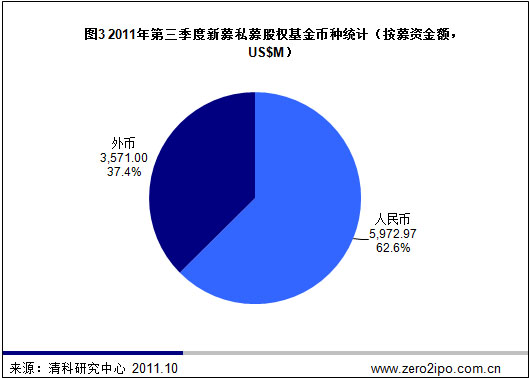

2011年三季度,51支新募人民币基金共计募集到位59.73亿美元,基金数量及募集金额分别为季度总额的83.6%和62.6%,均超越外币基金占据市场主导地位。然而,本季度募集到位的人民币基金普遍规模偏小,不足1.00亿美元的基金共有37支,募资总额仅为13.33亿美元。结合管理机构类型分析,虽然三季度又有外资机构启动了人民币基金的募集工作,但实际完成募集的基金只有1支。 外币基金方面,三季度募集到位的基金共有10支,募资总额35.71亿美元,其中到位金额不足1.00亿美元的基金只有2支,基金平均规模为人民币基金的近3.00倍。

|

季度投资交易数量亦创新高,投资策略 "三分天下"

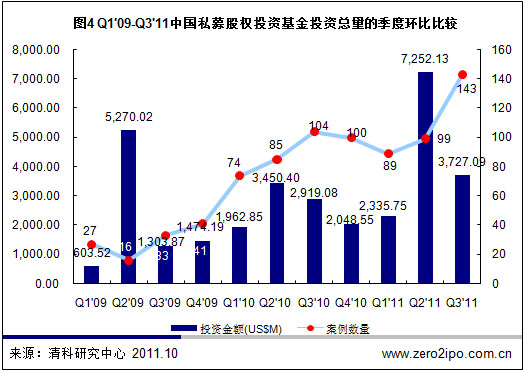

清科研究中心数据显示,2011年三季度中国私募股权投资市场中完成投资交易143起,案例数量环比增长44.4%,同比增长37.5%,并且打破去年同期创下的最高历史纪录;投资金额方面,本季度披露金额的119起案例交易总额为37.29亿美元,由于上季度有多宗大额交易完成,投资金额环比下滑幅度较大,达到94.6%,但同比涨幅达到27.7%。如果不考虑上季度大宗交易拉高平均投资规模,三季度单笔投资金额基本与去年及2011年一季度水平持平。从今年前三季度投资情况来看,年内投资交易总额已经超越去年全年水平,完成的案例数量也已达到去年的91.2%。

|

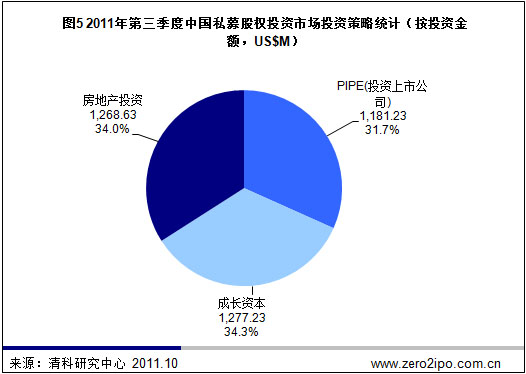

2011年三季度中国私募股权市场中完成的投资交易策略多样,其中仍以,成长资本最多,共有案例98起,PIPE(投资上市公司)和房地产投资分别有27起和18起。投资金额方面三类投资策略分布较为平均,其中,成长资本类投资单笔平均规模较去年及前两季度水平下滑明显。

值得注意的是,境内证券市场表现持续走低,加之一级市场竞争激烈导致投资成本攀高,越来越多的私募股权投资机构开始在估值较低的上市公司中寻找投资机会,参与上市公司定向增发表现积极,对于PIPE类投资配比加大。清科研究中心认为,PIPE投资已经一定程度上成为部分私募股权投资机构在"非常时期"的"避险策略"。

与此同时,三季度房地产类投资增长显著。在楼市调控、银根收紧的大环境下,房地产企业对于私募股权投资基金这一融资渠道日渐倚重。

|

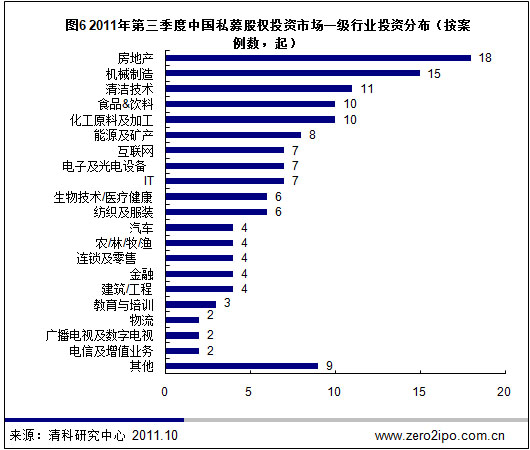

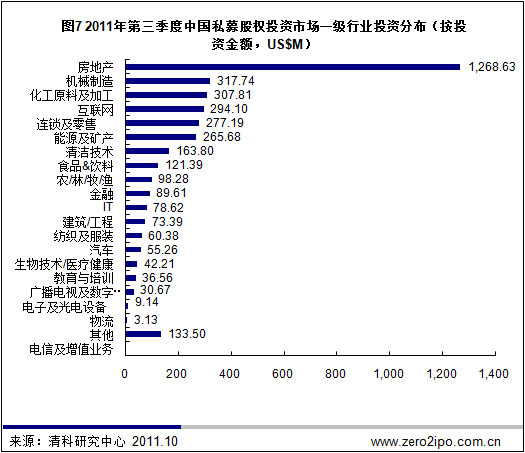

房地产投资后来居上,案例数量及金额均居榜首

2011年三季度完成的私募股权投资交易分布于22个一级行业,其中房地产行业后来居上,且单笔投资规模较大,以18起投资案例和12.69亿美元的交易规模跃居各行业案例数量和投资金额榜首。机械制造行业投资活跃度同样上升,季度内共有15家企业获得私募股权投资机构注资,投资总额3.18亿美元,案例数量及金额均居各行业第二。值得注意的是,本季度食品&饮料、农/林/牧/渔、纺织及服装、教育与培训和能源及矿产行业投资案例数量较前两季度呈现锐增,相反高科技类行业的投资情况则较此前有所回落。

|

|

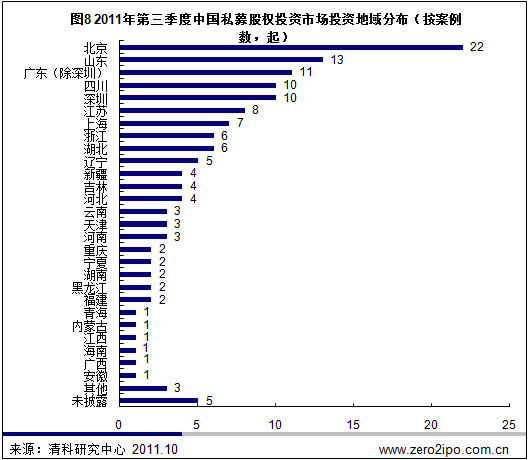

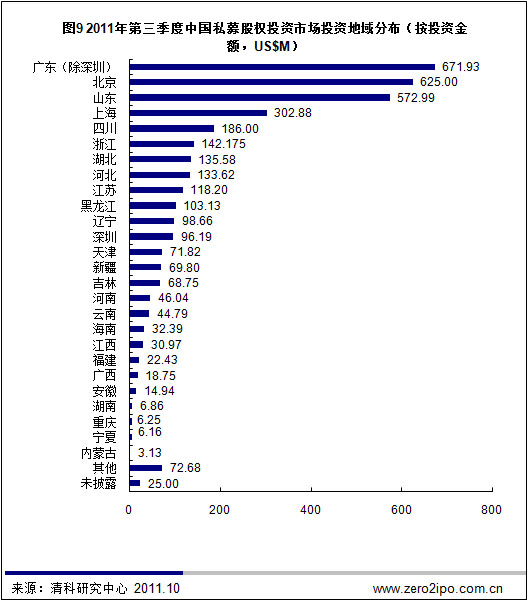

北京、山东及广东(除深圳)地区投资活跃

从投资地域来看,2011年三季度完成的投资交易分布于27个省市及地区,北京地区以22起投资交易居于各地投资案例数量榜首,地区内投资交易主要集中于互联网及IT两个一级行业。山东及广东(除深圳)分别以13起和11起交易位居各地案例数量第二和第三位,两地热点行业分别为房地产以及机械制造。排在地域投资金额前三位的地区分别为广东(除深圳)、北京和山东,三地投资总额共占季度总额的50.2%。

|

|

本土机构退出案例数量比重加大,境外退出迎来极度深寒

2011年三季度,共有42支私募股权投资基金从被投企业中实现退出,环比与同比涨幅分别为23.5%和27.3%,共涉及企业29家。42笔退出案例中,IPO方式退出共有38笔,并购退出较以往更为活跃,共发生案例4笔。从投资机构类型方面来看,42笔退出案例中包括本土机构退出37笔,占比较前两季度进一步扩大。

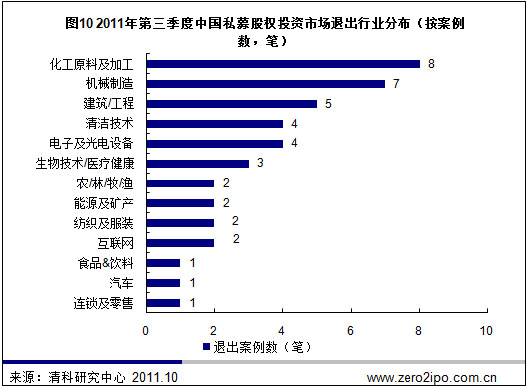

三季度的42笔退出案例行业分布较为集中,共涉及一级行业13个。化工原料及加工行业本季度表现突出,凭借8笔退出案例位居各行业榜首,其中,包括安徽金禾实业股份有限公司背后带来的4笔私募股权投资基金退出交易。前两季度表现相对沉寂的机械制造行业在三季度迎头赶上,以7笔退出交易居于第二。此外,今年以来纺织及服装行业退出活动频繁,三季度,曾获昆吾九鼎投资管理有限公司和深圳架桥投资有限公司注资的朗姿股份有限公司登陆深圳中小企业板,为该行业再添两笔退出。

|

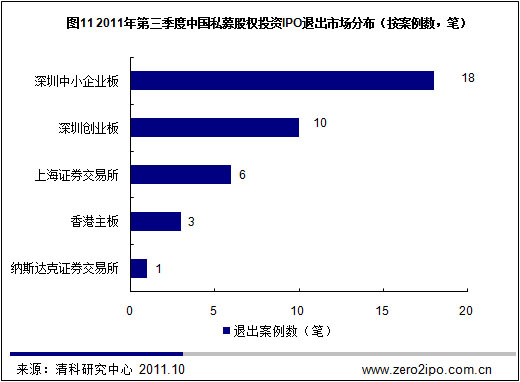

从IPO退出的市场分布来看,三季度境内市场占据绝对主导,几近一半的退出案例发生于深圳中小企业板。相比之下,今年以来美国上市中国概念股表现不佳,"VIE模式"前景不明,私募股权投资机构通过被投企业海外上市实现退出的热潮快速遇冷,三季度香港主板和纳斯达克证券交易所共计发生退出案例4笔,占比仅为季度IPO退出案例总数的十分之一。结合机构类型分析,本季度发生在境内市场的外资机构退出案例有2笔,北京京运通科技股份有限公司和广西丰林牧业集团股份有限公司登陆上海证券交易所,两家企业此前分别曾获普凯投资基金和国际金融公司注资。

|