人参与)

人参与)虽然目前政府部门有着很高的储蓄,占2008年GDP的8.4%,但是未来随着人口老龄化的到来,政府势必需要增加在养老保险、医疗等方面的开支。政府能够负担起这些开支的增加吗?中国会因此而陷入公共债务危机吗?会有什么样的相关政策出台以应对人口结构变化的挑战呢?

中国目前的养老保险制度仍然存在诸多缺陷,尚处于初级和完善阶段,而人口老龄化也的确会给中国带来养老保险制度方面的诸多挑战。但这是一个长期过程,并且未来十年中人口老龄化的财政负担尚不会急剧恶化。另一方面,政府也应该尽快启动改革以应对未来的挑战,当问题显露出来时再改变恐怕为时太晚。

中国的养老保险制度

直到几年前,中国养老保险体系基本上只覆盖城镇正式职工。1995-1997年的改革采用了世界银行推荐(1994)的三支柱模式(Three Pillars),即建立社会统筹的基本养老保险、个人账户、个人自愿养老金(如企业年金)在内的社会保障体系,具体而言:

(1)、基本养老保险采取社会统筹,实行的是现收现付制,要求职工所在企业按照其工资水平的一定比例缴纳(实际缴付比例大都在20%左右,但有些地区高达近30%,有些地区为个位数),由企业所在省市区统筹(统筹水平已经基本从原来的低级政府提高到了省级水平)。缴满15年后,职工退休后可以获得标准为当地上年度社会平均工资20%的基础养老金。缴纳期限若高于15年,每满一年按一定比例增加基础养老金。

(2)、个人账户是指职工个人按照工资的8%缴纳保险金,计入其个人账户,可在退休后按每月一定比例提取。

(3)、企业可以自愿提供职工年金计划。企业年金按照个人账户方式进行管理,费用由企业和个人共同负担。其中企业缴费在工资总额4%以内的可以计入成本。目前提供年金计划的企业非常少。

近几年,政府开始推动城乡养老保险体系建设,扩大养老保险覆盖面。预计到2012年可望实现城镇居民全覆盖,2020年实现农村居民全覆盖。根据人力资源与社会保障部的统计,截至2011年末,全国参加城镇职工基本养老保险人数为2.84亿人,其中参保职工2.16亿人(参保离退休人员为6819万人),覆盖了城镇就业人数的60%。参加职工基本养老保险的农民工人数为4140万人(见图43-44)。

|

针对不符合职工基本养老保险参保条件的城镇非从业居民,国务院决定从2011年7月1日起开展“城镇居民社会养老保险”试点。城镇居民养老保险基金主要由个人缴费和政府补贴构成。

2009年9月,国务院决定开展新型农村社会养老保险(新农保)的试点。新农保基金由个人缴费、集体补助、政府补贴构成,实行社会统筹与个人账户相结合。个人账户储存额目前每年参考中国人民银行公布的金融机构人民币一年期存款利率计息。初始试点覆盖面为全国10%的县(市、区、旗),以后逐步扩大试点,在全国普遍实施。截至2011年,1914个县(市、区)开展了试点,参保人数达3.26亿人,覆盖面达60%以上。政府计划在2012年在全国所有地区实现新型农村社会养老保险全覆盖。

养老保险问题将会因人口老龄化不断扩大

目前的养老保险制度还存在着诸多问题:

最大的问题是:基本养老保险采用的是现收现付制,且支付比率不断升高。养老保险的支付水平按当地平均工资的比例支付──随着工资的迅速增长,养老金支出也迅速增长。在当前工作人口(也就是缴付人口)明显超出退休人口的情况下,这一制度还未造成广泛的养老金赤字(一些老工业中心除外)。然而,随着人口老龄化,养老金赤字将会激增。

第二,历史欠账和个人账户“空账”问题。在20世纪90年代养老保险改革启动之初,国有和集体企业有“铁饭碗”的退休职工和接近退休的职工过去并未交费或积累基金。当时各级政府财政状况困难,又面临养老改革初始阶段必须同时支付现有已退休人员养老金和为现有在职人员个人账户缴付基金的情况,因此政府决定不单独拿钱支付退休的“老人”,而是决定用当期交费和个人账户上的资金来支付退休工人养老保险。这一制度的延续,使得历史欠帐问题越来越大,常常出现挪用个人账户资金去填补基本养老金赤字、用于社会统筹部分支出的现象。因此,有相当多个人账户中实际上并没有对应的储蓄资金,于是就形成了所谓的“个人账户空转”的局面。在未来职工退休后、随着人口老龄化,政府财政状况将面临相应的挑战。

第三,统筹级别低,地区间转移困难。中国的养老保险体系存在着相当严重的地区分割。之前是县、区、乡镇一级,造成有些地方交费率低、积累不够,有些地区负担沉重。直到最近,养老金社会统筹部分才被挪至省一级,而我们认为全国级别可能更好一些。另外,省级和市级之间的养老金账户转移还存在相当的问题,尤其是对于一些在沿海地区工作但可能在内陆或者农村地区退休的农民工。未来,大量农民工和异地就业的城市居民到了退休年龄,就会给各地政府造成不同程度的财政和社会负担。最近国务院已出台了个人账户省级转移的指导政策,但由于这包括财政资源和责任在各省市之间的转移,具体实施的效果还有待观察。

第四,退休年龄过低。目前,中国男性职工的退休年龄是60岁(工人是55),女性是50(工人)或55岁(干部)。平均而言,退休年龄在53岁。而中国人均预期寿命是73.5岁,在退休时的预期寿命则更高。过低的退休年龄意味着较少的养老保险缴纳年限、较长的养老保险支付年限。随着人口老化,这将给养老保险支出带来越来越沉重的压力。

最后,中国目前最根本的职工基本养老保险覆盖率仍然较低。截至2011年末,缴纳职工基本养老保险的城镇职工占城镇总就业的比例仅为60%。同样的比例在农民工中也仅为26%。随着养老保险覆盖面迅速扩大,参保的缴费人口将大为增加,大大超过养老保险支付人口。短期来看这对养老保险体系的资产负债表是一个利好,但也可能掩盖其深层次问题。随着人口的老化,上述制度上的缺陷将会被放大,让养老保险无法持续。

面临挑战,但不必过分悲观

以上所列举的问题将我们引向一个关键问题──中国的养老保险制度是否具有可持续性?养老金支出与收入之间有多大的窟窿?中国的养老保险体系和财政能够承受得起老龄化所带来的沉重压力吗?

由于目前中国养老保险体系存在相当程度的地区差异,缴费率和支出水平也没有一个全国统一的标准,且覆盖率也在变化之中,因此仅能对未来养老金收入和支出做非常粗略的估计。

总体而言,研究者对中国养老金收支的估计都显示,在目前的制度下中国将在未来几十年发生养老金入不敷出 的 状 况 , 年 度 赤 字 的 估 计 从GDP 的 0.7% (Sin 2005 ) , 到3% (Anderson 2008 ) 和 5%( OECD 2009, 2010)、5-20%(易纲 2006)不等。显然,这将给财政带来沉重压力,但如果政策应对得当、并不至于带来灾难性的后果。

数量模拟分析显示虽然中国未来的确会面临着养老金入不敷出的问题,但政府有着相当的余地来改善预期中的不利局面。

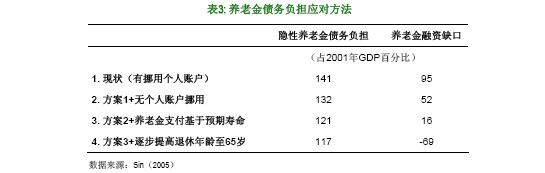

表3中列出了世界银行2005年的一项研究中对中国养老金所做的情景分析预测(Sin,2005)。虽然这项研究完成于数年前,但仍有相当的参考价值。这项研究主要用两个指标来衡量养老金体系的可持续性。第一是隐性养老金债务负担,也就是将2001至2075年所有养老金体系所需承担的债务贴现到2001年。第二是融资缺口,即2001年2075年间养老金所面对的支出与收入间的缺口,贴现回2001年。根据世界银行的预测,如果维持养老金体系现状不变,养老金融资缺口将占到2001年GDP的95%。不过,有几项改革可以大大减少融资缺口:

(1) 严格禁止挪用个人账户的资金支付社会统筹部分。这样可以做实个人账户。个人账户的投资收益将可以让融资缺口从2001年GDP的95%下降到52%。

(2) 根据预期寿命来设计养老金支付。目前的养老金支付没有考虑到人预期寿命延长的问题,而是假设平均领取养老金的年限是10年。如果将其改变为按预期寿命支付,那么融资缺口可以从52%进一步缩窄到16%。

(3) 提高退休年龄。目前平均53岁的退休年龄太低了。如果中国在2020与2030年间逐渐将退休年龄提高到65岁,养老金体系的盈余将会占到2001年GDP的69%。

除此之外,扩大养老金覆盖范围、降低养老金替代率、从国有企业转移更多资源到养老基金都是切实可行的办法。

|

由易纲领衔的北京大学课题组在《中国社会保障体系改革研究》(2006)中建议了一种新的社会养老保障制度方案,即:由名义帐户制向完全积累制逐渐过渡的“转型名义账户制”。这种制度沿用了“三支柱”框架,但是改进了第一和第二支柱,即:对于第一支柱,用低水平、全国统一、由财政直接负担的补给制代替原来的现收现付制;对于第二支柱,则用名义账户制向完全积累制转型的思路取代原来的部分积累制,当储蓄率随着人口老龄化的进程逐步下降,渐渐提高完全积累制的比重。这种模式能够同时实现使应对人口老龄化、解决转轨成本、提高激励机制和控制国民储蓄率这四大政策目标。

由李剑阁领衔的“中国经济研究和咨询项目”也在其研究报告“中国社会保障体制改革:问题和建议”(2004)中建议,应建立以全国统一的社会统筹为基础的,单一的全国强制性养老金体系,同时改革社会统筹和个人账户,以提高管理水平和经济效率。他认为中国应当设立记帐式个人帐户而非基金积累制的个人账户、提高从社会统筹领取全额养老金的年龄、调整养老金支付比率、鼓励自愿养老金,以及将国有股红利部分转移至养老金体系。

未来十年需要未雨绸缪

综上所述,虽然中国目前的养老保险制度仍然存在诸多缺陷,人口老龄化也的确会给中国养老保险制度带来诸多挑战,但未来十年中人口老龄化的财政负担尚不会急剧恶化。因为:(1)对于中国而言,这一问题仅仅初露端倪,在未来十年中情况不会急剧恶化──真正的挑战在2020年后;(2)中国目前的整体财政状况仍相对较为稳健。截至2011年,整体政府债务(中央+地方+银行业重组负债)占GDP的比重为50%左右,并且政府在财政政策的运用上较为谨慎。因此,投资者目前还不必过分担忧未来十年间中国的养老保险制度及其导致的财政负担问题。

不过,目前的养老保险制度的诸多缺陷将会被人口老化放大,在二、三十年后给公共财政和社会将造成巨大的困难。中国有必要在未来十年开始采取应对措施改革养老保险制度,当问题显露出来时再改变恐怕为时太晚。从上文介绍的诸多研究成果可见,政府仍然有相当的政策空间来设计和调整政策、实现养老金体系的可持续性,避免未来最坏情形的发生。在这点上,中国具有后发优势,西方发达经济体的经验和教训都可供中国学习和借鉴,从而避免重蹈覆辙。

《中国经济未来二十年(二):人口结构的变化和挑战》报告:

(本文作者汪涛是瑞银集团中国区首席经济学家,原文标题为《人口的挑战(五):老龄化与公共财政危机》。本文节选自瑞银集团报告《中国经济未来二十年(二):人口结构的变化和挑战》。文中所述仅代表她的个人观点。)

我来说两句排行榜