本报记者 张勤峰

2012年人民币兑美元汇率开局走贬,为全年跌宕起伏的行情埋下伏笔,而2013年初以来人民币持续上扬,甚至创出新高,则无疑给“温和升值论”带来挑战。外汇市场人士表示,中国经济回暖、风险偏好提升及企业结汇需求旺盛,使得人民币阶段性强势具有合理性,这一趋势估计还将延续一段时间。不过,从全年来看,考虑到我国经济增长趋势性放缓、国际短期资本双向流动日趋频繁和我国企业对外投资力度加大等因素,人民币持续单边、大幅升值基础已不复存在。

年初发动新高攻势

俗话说,新年新气象。步入2013年,沉寂了近一个半月的人民币升值行情卷土重来。

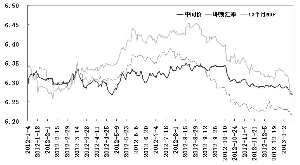

外汇交易中心数据显示,2013年初以来7个交易日,人民币兑美元中间价有4个交易日出现上行,并于1月11日升破6.28,14日则一举突破6.27,报6.2695,创下汇改之后次高水平。目前人民币中间价距离去年5月初创下的6.2670的汇改后纪录高位只有25基点的差距。

人民币即期汇率则从年前6.23一线涨至最新6.22左右。14日,银行间外汇市场人民币兑美元询价交易高开高走,盘中最高至6.2124,刷新了汇率并轨改革以来的最高纪录;该汇价随后脱离盘中高点,尾盘走低至6.2192,较前一交易日跌31基点,但仍比去年末高出111基点或0.18%。

在境内外远期市场上,同样可以感受到人民币升值预期抬头的氛围。国内银行间外汇市场,人民币兑美元1年期掉期14日最新成交为升水990点,相当于市场认为1年后人民币兑美元汇率将达到6.3182水平,继续传递出看空人民币的讯息。但值得注意的是,与去年四季度相比,境内远期市场看空人民币的气氛已经收敛许多。数据显示,去年四季度人民币远期掉期成交平均为升水1454点。离岸市场上,人民币贬值也迅速收窄。据世华财讯数据,11日香港市场人民币兑美元1年期无本金交割远期合约(NDF)收于6.2730,相对境内市场即期汇率的贬值预期已收窄至1%以内,而去年四季度平均为1.56%。

阶段强势还未到头

外汇市场人士分析,短期内人民币升值的原因可能是多方面的:中国经济回暖预期与良好的外贸数据,为人民币短期走强提供了基本面支持,而年底企业结汇需求也从季节性因素的角度提供了合理解释,另外美元汇率运行偏弱,相应的为人民币升值提供动力。站在中国经济回暖及风险偏好提升的大背景下,预计人民币短期强势还会延续一段时间。

观察人民币即期汇率走势,2012年先扬后抑,以7月下旬为分水岭。去年7月下旬过后,人民币汇率重回升值轨道,期间升值行情又可分为两个阶段。第一阶段是去年7月下旬至9月中旬,美联储推出QE4的预期升温,美元大幅走软推动主要非美货币对美元走强;第二阶段是去年9月下旬至年末,美元指数呈现宽幅震荡,人民币兑美元汇率则继续上台阶,市场对于此阶段人民币升值的讨论颇多,但背后都离不开中国经济回暖这一事实。从数据上看,正是从去年9、10月份开始,包括制造业采购经理指数(PMI)、工业增加值、进出口等系列经济指标出现了稳步的回暖趋势。目前这一趋势仍在延续,为人民币走强提供了有力的基本面支持。最新数据显示,2012年12月PMI为50.6%,连续3个月处于荣枯分界线之上;当月进出口规模双双创历史新高,贸易顺差额较前一月增长119.8亿元至316.2亿美元,远超预期。

从具体影响路径上看,随着中国经济企稳回暖预期上升,人民币贬值预期收敛,外汇流出放缓,同时贸易企业主动结汇意愿上升,从而对人民币需求具有实际正面支持。目前看,国际市场风险偏好依然较强,欧元等主要风险货币兑美元上涨,美元指数短期表现疲软,人民币有跟涨非美货币的动力。与此同时,春节前企业结汇需求一般比较旺盛,季节性因素同样支持人民币短期继续走强。

数据显示,14日香港离岸市场美元兑人民币即期报6.1855/65,比境内即期汇率高出约300点。市场人士预计,离岸市场汇率或牵引境内人民币汇率继续小幅升值。不过,从全年来看,考虑到我国经济增长趋势性放缓、国际短期资本双向流动日趋频繁和我国企业对外投资力度加大等因素,人民币持续单边、大幅升值基础已不复存在。

人民币兑美元中间价、即期汇价与NDF汇价走势

人参与)

人参与)

我来说两句排行榜