南华期货研究所 张静静

当前,美联储公开市场委员会(FOMC)中以鸽派成员居多,预计2013年将继续执行宽松的货币政策,但日前公布的美联储去年12月会议纪要显示,其已开始着手进行政策退出的预期管理。笔者预计今年四季度美国失业率将跌至7.0%,明年三季度该指标将进一步跌至6.5%,因此美联储在年内结束QE3/QE4的概率很高,而本周美联储主席伯南克对继续进行购债计划的暗示或出于促成“驴象”两党提高债务上限谈判的考虑。预计美国举债上限上调大限之前,美元指数将在79.29-80.65之间运行,而后美指则有望突破向上。

欧债形势缓和

美指冲击200日均线遇阻

本月初公布的美联储去年12月会议纪要显示,许多委员开始质疑量化宽松政策的有效性,并要求在2013年底减少甚至停止资产购买。在美联储可能于年内结束QE的预期下,1月3日美元指数大涨0.86%,但美指的升势未能延续,随后更在1月10日出现幅度达1.02%的跳水。笔者认为近期美指没有快速突破200日均线的主要原因有两点:一是从2013年FOMC的组成来看,具有投票权的成员中只有堪萨斯联储主席乔治一人为鹰派,市场对鸽派把持的美联储仍存在宽松预期,美指多头并不坚定;其二是欧债形势出现转机令欧元兑美元的净多头激增,美元指数上行受阻。

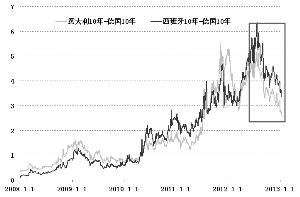

从技术角度讲,由于欧元的反弹占据了主导优势且欧元在美元指数构成中占比高达57.6%,因此欧债形势缓和是前期美指下行的最大动能。欧洲债务国的国债收益率一直被用作欧债形势的度量标准之一:从绝对水平来看,本月10日西班牙发行的5年期国债平均收益率已从去年11月的5.68%降低至3.988%;从相对水平来看,自2012年7月下旬以来,意大利、西班牙两国的10年期国债收益率与德国10年期国债收益率之差触顶回落,目前已经分别达到2011年7月及2012年3月以来的最低水平。而这既是欧洲央行行长德拉吉在1月利率决议后表示目前欧债形势稳定且暂无降息计划的根据,也是美元指数重返200日均线上方的最大阻力。但笔者预计欧洲央行维持利率不变及欧债形势暂时缓解的事件影响已被市场消化,美指有望在79.29处获得支撑并在近期挑战79.97。

宽松临近尾声

升势尚需等待

美联储去年12月议息会议纪要公布后,多名联储主席公开表示美联储将继续保持宽松政策直至达到失业率目标。但笔者认为多重迹象表明美联储年内结束QE为大概率事件:

首先,部分鸽派成员已经倒戈。尽管12月FOMC会议纪要表明鸽派成员仍全数支持宽松政策,但对政策的阐述却出现了显著变化。FOMC不再坚持维持超低利率水平至2015年中,而是选择将超低利率水平的实施期限与失业率及通胀目标挂钩。同时,纪要内容显示FOMC已经在考虑撤销宽松政策的方式。纪要公布后,身为美联储副主席的鸽派代表耶伦在公开场合表示美联储将在紧缩政策的实施初期调整超额准备金利率。

其次,数据显示2012年底美联储资产负债表规模较2011年底减少180亿美元,而同期美国失业率却下滑了0.7个百分点,即:扩大美联储资产负债表不再是降低失业率的必要条件。可见美国经济存在自我修复能力,过度宽松只是画蛇添足。另外,依据2009年10月至今美国失业率回落速率判断,今年四季度美国失业率有望跌至7.0%,明年三季度该指标或将进一步跌至6.5%。

最后,当下恰逢美国民主和共和两党磋商上调举债上限的重要时点,本周一美联储主席伯南克暗示继续购债的说法或出于促使两党达成协议以避免发生系统性风险的目的。回顾伯南克先生过往讲话内容可知,去年三季度时其非常认可QE1/QE2对于改善美国经济指标的作用,但此次讲话中伯南克却表示将继续“评估”购债计划对经济的影响,即:美联储已开始考虑宽松政策的适当性。

2月15日至3月1日期间美国将触及债务上限,目前三大评级机构已相继表示美国债务违约将带来评级遭调降的风险,因此笔者认为FOMC不会在本月30日召开的议息会议中公布货币政策调整方案,但美联储宽松货币结束时点已然临近。预计美元指数暂无大幅上涨动力,短期内或在79.29-80.65之间运行,美国举债上限上调协议达成后,美指则有望突破200日均线。

意大利及西班牙与德国国债利差收窄

人参与)

人参与)

我来说两句排行榜