花旗:

那些对本币贬值或央行资产负债表扩张漠不关心的政策制定者很可能最终将赢得货币战争。因为与更为传统的政策偏好和对经济损害更小的措施相比,他们更能坚持实施流动性扩张、更能容忍国内的资产价格泡沫和更高的通胀水平。那些因为担心国内资产市场或通胀水平失控,在实施宽松政策时面对更多限制的国家,是难以赢得这场“战争”的。

货币战争的赢家一般是这样的经济体其政府和私营部门都面对着债务过多的困境,而常规的货币和财政政策对这样的经济体是没有效果的,甚至可能看不到一丝复苏的迹象。然而,因为经济对传统宽松政策的“抗药性”,所以这也加强了实施非常规宽松政策的公信力。

考虑以下的因素:

1)出现通缩的国家可以更长的时间地实施刺激政策,相比之下,那些通胀水平快速上涨的国家将会面对政策抉择的问题。

如果你的物价水平像日本或瑞士一样在一直在下滑,通胀的风险几乎不存在。所以你毫不担心本币贬值,或希望本币贬值的言论的公信力是非常高的。如果你害怕本币贬值或提供大量的流动性将导致更高的通胀,你将最终不再愿意继续留在货币战争的战场。至少,你将不得不在贬值带来的竞争力优势和给国内带来的负面影响之间认真权衡。

2)变穷把你带到更加脆弱的境地(本质贬值相当于本国人民集体变穷)

面对全球流动性扩张,食品和大宗商品价格将比服务或高附加值商品价格反应得更快(涨价幅度更大)。与发达经济体相比,食品和大宗商品在新兴经济体消费者的物价篮子里占据着更大的比重,所以任何通胀压力的第一波总是首先冲击食品和大宗商品密集的国家。发达国家的消费和生产都是服务密集的,所以一般能承受更大的通胀压力。

3)对通胀的担忧令你处于不利的位置

新兴市场国家以及采取较常规经济政策的G10国家,貌似比其余的G10国家更希望采纳通胀目标。我们比较少讨论另类的经济政策,比如说临时性超越长期建立的通胀秩序,名义GDP目标或任何其它的非常规政策。如果你时时刻刻都担心着通胀问题,那么与那些有空间突破传统的国家相比,你将不得不更早地实施紧缩。

比如说,名义GDP目标在学术界已经被讨论了40多年了。而在政策圈子里的讨论时间也差不多一样长,但是,在名义GDP目标意味着紧缩的时候(也就是经济景气的时候),这种政策是完全不可能实施的。现在,四国集团(美国、英国、日本、欧元区)中的大部分国家都不能达到名义GDP的增长目标(3-4%),所以看起来名义GDP目标的实施正在不断加速推进。通过这个政策,将能够在不损害长期公信力的前提下,让你临时性地变成“坏人”。实际上,接受名义GDP作为政策目标的意愿变化,是希望投资者将把这个政策看作是,政府示意愿意短时间容忍长期通胀水平高于通胀目标,同时也没有明确承诺会长期坚持这个政策。因为实施名义GDP目标而损害了政府(央行)的公信力可能是不受欢迎的结果,但如果配搭上央行资产负债表积极地扩张,那么名义GDP目标就能通过本币贬值来实现了。

当央行行长在一次演讲中同时讨论:1)令人失望的经济表现;2)需要实现净出口来拉动经济增长;3)重新修订政策框架,那么修改之后的政策框架更可能是更具有扩张性的,同时可能会默许希望本币大幅贬值。

4)对国内资产泡沫的担忧令你处于不利的位置

美联储正在鼓励,或至少是极度容忍美国国内的资产价格上涨。毫无疑问,美联储是很希望标普500指数突破1600点,房地产价格上涨20%的。日本和英国央行的政策意愿也是这个方向。其中的逻辑是这样的,国内资产价格上涨会令家庭感到更富裕,进而刺激消费。

加拿大、澳大利亚或中国可能就不希望房地产价格再上涨20%了,同时很多其它国家的资产价格已经很高,特别是相对于这些国家的经济活动水平和收入水平。就算在一些通胀水平不高的国家,也会担忧过多的流动性和低利率,可能会不断抬高房价和令消费者过度借贷。不像四国集团,这些国家的政策制定者不得不对国内过高的资产价格保持警惕,因为可能存在长期的负面后果。我们曾经经历了2008年的汇市大幅波动,那时候金融危机对汇市的冲击很大,而今天因为央行资产负债表规模变化而引起的汇率修正将来得更慢更痛苦。

5)如果央行不断购买国债,那么政策制定者就不必担心利率上涨

这又是一个“饮鸩止渴”的情况。如果央行给大部分财政赤字提供融资,你将不必担心利率上涨。实际上,央行会认为这更多只是货币政策,而不是债务货币化,这样做是为了避免利率反弹。央行会大力支持长期的财政整顿,但其实央行更担心短期出现具有破坏性财政紧缩的风险,而不是缺乏长期的财政紧缩计划。所以,利率可以长期保持低位,而现在这种不可持续的财政状况仍能在较长时间得到维持。如果投资者不喜欢这样的政策组合...那么他们大可以卖出这种货币。

6)对于拥有投资吸引力货币的国家,设定汇率上限是存在很大风险的

拥有投资吸引力货币的政策制定者(比如说澳元、加元和一些高质量的新兴经济体货币),发现瑞士所实施核武器般的抑制升值措施并没有看起来那么吸引。如果澳大利亚央行划定1澳元兑0.95美元的汇率上限,那么他们很快就会发现,很多投资者会马上出售美元、英镑、欧元和日元,而选择买入澳元。澳大利亚的外汇储备会大幅上升,而外汇储备的投资组合会包含全球私营部门和公共部门希望抛售的资产。这样的投资者组合的回报率可能接近于零,所以澳大利亚央行将陷入亏损套利(negative carry)的情况。

在一般情况下,如果澳大利亚央行认为某种货币值得投资,那么他们可以买入,但是如果因为维持汇率上限而累积外汇储备,很难认为这个累积外汇储备的过程是自愿的。中国和其它主要的外汇储备国已经减少了对其货币与美元之间汇价的干预。可能原来是为了维持国际竞争力而维持汇率上限的,但如果外汇储备累积到一定规模,那将变成一个巨大而恶劣的问题。

7)汇率已经变成了一个明确的政策目标

回忆一下最近来自英国、瑞士和日本政策制定者的言论。英国央行、瑞士央行和日本政府都已经公开讨论,出口部门需要短期的刺激措施,这给人留下了深刻的印象。认为很多新兴经济体存在某种程度上操控汇率行为的观点是正确的,但是,几乎没有新兴经济体或十国集团中的小国像今天英国、瑞士和日本的政策制定者一样,公开地希望制造更多的出口,同时希望制造短期的周期性经济反弹。十国集团的政策制定者倾向于通过货币贬值来刺激萎靡的经济,是一件极不寻常的事情。鉴于现在的世界贸易游戏规则是通过巨大努力才能让大部分国家签署生效的,所以说这绝对是一次重大的政策转向。

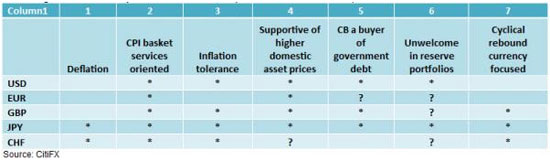

如下表所示,依次把美元、欧元、英镑、日元和瑞士法郎代入上文所述的七个因素中进行对比。带“*”说明该货币具有具有这个优势。“?”说明该货币的情况不明。

根据上表,我们认为,日元、瑞士法郎和英镑最可能出现贬值。鉴于国际投资者认为QE操作等同为直接的操控汇率,所以美元也可能贬值。但它们的贬值幅度可能不如那些十分重视汇率水平的小国货币。最可能出现的结果是,美元相对于那些只采用常规政策的货币出现贬值。如果美联储决定,需要明确的资产负债表扩张政策,那么美元很可能将继续贬值,但这应该是第二个“货币战争的号角”,因为现在投资者都在争论美联储将在什么时候停止货币扩张。

我们认为欧元可能会升值,但欧元区的主权风险仍可能是最大的驱动因素。现在尚不清楚欧洲央行是否会继续扩张其资产负债表,但欧洲央行对通胀水平的承诺看起来很强硬。

应该注意到,在弱势货币的情况下,一个经济体是难以实现杠杆化的。所以美国和欧元区依靠货币竞争性贬值(刺激经济)很可能是不会奏效的。这也能用在日元上,但是日经指数和日元汇率间的联系(日元贬值,日经指数上涨),使日元贬值能提供一定的杠杆化效果刺激经济(尽管实际上是变穷了,但让日本人感到自己变富裕了)。

同理,可以把其它货币代入上表,分析这些货币未来的汇率走势背景。

最后,我们重申货币战争的另一个现实。政策制定者不用汇率作为周期性的刺激措施是因为效果不明显。而政策制定者现在使用它是因为他们在财政和货币政策上的刺激效果上遇到瓶颈了,但也不愿意实施结构性的经济改革措施。发达经济体通过本币贬值刺激经济增长的效果远比理论上的效果小,因为出口商可能会选择赚取更高的利润率而不是降价提高出口量。所以要利用货币汇率刺激经济增长,必须长期坚持。

总的来说,我们认为美元、欧元、英镑、日元和瑞士法郎在未来可能发生的货币战争中更具有竞争优势,虽然可能需要大幅贬值才能对经济产生重要的影响。所以关键是贬值多少才能令竞争性贬值出现效果。来源华尔街见闻)

人参与)

人参与)

我来说两句排行榜