人参与)

人参与)近来,海外资金看空中国的声音越来越大,理由主要集中在中国经济增速下滑、债务规模扩大、银行信贷质量堪忧、房价过高以及产能过剩严重等等。

|

| 数据来源:中国人民银行,作者估算 |

|

| 数据来源:中国人民银行,作者估算 |

|

| 数据来源:中国人民银行,作者估算 |

|

| 数据来源:中国人民银行,作者估算 |

*ICOR系增量资本产出率,用以衡量一个经济体单位产出增长所需的投资量,一般而言,一个经济体的ICOR越高,其投资效率和生产效率越低。

近来,海外资金看空中国的声音越来越大,理由主要集中在中国经济增速下滑、债务规模扩大、银行信贷质量堪忧、房价过高以及产能过剩严重等等,这些问题是否真值得我们担心?尤其是危机以来作为最为坚挺的人民币是否会因此迎来逆转,进入贬值通道?

人民币币值向上 经济景气度向下

4月份以来,截至5月5日,中国人民银行公布的美元对人民币的中间价一改今年以来的震荡格局,突然加速下行(即人民币加速升值),由3月底的6.27降至6.22附近,在一个月左右的时间内累计下挫了500点,升值幅度超过0.86%;同期人民币的市场汇价则由6.21降至6.16附近,升值幅度超过0.9%。而实际上自今年2月中旬以来,人民币对美元的市场汇价就一直维持着升值态势,至今已经累计升值了1.44%。

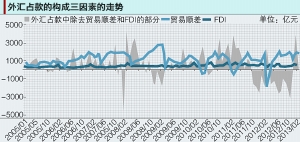

与此同时,中国金融机构的外汇占款也呈现出快速上升的态势,今年前3个月,外汇占款累计增加了1.2万亿元人民币,已经是去年全年增量的2.5倍之多。由此,市场普遍预计伴随今年人民币升值态势的重新形成和升值预期的重新强化,热钱已经再次大规模进入中国(这也是3月份出口数据被广泛质疑的原因之一),今年一季度累计新增的贸易顺差和外商直接投资只有4600亿元人民币,仅占新增外汇占款的38%左右。

一季度中国GDP增速仅为7.7%,较去年四季度的7.9%,回落了0.2个百分点,年化季度环比增速则由8.2%回落至6.6%,成为2009年以来中国经济的次低增速(2012年一季度GDP年化环比增速为6.1%)。

一季度经济数据的公布,令年初市场普遍持有的中国经济将延续复苏态势的预期基本落空,而随后新一届政府在其首次季度经济形势分析会上指出“一季度国民经济运行平稳,总体良好,经济增长速度、城镇新增就业等主要指标稳定在合理区间”,同时却强调“有效防范地方政府性债务、信贷等方面存在的风险”,暗示决策层对于风险的担忧超过了经济增速的回落,进而减弱了市场对于政策转向的预期。

近期两家国际评级公司惠誉和穆迪均下调了中国主权信用评级,它们均对中国的债务风险表示了担忧,尤其是担忧地方政府债务的快速积累,会加重金融领域潜在的系统性风险。全球最大空头基金公司尼克斯联合基金总裁吉姆·查诺斯(Jim Chanos)更是认为,在房地产泡沫、贪污、成本攀升等因素影响下,中国的金融危机已经开始。

内部经济增速的回落和外部对于中国经济前景的悲观,均带出了一连串的问题,即目前中国的经济基本面是否还能继续支撑人民币升值趋势的延续?一旦人民币汇价出现调整,甚至进入阶段性贬值,是否会引起国内经济的波动?宏观政策又将如何应对?

带着上述这些问题,笔者分别从中国内部债务、外部债务和人民币国际化三个层面尝试应答。

债务比率向上 生产效率向下

对于中国的债务问题,实际上早在2010年就已经成为广被市场关注的焦点,先是审计署对以地方融资平台为主的地方债务的摸底排查(审计结果显示,截至2010 年底,全国地方政府性债务余额10.7万亿元),随后包括银监会在内的各监管机构陆续出台相关规范政策。

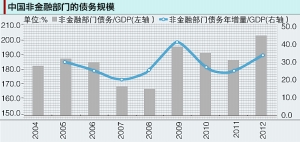

但在就业压力的羁绊之下,经济增长始终成为了宏观调控的主要目标,由此就出现了包括政府、企业和居民在内的三个非金融部门的债务规模的快速扩张,其中尤以地方政府债务扩张为最,日前审计署副审计长董大胜称目前中国各级地方政府债务总规模在15万亿元到18万亿元。

中国非金融部门的整体债务究竟有多大的规模?海内外各研究机构均有测算,但由于大家的口径不一致,带来了测算结果的差异。为此,笔者提出一个简单的匡算办法,鉴于中国的融资体系还是以商业银行为主,因此非金融部门的债务规模,大体上等于商业银行体系的总资产剔除金融机构之间往来后的部分。

以此来测算的话,截至2012年底,政府、居民和实体企业的债务规模已升至100万亿元左右,2007年至2012年间中国债务的年均复合增长率为18%,债务占GDP比重已超过了200%,较危机前大幅提高了30个百分点。这就意味着,危机前增加一个单位的GDP需要0.2个单位的新增债务;而当前则需要0.3个单位的新增债务,才能实现一个单位GDP的增加,言外之意,中国经济的增长已经越来越依靠债务的堆积。

更为严重的是,中国整体债务规模占GDP的比重已经超过了货币化程度(M2占GDP的比重),2008年之前,中国整体债务和货币供给量占GDP比重则大体相当,而目前中国债务占GDP比重已经高出M2占GDP比重将近20%,可见中国经济的整体杠杆率已经很高,而且提高得很快。

其次观察中国的外债情况。外管局的数据显示,截至2012年末,中国的外债余额为7369.86亿美元,较2007年增加了3633.68亿美元。危机5年来,中国外债的年均复合增长率为15%,虽然低于同期中国外汇储备17%的年均复合增长率,但是衡量一国外债偿付能力的并不是外汇储备,而是该国的对外金融净资产(即对外金融资产扣除对外金融负债的差额)。截至2012年底,中国对外金融净资产余额为17364.25亿美元,虽然仍高于对外负债,但其在2007-2012年间的年均复合增长率仅为8%,增速仅是外债的一半。当然中国外债的快速增长其中一个重要的原因是,自2005年以来,在人民币升值预期下,境内企业和居民通过“本币资产化,外币负债化”来获取相对高的收益,但就增长趋势而言,与内债一样,中国的外债也呈现快速扩张的态势。

经过上述的粗略测算,显而易见的是,在此轮反危机干预过程中,中国经济虽然通过加杠杆的手段实现了率先复苏,但潜在的风险因素也在不断积累,即如此快速积累的债务之下,经济增长的内生动力是否得以重新获得?

如果没有的话,那么一旦宏观政策转向去杠杆的取向,经济疲态就会反复出现,进而又会倒逼政策重新回到加杠杆的取向上来,最终导致经济波动频繁化,而此局面与宏观调控的目标相背离,正因如此,对于中国经济复苏的真假之辨,自危机以来就未停歇过。

一个现实而又严肃的问题是,巨额债务的付息资金和本金的最终来源是否有着落?如果短期加杠杆的空间换时间的反危机之路能够带来经济内生动力的实质性改善,那么债务就不是问题;但如果经济活力没有出现,那么未来就只能通过“以新还旧”的方式来解决,无疑前一种路径是最理想的。

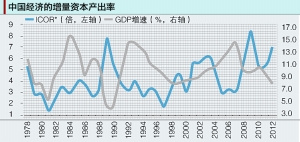

这样就带了本文的第二问题,中国经济内生动力的是否已经恢复?笔者就此匡算了中国增量资本产出率(ICOR)(作者注:增量资本产出率系年度投资与当年生产总值增量之比)。该指标是反映投资效率的经济指标,用以衡量一个经济体单位产出增长所需的投资量,一般而言,一个经济体的ICOR越高,其投资效率和生产效率越低。

1978年至今,中国经济增速曾先后三次出现连续5年超10%的阶段,分别为1983年至1988年、1992年至1996年、2003年至2007年,在这三个高速增长期间,中国增量资本产出率(ICOR)均值基本就在1978年至2008年期间3.8的均值水平附近,即意味着4个单位的资本追加投入,就能够带来1个单位的新产出。

但此次危机以来,与发达经济体广泛去杠杆不同的是,中国经济通过信贷投放力度的加大,来增加经济运行中的投资规模,以帮助经济的快速复苏,但也因此出现了投资效率快速下滑的局面,2008年至2011年期间,中国经济的ICOR快速升至6.3附近(2009年曾高达8.7),仅实现了9.3%的年平均增长率,到2012年,中国ICOR已经升至7以上,经济增速则进一步下滑至7.8%。

由此可见,维系中国经济多年以来的“高投资、高回报”的增长模式已经发生了深刻变化,而该变化势必会影响内外部投资者对中国投资策略的调整。截至2012年,中国国际收支中的经常项目差额占GDP的比重已经由2007年的10%回落至2%附近,资本和金融项目差额占GDP的比重则是时隔15年后,由顺差转为了逆差,表明常年以来“国际收支双顺差”的局面已经打破。

人民币全面突围

根据以上分析可得出的结论是,受到本次危机和反危机干预的中和影响,中国经济的资产负债表中的负债呈现快速上升态势,同时资产的回报率呈现下降态势,在这一升一降的变化中,海外关于中国经济持续增长和人民币币值稳定的质疑也就在情理之中。

但笔者并不认同所谓“看空中国”的结论,因为目前中国的债务水平尚处在国际公认的安全线内,而经济增速回落的原因既有生产效率下降的原因,也有经济总量基数大的原因。

中国经济正处在转型期间,对未来中国经济前景的判断需要用动态的眼光去观察,特别是伴随中国全球化程度的提高以及融入全球化范围的扩大,中国经济在经历外部资本与中国产能结合、中国商品和全球市场结合两个阶段之后,已经行进至中国金融资本和外部市场结合的阶段,如果该阶段能够顺利推进,那么人民币国际化道路就会成为中国经济升级版实现的有力的抓手之一。

2012年人民币跨境贸易结算量已经由2009年的35亿元人民币(约5亿美元)升至2.94万亿人民币(约4600亿美元),占当年中国进出口总额的比重也由0.02%升至了12.09%。根据SWFIT(环球同业银行金融电讯协会)的最新数据显示,目前人民币已取代俄罗斯卢布和丹麦克朗成为居全球第13位的国际支付货币。

同时,截至目前,中国已经与17个经济体签署总额超过2万亿元人民币(约3300亿美元)的货币互换协议,从政策、通道和额度等方面,人民币金融资产理论上已经能够进入外部经济的储备资产的组合之中。日前澳大利亚央行就表示,已获中国央行的允许,将把外汇储备中的5%投资于中国主权债券,并考虑中国资本项目开放后,吸纳人民币为储备资产。

因此,无论是从交易流通范围,还是从金融资产配置范围,人民币已经进入到全面突围的阶段,如何走好这一步棋,核心还在于中国实体经济竞争力、金融体系成熟度、宏观调控驾驭能力等在内的诸多方面的提升。

我来说两句排行榜