万科、万达、绿地等龙头房企近期相继赴港借壳,走“曲线融资”路径。 CFP供图" /> |

|

|

|

A股融资闸门紧闭下,万科、万达、绿地等龙头房企近期相继赴港借壳,走“曲线融资”路径。 CFP供图

海

相关公司股票走势

![]()

外融资优势下,龙头房企登陆港股成风。

5月8日晚,盛高置地与绿地集团联合宣布,绿地以约30亿港元的代价,认购盛高扩大股本后60%的股份实现控股,盛高更名“绿地香港”。“我们这次主要的目的是打造融资平台,而各地事业部的房地产业务不会注入香港的壳资源。”在接受南都记者采访时,绿地有关负责人如是表示。

在内地股市融资大门向房企关闭的当下,赴港借壳上市成为不少内地龙头房企的选择。中国房产信息集团研究经理向南都记者透露,实力房企赴港上市近来成为趋势,目前有6家内房企排队申请进入港股市场。

绿地30亿得偿所愿 根据8日晚港股盛高置地发布的公告,绿地集团以约30亿港元的代价,通过其在香港注册的全资子公司,认购盛高增发的普通股及无投票权可换股优先股。交易完成后,绿地将持有盛高扩大股本后60%的股份实现控股,同时盛高更名“绿地香港”。

而盛高置地现有大股东、盛高置地董事局主席王伟贤将退居第二大股东。盛高置地公告表示,其出售股份获得的资金将用于贷款、债务偿还及后续房地产业务开发。

“这次主要是为了打造融资平台,但房地产各地区的事业部不会注入香港的壳资源。”绿地集团有关负责人昨日如是向南都记者表示。

南都记者梳理盛高置地冗长的公告获悉,绿地的运作属于业内常见的模式,即通过认购盛高增发的股份取得控股权。不过盛高股东获得增发补偿的特别股息中,没有绿地的份。而且绿地还承诺,在认购事项完成后3年期间内,将盛高置地作为其在香港的唯一上市房地产发展或投资平台。在绿地看来,此次交易后,“上市公司将拥有更强大的资源整合能力,资本平台的优势也会进一步发挥。”

值得注意的是,关于绿地会将哪些资源注入香港壳公司的疑问目前并未明朗。此前南都记者从券商及绿地集团内部均获悉,绿地很可能将酒店和商业注入相关的壳公司,不过昨日绿地集团董事会秘书王晓东向外界透露,酒店和海外项目不涉及。

绿地集团广东房地产事业部营销总监沈淼则向南都记者确认,各地事业部目前没有接到任何资产重组的准备或通知,当前不会注入香港市场。

就香港上市法规看,对赴港上市企业注资有明确规定。24个月内若有重大资产入注则视同新股IP O上市。因此,短期内资本市场并不能满足绿地的资金需求。

“绿地收购盛高置地意在借壳上市,这次是一个实质性举措,但是整个借壳上市不能一蹴而就。”中投顾问房地产行业研究员韩长吉接受南都记者采访时表示,绿地集团整体上市存在着固有的障碍。从2011年披露的数据中看出,绿地集团股权结构中国有股占比51%,职工持股会持股46%,其他参股3%。职工持股会46%的持股比例则成为绿地集团整体上市的重要障碍。分拆上市,将商业、酒店等资产注入香港上市公司成为绿地集团当前仅有的较优选择。

国泰君安房地产分析师余立峰告诉南都记者,受限于住宅业务的行政调控,当前肯定还是酒店和商业资源更受香港资本市场的青睐。如果将这部分资产注入,会更受资本市场资金的认可,风险也会更小。“绿地如果想把市值做大,肯定会注入相关的认可度高的资产。”

绿地集团是龙头房企中少有的未上市的开发商。2012年,绿地集团房地产主业预销售金额1050亿元,首次突破千亿元,仅次于万科。

盛高置地布局长三角地区和其他地区共10个城市,产品类型包括中高端城市住宅、大型城市综合体及高端旅游地产。截至2012年12月31日,盛高置地在各地拥有近470万平方米土地储备。

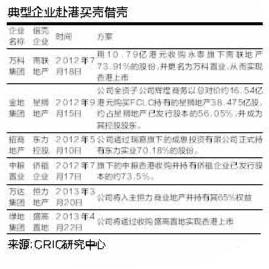

龙头房企打通香港平台 在内地股市融资大门向房企关闭的当下,赴港借壳上市成为不少内地龙头房企的选择。自2012年至今,万科、

招商地产、金地、

中粮地产、大连万达等7家内地大型房企在香港收购壳公司。

业内认为绿地集团借壳上市举动与今年4月招商和万达的举动异曲同工。借壳作为内房企实现在港上市的最好路径,已经在各大领头房企间屡试不爽。香港市场人士透露,港股市场现在对房地产企业IPO认可度较低,如果选择IPO,房企价值易被低估。“通过香港借壳上市,可以获得一个好的融资平台。”

同绿地集团一样,万达是前五的巨头房地产企业中未上市的房企。万达的主要资金筹措方式是自有资金、银行贷款、建筑商垫资、销售回款、租金收入和物业中长期抵押贷款等有限的融资手段。两家房企面临着同样的资金需求。

“香港现在是房地产企业很好的平台去融资,国内大型房地产企业有条件的也会去借壳打开渠道。毕竟香港的资金利率水平比较优越,如果借外币、港币美元等,在人民币升值的预期下未来可能少还钱。而且发债、贷款的利率也都比国内低很多,财务费用同样会减少。”国泰君安分析师余立峰对南都记者说,虽然绿地这样的国企大型房企在银行借贷上不会有大问题,但多一个渠道更利于发展。而香港资本市场比较自由,发展成熟,他认为也不会因为企业涌入而“提高门槛”。

据业内介绍,目前海外融资最常见的是银团贷款和发行票据和债券,成本一般不超过10%,优势非常明显。在未来国内的融资成本继续高企的预期下,香港等海外资本市场成为各大房企争夺的主战场。

内地6房企提IP O申请 从去年年中至今,内地房企通过香港资本市场进行IPO、借壳的案例频频发生。南都记者获悉,目前正有一些企业在排队上市。包括广东龙光地产、重庆协信集团、五洲国际、金辉中国、金山地产、金轮天地等6家内地房企已经提交了上市材料,预计分别在今年二季度和下半年完成上市,募资总额预计达到16.5亿美元。内地房企继续扎堆赴港融资。

中国房产信息集团研究经理朱一鸣接受南都记者采访时表示,龙头房企和中型房企的这些融资案例有一个共同点,融资的总额并不高,赴港上市的目的是建立海外融资平台和长效融资机制,是长期行为。但龙头企业和中型企业赴港融资也有所差异,中型企业如旭辉、新城等企业通过在港成功IPO上市达到成功融资海外的目的。而龙头房企,诸如万科、招商、金地和近期的万达、绿地凭借拆分其商业地产部分,在港通过收购小型港股企业股权的方式借壳上市。

不少房地产公司透露希望在国内IPO整体上市,或借助港壳资源上市。房地产行业目前是否会掀起上市潮?中投顾问房地产行业研究员韩长吉表示,在国家房地产调控持续从紧的背景下,国内房地产企业在贷款、销售等方面都受到了限制,开拓更多的融资渠道成为国内房企共同的愿望。

无论是国内还是香港,上市融资是房企的主要选择之一。与此同时,赴港上市还能开辟海外融资渠道,打造新的融资平台,并开展海外业务。不少国内房企对此表示当然乐意选择。

南都记者 陈琳琳

人参与)

人参与)

我来说两句排行榜