本报记者 刘振盛 上海报道

“主动管理”一直是这两年信托公司树立的转型旗帜。随着2012信托年报的陆续披露,各家公司纷纷晒出转型主动管理的“成绩单”。

表面上看,几乎每家信托机构都在年报中宣称:继续培养、提升主动管理能力,促进信托业务结构科学转型。记者对5

相关公司股票走势

![]()

6家信托公司年报的不完全统计显示,2012年末主动管理型信托资产总量超过4万亿,但是从实际行动看,各家信托公司落实转型决心的差异程度很大。譬如,中海信托、

安信信托等5家公司2012年末主动管理型信托资产甚至小于年初的规模。而中信信托则以3341.94亿元的规模,在主动管理的规模排名中独占鳌头。

用益信托工作室研究员李旸表示,发展主动管理型业务,有助于提高信托报酬收入,也是信托公司未来发展的必经之路。但是从部分信托公司的表现来看,转型之路并不好走。

厦门信托被动管理资产增10倍

所谓主动管理,是指信托公司作为受托人,在信托管理过程中发挥主导作用,在尽职调查、产品设计、项目决策和后期管理等方面,发挥决定作用并承担主要管理责任。

上海一信托公司内部人士表示,对于主动与被动的划分标准,关键在信托计划的中期管理中,信托公司是否尽主动管理义务。比如阳光私募类信托、银信合作通道业务,中期管理就由投资顾问、银行来负责,属于被动管理型业务。

从年报中主动管理型信托业务的资产期初数、期末数对比来看,包括中海信托、安信信托在内的5家公司,2012年末主动管理型信托资产小于年初规模。

譬如,厦门国际信托2012年末主动管理型资产规模为483.71亿元,而期初数为660.85亿元,下降27%;其被动管理型信托资产则从56.41亿元,猛增至645.36亿元,规模一举超过主动管理型。

并且,从2012年的新增信托项目来看,厦门国际信托新增被动管理型项目175个,规模666.80亿元,主动管理型118个,规模仅315.89亿元。在产品结构方面,被动管理型项目的增量主要来自投资类和融资类两大领域。

安信信托的情况类似。其主动管理型信托从2012年期初的183.06亿元下降至期末的174.32亿元,被动管理型信托资产则从71.22亿元大增至286.04亿元,增长的最大动力来自于融资类信托资产。从新增信托项目来看,安信信托的主动管理型仅新增9个项目,规模为71.91亿元,而被动管理型达65个,规模高达269.60亿元。

此外,中海信托、外贸信托、吉林信托的年报中提到,从业务结构上看,主动管理型资产下降主要是因为降低融资类项目的规模,但都提高了证券投资类主动管理项目的规模。

例如,中海信托的证券投资类资产从190.41亿元提升至305.13亿元,融资类则从472.01亿元下降至227.84亿元。

李旸表示,主动管理型规模下降,与该公司的业务结构、风格特点及对未来业务的战略布局密切相关。不过,就全行业而言,主要体现为被动管理型的银信合作业务被进一步压缩,主动管理的信托资产占比会相应上升。

中融信托主动管理占比94%

56家详细披露主动、被动管理资产规模的信托年报显示,2012年末主动管理型信托资产总量为4.01万亿,被动管理型为2.65万亿。在2011年末这两项分别是2.67万亿和1.79万亿。

上述上海某信托公司人士表示,信托公司经过一两年的调整,从整体数据看,体现主动管理能力的产品比重,较融资类产品比重在逐年上升。

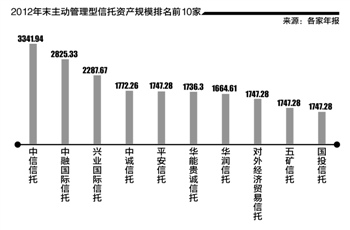

据记者统计,从2012年末的主动管理型信托资产规模排名来看,前五名分别是:中信信托(3341.94亿元)、中融信托(2825.33亿元)、兴业信托(2287.67亿元)、中诚信托(1772.26亿元)和平安信托(1747.28亿元)。

中信信托表示,在2012年主动调整信托业务结构,继续压缩融资类银信合作业务规模,其主动管理型业务占比达56.5%。

排名第二的中融信托,其主动管理型资产在信托资产中占比高达94%。在其2012年新增的信托项目中,主动管理型项目有623个,规模为2016.43亿元,被动型项目仅有4个,规模为29.33亿元。

主动管理比例的提高也有助于提高信托报酬率。如中融信托2012年末的报酬率达到1.63%,比2011年略有提升。

另一方面,从年度新增项目数的分布来看,有9家信托公司被动管理型项目新增为零。如

五矿信托在2012年新增主动管理型项目307个,规模1054亿元,被动管理型项目新增为零;大连华信信托新增主动管理型项目393个,规模达362.05亿元,被动管理型新增同样为零。

作者:刘振盛

人参与)

人参与)

我来说两句排行榜