|

见习记者 松壑 北京报道

以通道业务为主的券商定向资管业务,或将迎来新的变局。

近日,本报记者获悉,国盛证券正在和北京某第三方财富公司开展合作,双方以私募基金对接券商定向资管的形式,介入实业投资。

需要注意的是,该模式下,其资金募集以前述财富公司为渠道开展,而这改变了券商定向资管以往依附于银行资金的传统。

而在当下,这一变化似乎来得正是时候。6月中旬以来,国内同业金融市场“钱荒”预期蔓延,而银行同业资金的收窄,亦降低了业内对通道业务的期待。与之相对应的是,以私募等形式崛起的民间资金或将从中获利。

与此同时,随着定向资管的业务形式从“被动通道”向“主动设计”的方向转型,券商一方面能够从中“分食”并提高业务收入,另一方面,角色的变化也对券商的风险管理能力提出更高要求。

私募借道定向资管

据悉,前述资管计划募集额为4000万,期限为1年。

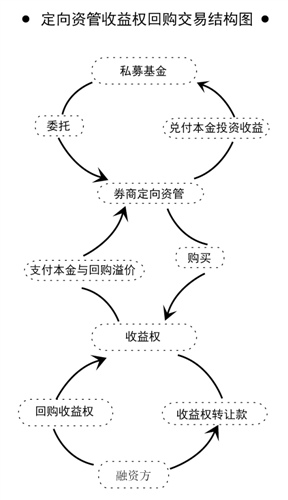

而其项目推介材料显示,该项目融资方为江西鼎丰农资市场发展有限公司(下称江西鼎丰),而融资方式则以该公司所有的鄱阳湖商贸批发中心“二、三层店面经营收益权及其所有从权利”的转让、回购的方式开展。而还款来源则为鄱阳湖商贸部分一楼及二、三、四楼商铺售卖收入以及江西鼎丰商铺经营收入。

记者了解到,单一资金在3000万元以下的,将与作为募资方的财富公司签署合同;而单一资金在3000万以上的投资者则可单独与券商等机构签署《资产管理合同》。

“由于预期投资回报率较高,因此我们在募集中的返点很少。”前述第三方财富公司人士坦言,“另一方面,资金募集得并不顺利,其实这个计划的尽调国盛在去年年底就完成了。”

需要注意的是,在该定向资管计划的设计中,证券公司并未借助银行、信托等牌照机构以委托贷款的形式实现融资,而是通过将融资方的经营收益权买入返售,来实现“曲线”放贷的目的。

“定向资管是没法直接放贷的,若要直接介入实业,必须再通过交易结构的设计,将融资型业务转化为投资。”北京某券商资管人士指出,“如果不在交易结构上进行包装,就必须找到信托或银行来发放委托贷款。”

破题通道业务?

前述与私募渠道的合作,或正在为已日趋沦为“银行通道”的定向资管业务开辟新的方向。

自2012年的券商资管新政后,定向资管一度沦为了银行表外业务的通道。通道业务中,银行以自营资金和理财资金投资券商定向资管,从而对接信托、票据等非标资产。

不过,由于该类业务的项目和资金均掌握在银行手中,且技术含量较低,因此券商仅能从中获取微薄的通道费,而随着竞争的激烈,其费用亦由1‰一路降至0.3‰以下,一些券商为了在资产管理规模指标上“冲规模”,甚至免费为银行提供通道服务。

但是随着银行间资金面的趋紧,此类业务或将受到影响。6月20日,银行间隔夜拆借利率一度上行至13%。同业资金的紧张,与通道业务所形成的影子银行日益膨胀的规模不无关联。此类业务中,银行利用同业资金“长借短拆”的期限错配,并对接定向资管来实现信贷出表。如今,随着同业杠杆率的降低,券商通道业务的增量也将受到影响。

前述资管计划中,资金募集端由过去的银行资金转为私募资金,这样的变化或许正是时候。

不过,亦有业内人士对此种模式表示了质疑。

“讨论私募资金对接定向资管的意义不大。”北京地区某券商资管负责人指出,“从技术上说,私募自己直接可以投资实体经济,无非只是借助了券商的渠道,实际上券商的通道身份并未有明显的改观。”

在前述负责人看来,券商若想在该类业务中占据主动,需尽可能的掌控资金链的上下游,既要左手掌控项目端,亦要右手将资金方拿捏在自己手中。

不过亦有券商人士表示,这种业务并非毫无意义,但是这将对券商的渠道扩展能力带来考验。

“既然私募可以对接单一信托的项目,为何不能对接定向资管呢。”前述券商资管人士表示,“而且从费用上,券商的分成比例应该大于传统的通道业务。”

由于此前信托公司长期与各类三方公司开展合作,私募基金对接及信托计划(FOT)的模式在业内并不鲜见,然而,私募基金对接定向资管(FOD)的案例则并未形成规模。

“如果项目方是来自券商的,那么这类业务将对券商的信用风险识别能力提出更高要求。”前述资管人士指出,“像单一信托一样,定向资管很可能不具有刚性兑付的性质,到时兑付风险和权责界定也将成为问题,这要看同合作方如何协商、设计。”

另据前述第三方财富公司人士透露,若单一投资者资金超过3000万元,可由国盛证券为其出函兜底。这也意味着,随着业务主动权的提高,过去几乎不承担兑付风险的定向资管业务亦将面临新的变数。

作者:松壑

我来说两句排行榜