|

本报记者 史进峰

实习生 张烁 北京报道

自6月银行间市场流动性“大震荡”后,中国银行业超过10万亿的同业业务就注定了被清理规范的命运。

近日,银监会主席尚福林在上半年银监会工作会议上对于此次事件中银行业流动性风险管理表示了担忧。监管机构亦关注到,4月份 8号文出炉后,商业银行大量同业业务投资非标资产绕道规避监管的行为。

“部分银行用短期的同业和理财资金,滚动对接期限较长、变更能力较差的非标准化债权资产,期限错配严重,风险信息不透明,容易形成现金流缺口。”尚福林指出。

银监会还首次披露了同业负债的比重:商业银行“各项存款占总负债”的比重由2006年末的87.5%下降到今年6月末的82.5%,而同业负债比重则由6.6%上升到13%。

若以2013年6月底,银行业金融机构131.98万亿的总负债估算,商业银行同业负债6月底已达到约17.16万亿。

银监会指出,银行负债结构中存款占比下降,资金来源对批发融资的依赖程度快速上升,使得“负债的稳定性降低、波动性增大,同时,理财业务增长较快,理财资金在表内外频繁大量迁移,这些都增加了流动性风险管理的难度。”

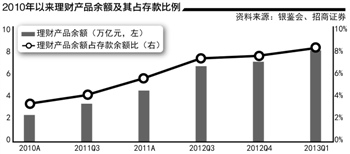

“8号文”威力之下,银行理财业务增速显著放缓。银监会数据显示,截至今年6月末,银行理财资金余额9.08万亿元,环比增速从4月末的19.46%降至-7.38%,其中非标准化债权资产余额2.78万亿元,比4月份(规范理财投资的8号文出台前)下降7%。

简单测算,2.78万亿非标债权资产约占理财产品余额的31%,占银行业总资产比例为2%,均低于8号文要求的35%和4%两条红线。

目前最大的问题是,商业银行对8号文新的规避办法是,将银行非标资产转手给券商、基金、信托和保险等第三方机构,然后再运用自有资金或者同业拆借资金将这部分转售的非标资产接盘回来,加剧了银行的流动性风险。

监管机构此番显然注意到了上述问题。2012年下半年,银监会针对9.08万亿银行理财产品的监管正在酝酿升级,旨在规范商业银行理财业务投资运作的“8号文”也有望进一步细化。

提示同业风险

2006年末,银行业金融机构总负债约41.71万亿,当时同业负债占比仅为6.6%,即2.75万亿,这意味着短短7年半时间,银行业同业负债激增6倍。这是近三年,中国商业银行资产负债表的一个重大变化。

同业负债的膨胀,往往由同业资产快速增长拉动所致。6月份流动性压力测试中,中小银行同业业务资金期限错配的问题彻底曝光。

此番,银监会对同业资产与负债业务存在的几大问题作了简要概括:一是期限错配,即用短期的同业资金滚动对接期限较长、变更能力较差的非标债权资产,容易形成现金流缺口;二是同业资产结构也在由流动性高的交易类资产向回报率较高、流动性较差、透明度较低的收益类资产转变。

由于同业资产配置结构决定了银行同业业务的盈利能力,进入2012年,商业银行纷纷向收益率更高的以信托受益权和信贷为标的资产配置,反映在资产负债表,股份制银行在买入返售资产上的配置比例要明显高于其他两类银行。

“买入返售以信托受益权和信贷为标的收益率最高。”招商证券以最具同业业务优势的兴业银行为例,该行买入返售资产占同业资产比例达68%,而公司买入返售标的资产中,信托受益权占比达50%,远高于同业,这也促进了兴业的同业资产收益率在上市银行中排名前列。

围堵8号文绕道监管行为

8号文规定,银行理财资金投资非标准化债权资产的余额在任何时点均以理财产品余额的35%与商业银行上一年度审计报告披露总资产的4%之间孰低者为上限。两条红线倒逼商业银行掀起一场新的同业狂欢,即大量的同业资金投资非标业务,包括买入返售类科目,利用资金业务外壳做信贷业务。

此番银监会对银行绕道8号文的规避行为进行了系列总结:一是部分银行对相关监管要求落实不到位,非标准化债权资产投资没有完全比照自营贷款管理,尽职调查、风险审查和投后管理不到位;二是部分银行为达到非标准化债权资产的比例要求,大量发行机构理财产品做大分母;三是将相关资产从理财账户转到自营账户,通过“互买”、“过桥”等方式反映在同业资产、其他类投资等项下。

同业业务历史上主要承担商业银行司库职能,用以流动性管理。但近年来,商业银行尤其是股份制银行,在表内贷款规模受限的环境下,大量配置非标信贷资产(如票据和信托受益权等),加重了同业资产和负债的期限错配问题,增加了银行体系的流动性风险。

正如摩山投资董事长严骏伟所言,买入返售业务是银行资金紧张元凶。银行创造出买入返售业务,把信贷业务变成资金业务,把用于同业拆借的资金变成影子资产锁死,央行越放水,越被影子资产锁死。清退买入返售资产,释放同业现金流,金融市场资金就会全面宽松。

“短期理财资金匹配长期资产的状况没有得到根本扭转,季末流动性趋紧阶段,银行为吸纳资金,被迫竞相上调理财产品预期收益率。这些行为使银行承担了事实上的代偿风险和流动性风险,并且风险更具隐蔽性、突发性和破坏性。”银监会指出。

作者:史进峰 张烁

我来说两句排行榜