罗诺

危机频现终成弃子 申万借壳估值逆转

“对于中投、汇金系旗下券商的整合,业界曾就其可能性与可行性做过多次探讨,唯独宏源并购申万几乎没有提及。”10月30日,与申万同属汇金系的另一家券商高层向本报记者坦言。

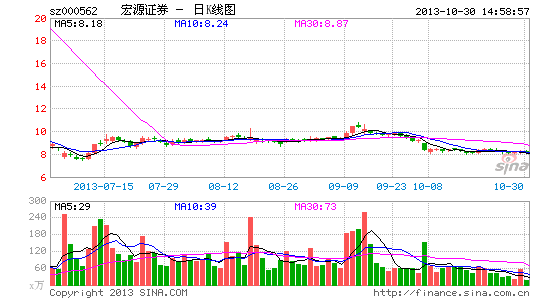

当日11点半前,大部分人没想到

,以小幅波动完成上半场交易的宏源证券(000562.SZ),一个多小时后将因一纸临时停牌公告而成为当天资本市场瞩目的焦点。13点许,宏源证券公告因“拟披露重大事项”临时停牌。其后,其所谓“重大事件”便在众多市场传言中浮出水面—其或将并购申银万国[微博]。几无征兆的消息让众多行业人士惊呼意外。

“这是一起比较特殊的并购案,类似于申万借壳上市,与普通借壳案不同的是,将不剥离宏源的券商资产而是与申万吸收合并。”30日下午,一位接近申万大股东中央汇金的知情人士向本报记者透露。

“申万与宏源虽同属一个大股东控制,但长久以来,券商之间的势力范围各自为据,其次宏源是上市公司且规模远小于申万,弱并强的故事,在券商合并案例中实属罕见。”上述高层说。

“做出这个决定的时间并不长,是汇金及其子公司建银投资根据近期有关情势当机立断。”上述知情人士坦言,此前,申万与宏源之间的关系很少被人关联想象。

上述临时决定,似乎给近年来产权交易市场滞销已久的申万股权带来了逆袭之机,也正是利好突袭,让数家正在产交所挂牌转让申万股权的机构,因资产“贱卖”而措手不及。

10月30日,上海联合产权交易所挂牌转让的三份券商股权中,有两份便是申万的股权,挂牌价也因为之前多日的无人问津一路跌至4元左右。

宏源祸起

“不得不承认,宏源将被申万吞并,之后或将不复存在,取代其的将是上市券商申银万国。”上述知情人士表示,这个决定虽然对宏源证券有些残酷,但对于双方而言,无疑是尽快解决两者困局的最佳方式。

申银万国曾经风光一时。数年前的一起投行事故,让其投行业务遭遇前所未有的打击,至今仍未恢复。

申银万国复杂的历史沿革,也让其IPO“画饼”七年多依然未得,昔日望其项背的券商都已上市,并借力资本猛进,在众多领域将其抛在背后。

实际上,申银万国近年内IPO仍可谓难上加难。

“汇金系券商何时如何整合,一直都是困扰管理层的大难题。”上述知情人士透露,之所以最终定案申万对接宏源,或许正是“时机”巧合,“申万与宏源的需求性互补”。

“合并想法在国庆长假后的十月中旬才被提出。”上述接近汇金公司的知情人士透露,由头则是9月中旬爆发的宏源证券固收部门涉嫌违规的“恶性事件”。这导致了多米诺骨牌效应。

9月11日晚间,因涉嫌违规,宏源证券债券销售部总经理陈智军和副总经理叶凡被公安机关带走调查。宏源的固定收益业务在行业内表现一直非常亮眼,堪称其在弱市中确保利润的中流砥柱。

资料显示,2012年末,宏源证券债券类金融资产规模达69亿元,较年初增长63%,债券类资产的配置占其自营资产的比例达49%,当年投资收益达10.17元,同比增长185%。

一块骨牌倒下,引发连锁反应。

9月29日晚,宏源证券公告证实,被认为公司灵魂人物的总经理兼副董事长的胡强及副总周栋被公安机关带走调查,宏源证券随即免除两人的职务。

“这几乎是宏源证券1994年上市以来面临的最大危机,不仅人事上,更让有关业务元气大伤。”上述知情人士表示,总经理胡强2007年加盟宏源以来,一直以其强势作风成为公司绝对掌舵人,短短半个月,四大中高层突然去职,必须进行相关调整,并采取措施降低各方股东的损失。

正在此时,一边是申万苦寻上市门路而不得,另一边是宏源证券面临危机,加上一直困扰汇金系券商的整合问题,申银万国“借壳式”合并宏源,似乎成为解决困扰三方问题的最佳方案。

10月下旬,临时因情势而决定的资产整合协议获得大股东汇金公司及双方的基本认可。

显然,如果有关整合计划完成,就意味着申银万国上市作为汇金系整合最大的难点迎刃而解。

此外,作为汇金绝对控股的四大券商,随着中国银河证券(06881.HK)H股上市,中金也在早前传出赴港IPO实质性探讨计划,申银万国“借壳”吸收宏源后,只剩最好处理、体量最小的中投证券。

申万股权逆转“贱卖”

数年苦修,一朝得道。上海联合产权交易中心的股权转让项目栏中,近年来,申银万国的股权出现频率最高,但也是最难卖出去。

据记者粗略统计,2010年8月以来,该所挂牌交易出让申银万国股权的挂牌项目共约87笔,其中大多数是重复挂牌或延长挂牌时间,至今仍未觅得下家。例如,中国航空技术上海有限公司所持的申银万国810万股股权转让项目,2010年10月26日挂牌以来,三年无果。

时间并未换来空间,相反,这些股权的挂牌价随着挂牌次数增加,从三年前的每股近7元下滑到如今4元左右,依然无人问津。

形势逼人。国信证券2011年底申报IPO,但尚未预披露。东方、齐鲁、中原等7家券商也已出现在排队候审名单,加上近期递交IPO申请的国泰君安,刚完成H股发行准备回归A股的银河证券,这些券商似已将数年内的券商上市“名额”挤占一空。

“考虑到上市流程和申银万国的经营状况,其IPO至少要2015年才可能有机会。” 上海一家私募机构董事长曾就有关申万股权有价无市坦言,时间成本将成为申万股权“滞销”的重要因素。

“显然,与宏源合并,申万将实现‘借壳’上市,改变这些股权的市场估值。”上海一家持有申万股权的机构人士预计道,其所在机构也曾计划抛售其所持申万股权。

实际上,10月30日,汇金系两家券商合并的消息曝光后,最措手不及的恐怕要数还在低价挂牌出售申万股权的机构。

“过去数年,很多企业对券商资产看重的重要因素在于其牌照资格。但近年来,券商牌照逐渐放开不再稀缺,导致对于券商资产‘即使不赚钱,也要持有’的心态发生很大转变,尤其一些经营毫无起色,后续盈利没较大改善的券商资产,就变成鸡肋,不如趁机变现以做产业整合安排。”今年7月,光大集团有关负责人士谈及下属券商资产的安排时向记者直言。

事实上,以12.51%的持股比例位列申万第三大股东的光大集团,对于“临时停牌”未有丝毫察觉,彻底成为这次资本运作的“踏空者”。

2013年8月,光大集团在上海联合产权交易所分别挂牌转让两笔申银万国股权,分别涉及2亿股和1.5亿股,总股本占比分别为2.98%和1.79%,挂牌总额分别为9.22亿元和6.92亿元,每股挂牌价仅4.61元。

10月18日,光大集团在该所再次挂牌转让申银万国2.4亿股,每股挂牌价格已滑落到4.15元。

我来说两句排行榜