|

本报记者 曾颂 广州报道

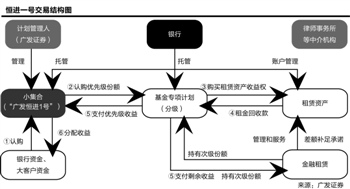

尽管金融租赁公司资产证券化纷纷碰壁,华融金融租赁股份有限公司(下称“华融租赁”)却另辟蹊径,成功实现一笔5.33亿元资产证券化交易,所采用的载体则是广发证券的集合计划—广发恒进1号。11月,该产品正式在深交所挂牌交易。

与现有证券 化项目不同,广发恒进1号采用“小集合”嵌套“基金子公司专项计划”的“双SPV”方式,先募集资金、后挂牌交易,全程只需备案。相比而言,传统的券商系资产证券化则采用专项资管计划为载体,需经证监会审批。

记者了解到,华融租赁此单业务没有实现资产“出表”,仍被看成债务融资,与资产真实出售的资产证券化还存在一定区别。但业内人士指出,“双SPV”的出现,将是继信托、专项资管计划之后的第三种资产证券化通道。

双SPV“雏形”

资料显示,广发恒进1号的“双SPV”交易结构,主要是先由广发证券募资设立集合计划;再通过一家基金子公司设立优先/劣后级的专项计划,优先级由恒进1号认购,次级由华融租赁持有;最后,该基金子公司发行优先级份额募集资金,买入华融租赁一笔租赁资产3年的收益权。

为了增加该产品增信级别,广发证券与华融租赁还设立两项差额补足安排:一是集合计划设有流动性准备金,在产品现金流不足以兑付本金和预期收益时补足差额;二是华融租赁在资产收益权转让合同约定,若资产承租人未按时足额支付租金,华融租赁承诺补足应付租金的差额部分。

这款产品7月启动募资,目标规模为5.33亿元,分成1年、2年、3年三种存续期,对应的年化收益率分别是5.4%、5.5%、5.8%,并在11月成功登陆深交所挂牌交易。

值得注意的是,该产品能在4个月完成募资并挂牌交易,实则抓住政策监管的一个空白点。

以往,国内资产证券化主要分成两种模式:一是银行系的信贷资产证券化,以信托计划为载体;二是券商系的企业资产证券化,并按照《证券公司资产证券化业务管理规定》采用“专项资产管理计划”或“中国证监会认可的其他特殊目的载体”等SPV载体,但这两项证券资产化产品都需相关部门审批。

但是,广发恒进1号采用的“集合计划”与“基金专项计划”两个载体,全部实行备案制,得以令该产品能避开审批流程,快速实现募资与挂牌交易。

对于广发恒进1号采取的上述“双SPV”载体,广发证券称之为“MABS”,就是“基于市场的资产证券化”。

有信托业人士分析,双SPV结构能借助基金子公司专项计划的广泛投资范围,直接收购非标基础资产,而这是券商集合计划难以办到的;之所以没有采用信托计划作SPV,主要是因为后者无法提供挂牌交易的便利,融资成本也偏高。

金诚同达律所高级合伙人许海波对21世纪经济报道记者表示,尽管双SPV模式没有在证监会相关文件出现,但“集合计划”与“基金专项计划”两个SPV载体的设立都符合相关监管要求,产品应该是合规性。

上述信托业人士指出,继信托、专项资管计划之后,这或许是第三种资产证券化通道。

资产未能“出表”

事实上,华融租赁借助双SPV结构完成资产证券化,意味着金融租赁公司资产证券化已悄然破冰。

此前,工银租赁、民生租赁申报的资产证券化项目虽获得证监会批复,却没能得到其他监管部门放行批文。

业内人士指出,金融租赁资产证券化本质是融资方式的一种创新,基于风险防范,仍需银监会等相关部门出台相关业务管理办法。

而金融租赁公司积极涉足资产证券化的好处,是它涉及资产出售并从资产负债表移出(即资产出表),能大幅缓解资本充足压力。但记者了解到,华融租赁精心打造的“双SPV”结构,并未帮助它完成资产“出表”。

由于资产出表的条件是“绝大部分风险和收益均转移出去”,这在操作过程如何界定,一直存在争议。例如华融租赁即使提供次级份额保障与差额补足承诺,但出于审慎角度,相关部门还是认为这笔资产的风险收益仍与华融租赁相关联,不能视为“真实出售”。

前述财务总监表示,资产证券化其实存在多重增信措施,如果“差额补足”的概率极低,或许可以被允许资产“出表”。(编辑 陈植)

作者:曾颂

点击进入【股友会】参与讨论

我来说两句排行榜