大学生消费金融已经从一个创业“蓝海”迅速成为一片“红海”,从2013年首家细分大学生消费金融市场的公司成立开始,目前这一市场已极其饱和,而由大学生消费信贷引发的争议也在不断发酵。

除了针对是否应该给大学生消费进行贷款的话题外,更多的关注点还在于消费信贷市场到底有多大?靠不靠谱?能否赚钱?延伸效应如何等。而大学生作为一个细分市场,在其背后则是中国远远并未饱和的个人消费金融市场待拓。

据波士顿咨询(BCG)最新报告数据,个人消费贷款市场增长速度非常快且市场额大,是极具吸引力的市场。截至2014年数据,个人消费贷款余额约为7.7万亿元。而中国目前的渗透率较低,2013年的数据显示,我国内地个人消费贷款余额相当于GDP的10%左右,远低于香港地区的18%和美国的25%的水平。预计个人消费贷款余额将于2018年增长至17.5万亿元。

这块潜力巨大的“宝地”当然不会被各路资本放过,银行、消费金融公司、运营商、互联网巨头纷纷加入“分蛋糕”的队伍,那么问题来了,消费金融到底哪家强?

大学生消费金融怎么做?

理想是:大学生消费信贷是一块儿巨大的市场,假设一所大学有两万个学生,每个学生每月1500元的生活费用,上千所大学……

现实则是:一块并不大的蛋糕,已经挤入了几十家平台(其中亦不乏互联网巨头),屡遭争议且部分平台的不良率水平与日俱升。

很明晰的一幅对比图:理想很丰满、现实很骨感。

争议纷纷,从何说起?从没有信用卡市场的大学生消费需求而起。“分期乐”创始人肖文杰近日在接受《第一财经日报》记者独家专访时讲了这样一个故事:“我曾经到广州一所大学附近的一个电脑城买东西,一个手机店老板讲到自己每个月都会用信用卡套现一些钱,然后卖给一些想买手机但无法一笔付清全款的学生们。这是我想要创立"分期乐"想法的原因。”

那么,大学生消费金融怎么做?又怎么风控?对于目前瞄准大学生消费金融市场的公司而言,购买流程大多相似,地面推广一般分为专职团队和专职、兼职团队结合的模式。以“分期乐”为例,购买流程基本是:在平台网站下单(、自助审核、拍下的货物会到校园经理手中、收到之后联系学生进行分期办理、证件检验、拿到手机,在证件检验流程中有时会涉及到补充验证资料的环节。

据肖文杰介绍:“在风控上,一般分为两段,前半段是面签,确认购买者意愿和真实身份,后半段是信用评估模型,面签是要防欺诈,后半段涉及面更广,比如用户所在学校的历史逾期数据、用户的购物行为等。”

针对并不大的市场,链条长则是大学生消费金融的重要特点。线下铺开成本方面,有的公司选择专职团队做,有的公司则是专职加兼职的模式操作。目前针对大学生的门槛一般比较低,但授信也较少,以分期乐为例授信额度最高是6000元。

费率上,可由一个简单的例子来理解。以小米4为例,分期12个月,每期月供193元,其中每个月服务费为18元。年化费率水平上普遍低于消费金融公司的费率水平。坏账率方面,据本报记者了解,行业普遍在千分之五左右。

大学生消费金融是一块细分的市场,但在它背后还有很长的链条。肖文杰告诉《第一财经日报》记者:“目前分期乐已经形成了自己的闭环运行,一端是大学生消费金融的资产端,另一端则是融资端的桔子理财。中国的非持卡用户有5亿元的巨大市场,由大学生这块市场切入我们还有很多能做的事,比如后续的大学生毕业后的贷款需求以及学生征信等。”

不过,目前大学生消费金融市场也存在缺乏统一征信平台的问题,在防控恶意欺诈和融资成本较高方面部分平台也存在问题。

|

四类消费金融模式对比

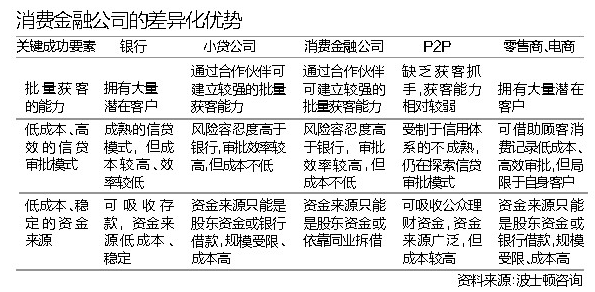

在消费金融的参与者方面,除了银行、消费金融公司、小贷公司、互联网巨头外,还有P2P和新入队的运营商,各路资本云集、“高富帅”和“屌丝”纷争形成了消费金融产业的新格局。

BCG研究报告将目前国内消费金融模式分为四大类,分别是“银行系”模式、“流量转化”模式、“依托渠道”模式和“小额小贷”模式。

具体而言,“银行系”模式主要依托股东银行,挖掘股东银行的客户资源,其贷款主要用于个人消费,利率则较接近于银行产品,低于保险或小贷公司的产品。

“流量转化”模式在线下人流多的地方布点,利用O2O模式进行销售。此类服务面向各类消费者,产品包括现金类和消费品分期等多个种类,贷款利率与银行较为接近。

“依托渠道”模式利用如家电卖场、教育培训等渠道合作商,借助消费场景对客户提供分期付款服务。此类服务主要针对的是额度有限或无银行额度的消费者,贷款利率则介于银行与小贷公司之间。

“小额小贷”模式则指提供贷款额在1万~30万元的小贷公司,侧重银行未服务到的信用等级较差客户,或有急迫大额用款需求的客户,也提供消费信贷。主要基于自有线下和电话销售或通过合作伙伴批量营销。这类机构的主要客户风险相对较高,其利率一般高于银行、消费信贷公司及保险公司。

数据研究表明,中国消费金融贷款利率总体高于信用卡利率。主流年利率20%~30%;但是浮动区间在9%~51%之间,主要由于各家消费金融公司重点发展的客户群不同,因此所提供的利率差异较大。

在普遍关注的坏账率水平上,在我国,总体坏账率为1%~10%。对比国际消费金融业务,发达国家的坏账率在2.5%~7%之间,例如德国约2.5%,香港处于2%~7%之间,西班牙4%左右。而发展中国家的坏账率则展现出较大的波动区间,例如印尼的工薪贷坏账率为1%~2%,现金贷坏账率为5%~6%,而菲律宾的总体坏账率较高可达约11%。

我来说两句排行榜