|

|

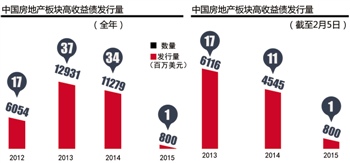

根据Dealogic提供的数据显示,今年迄今为止,在境外高收益债券市场,仅世茂地产于2月3日以息率8.375%发行了一笔8亿美元的七年期美元债。相比之下,2013年及2014年同期中国房地产企业则分别在境外发行17宗、11宗高收益债券,涉及金额分别为61.2亿美元、45.5亿美元。

特约记者 朱丽娜 香港报道

自去年12月以来,佳兆业"违约风波"牢牢牵动着离岸债券市场投资者们的神经。

根据港交所资料显示,融创中国(01918.HK)在1月30日以每股平均价1.8港元,购入佳兆业49.25%股权,约占25.29亿股,总计涉及约45.52亿港元。上述股份数目与佳兆业创办人郭英成家族所持有的相同。佳兆业公司股票已于去年12月29日停牌,停牌前报1.59港元,收购溢价约13.2%。

"我们现在感觉有很大机会融创会和境外债券持有人沟通,提供一定的折让回购境外的债券,但目前为止融创方面尚未和我们联系。"一位佳兆业债券持有人向21世纪经济报道记者透露。

2月4日,融创中国董事长孙宏斌在佳兆业位于深圳的总部接受外电采访时表示,已和佳兆业前董事会主席郭英成的家族签订协议,将收购郭英成持有的佳兆业49.3%股权。孙宏斌表示,购股申请与收购要约已经递交给港交所审核。

一位外资银行债券分析师透露,在"白武士"消息刺激下,佳兆业五只离岸债券价格4日普遍上扬至60-70左右,相比1月上旬20-30的低位已大幅反弹,"但今天(5日)价格没怎么变动,成交相对清淡。"

离岸债券持有人"困境"

此次佳兆业的"违约风波"让离岸债券投资者再次清醒认识到他们可能面临的尴尬局面。

"一旦最终‘白武士’未能成功接手,境外的债券持有人可能会面临巨大的损失,他们只能通过境外的法院采取法律诉讼,在获得判决后,再向境内的法院提出诉讼申请,这会是一个漫长的过程。对于他们来说,更好的选择是和公司协商一个重组方案,当然他们需要接受一定的折让。"5日,惠誉(北京)企业评级董事王颖向记者表示。

她指出,根据中国现有的公司破产法,内地的法院很少承认境外法院的判决。佳兆业为开曼群岛注册、香港上市的外资企业,但其实体资产绝大部分都在境内,而通常一旦公司出现财务问题,境内的银行等债权人会抢先冻结公司的境内资产。

根据香港联交所公告显示,截至2015年1月9日,佳兆业的数个银行账户已被数间银行冻结和扣划,涉及银行余额合计约人民币7.13亿元,公司正在评估其对财务状况的整体影响。此外,除汇丰银行,佳兆业也已接获其他债权人要求偿还款项的额外通知,要求未偿还的款项即时到期应付。

近年来,很多中国境内企业通过在开曼群岛或英属维京群岛注册的子公司发行美元计价的债券,主要由于目前中国法律限制中国境内实体发行外币债券或为境外发债提供担保。境外的债券持有人因此在清偿顺序中处于次级地位,只能对境外子公司所占股权或境外资产进行索偿,而对在中国境内的资产方面没有直接的索偿权。

"由于债券发行实体是在开曼群岛注册,离岸的债券持有人需要向开曼群岛法庭申请核查香港上市公司的资产,然后向内地法庭提出申诉,但大多数情况下,内地法庭可能更倾向于保护大陆债权人和员工的权利。"王颖表示。

同时,她指出,中国破产法的精神在于维护社会和谐,而且地方政府通常在重组或清算过程中担当关键角色。

"通常保护员工和个人投资者是地方政府优先考虑的,以上海超日太阳能为例,在公司债券价格暴跌至60-70左右,很多散户投资者冲进去购买,最终政府从维持社会稳定的角度出发,让这部分债券持有人最终获得全额偿付,而一些银行和机构投资者却承担了大部分损失。"她表示。

房企境外债券发行降温

所谓"一石激起三层浪",佳兆业事件对众多内地房企在境外债券市场融资产生了连锁反应。

"在佳兆业风波曝光之后,一些其他房地产企业的离岸债券价格出现不同程度的下滑,有些甚至出现单日暴跌10个点的情况。而且从排队发债的情况来看,之前市场普遍预期1月会有较大的发行规模,但实际情况却明显偏冷。"王颖表示。

根据Dealogic提供的数据显示,今年迄今为止,在境外高收益债券市场,仅世茂地产于2月3日以息率8.375%发行了一笔8亿美元的七年期美元债。相比之下,2013年及2014年同期中国房地产企业则分别在境外发行17宗、11宗高收益债券,涉及金额分别为61.2亿美元、45.5亿美元。

据市场人士透露,此次世茂房地产的发债总共获得超过300个账户、总计56亿美元的认购,市场反应不俗,因此最终定价低于8.75%的初步指导定价。从认购分配来看,基金获得约一半额度,私人银行客户获得42%,银行及其他客户共占7%。

"虽然世茂本次发行的最终定价低于初步指导定价,但相比公司现有的2021年到期的一笔债券以及碧桂园的两笔债券的最低收益率(yield-to-worst),此次世茂发行债券的合理息率应该在8.2%左右。但考虑到佳兆业事件的负面影响,投资者还是要求了一定的风险溢价。"上述消息人士透露。

近年来,由于内地市场流动性紧缺,越来越多的内地房地产企业将目光投向了海外债券融资市场。数据显示,过去两年中国房地产企业在海外市场分别发行了累计金额195亿美元、214亿美元的G3债券(以美元、欧元或日元计价的债券),占整个亚洲房地产企业发债的比例高达76%以上。

同时,海外离岸人民币债券市场亦日趋成熟。中国房地产企业在2013年和2014年境外还分别发行了26.5亿美元、29.4亿美元的离岸人民币债券。

"随着美元不断走强,人民币兑美元进入长期贬值通道,境外投资者对投资点心债的热情有所消退,而且他们通常要求更高的风险溢价来补偿汇兑损失。这也迫使一些发债企业重新权衡发债的成本和收益,而且央行今年将通过降准降息等手段来不断降低融资成本,未来这些企业在境内可以获得更低成本的融资。"王颖表示。

我来说两句排行榜