|

每周报告之私募新军

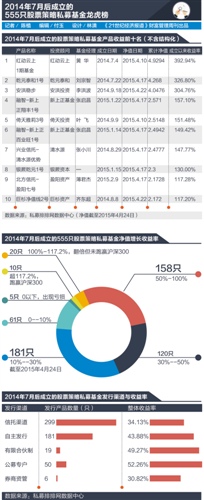

在555只私募基金产品里,有10只产品跑赢沪深300指数同期117.2%涨幅,20只产品收益翻倍,158只产品收益率达到50%-100%,120只产品收益介于30%—50%,181只产品收益区间为10%—30%,61只产品收益率为0—10%,剩余5只产品出现净值亏损。

本报记者 陈植 上海报道

私募基金产品“生”在牛市,却未必都赚得盆满钵满。

据私募排排网最新数据统计,截至今年4月24日,在其跟踪的555只于去年7月A 股牛市行情启动后“出生”的私募基金产品(不含结构化产品)里,有550只实现正收益,但这些私募基金新生力量成立以来的整体投资收益为40.05%,落后于沪深300指数同期117.2%涨幅。

所幸的是,仍有20只产品实现收益翻倍,稍稍挽回些许颜面。其中,红动云上投资总监黄华管理的红动云上1期基金、乾元泰和投资董事长刘宗智管理的乾元泰和1号、安洪投资总监李洪波管理的安洪稳步,自成立以来分别以392.94%、326.80%与304.76%的累计净值收益率,位列收益榜前三名。

然而,这些私募基金业绩分化同样趋于明显,首尾业绩相差竟高达399.04%,前述排名第一的“红动云上1期基金”收益率高达392.94%,最差产品则逆市下跌6.1%。

在一位私募基金人士看来,私募基金新生力量的业绩分化,某种程度延续了私募基金在牛市行情喜忧参半的行业惯例。

他直言,通常在牛市行情里实现业绩爆发性增长的私募基金新生产品,往往规模偏小。一方面他们只需抓住一两只高涨幅股票就能实现超高收益,另一方面也能发挥船小好调头的优势,一旦遭遇股市下跌就能迅速套现锁定收益;相比而言,规模偏大的私募基金新生产品往往面临选股难的“老大难”问题,尤其是众多股票持续上涨,让他们可选择的绩优低价股越来越少,某种程度会拖累业绩表现。

30只产品收益翻倍

私募基金圈流传着一句谚语:业绩好的私募基金产品总是相似的,但业绩不好的私募基金总是各有各的苦恼。

这555只私募基金新生产品,同样延续着这一行业惯例。

数据显示,在555只私募基金产品里,有10只产品跑赢沪深300指数同期117.2%涨幅,20只产品收益翻倍,158只产品收益率达到50%-100%,120只产品收益介于30%-50%,181只产品收益区间为10%-30%,61只产品收益率为0-10%,剩余5只产品出现净值亏损。

业内人士透露,其中30只私募基金产品之所以业绩翻番,主要得益于基金管理人全都踩准了牛市节奏。

以业绩领跑的红动云上1期基金为例,这款产品成立于去年7月4日,恰逢牛市行情启动,基金管理团队通过迅速建仓实现较高收益。

值得注意的是,红动云上投资旗下的其他私募基金产品同样业绩不错,比如在去年12月22日成立的“红动云上2期”累计收益也达到84.02%,去年11月18日同时发起的云起基金、云轩基金、大赢1期和大赚1期四款产品过去5个月的累计收益率分别达到96.18%、85.64%、77.98%和77.21%。

有熟悉红动云上投资的知情人士透露,这与基金管理团队踩准牛市节奏有着密切关系。

去年,红动云上投资主要负责人黄华判断本轮牛市行情主要分成两波,第一波是快牛,会涨到4500点,之后有一波大回调,进入第二波牛市,还会有500点的上涨空间,所以他管理的基金在4500点前后控制风险锁定收益,等待股指调整到位后再逢低建仓,等待第二轮牛市行情启动。

“从当前A股走势观察,他的判断还是比较靠谱的。”这位知情人士表示。

安洪投资李洪波管理的“安洪稳步”之所以取得304.76%收益率,同样得益于这款产品在去年9月18日成立后,牢牢抓住当时市场热炒的体育板块、福建板块、“一带一路”板块等投资机会,实现不错的投资回报。

与此同时,倚天投资叶飞管理的“倚天雅莉3号”成立于2014年9月9日,截至4月24日的累计收益率也达到151.48%,位居收益榜第五名。

据了解叶飞投资策略的私募基金人士透露,他同样也是踩准牛市行情的投资节奏,大量投资互联网金融、次新股、高科技、军工、券商等热门板块股票实现高收益。

21世纪经济报道发现,今年初诞生的不少私募基金新生产品同样“后生可畏”。比如,新上正基金管理人张启昌管理的融智-新上正翔丰1号、融智-新上正百业旺1号,分别以成立以来157.10%、149.42%的累计收益率,位列收益榜的第四、六名。资料显示,这两款产品分别成立于2015年1月22日和2015年1月14日,等于用了3个月时间就实现业绩翻倍。

有业内人士透露,这两款产品业绩表现不错,主要得益于基金管理人抓住3月以来的一波股指快速上涨行情,投资热门板块股票获取超额回报。

有数据显示,截至4月17日,这两款产品过去一个月的净值上涨幅度分别为91%与85.65%,位列这段时间的业绩榜头两名。

公募专户产品整体收益意外领跑

记者意外发现,不同类型的私募基金新生产品业绩同样也在悄然分化。

私募排排网统计数据显示,在555只私募基金新生产品里,信托渠道、自主发行、有限合伙制、公募专户和券商资管的产品各有299、181、19、50和6只,整体收益率分别为34.13%、43.88%、49.27%、52.26%和30.82%,这意味着公募专户产品业绩相对最为出色,券商资管产品则最为疲软。

在业内人士看来,这某种程度反映了券商人才流动同样严重,尽管今年市场更多关注大量公募基金经理转投私募,其实不少券商投研部主管也纷纷加入私募基金阵营,某种程度令券商资管领域人才相对匮乏。

比如乾元泰和投资董事长刘宗智此前曾担任日信证券证券投资部总经理,具备多年券商自营大资金运作管理经验。如今他发起的乾元泰和1号实现326.80%收益率,位列收益榜第二名。

更令人感到意外的,则是公募专户产品以52.26%平均投资回报率处于领跑位置。毕竟,公募专户产品给外界的感觉,是继承公募基金产品的稳健投资作风,主要配置蓝筹大盘股,在牛市行情里获取相对安全的高投资回报,不大会通过激进投资,在高风险投资环境下追逐绝对最高收益。

前述私募基金人士分析说,公募专户产品能够实现业绩领跑,主要归功于金融证券等传统蓝筹大盘股在这波牛市行情里涨幅可观,拉动它们整体业绩突出。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜