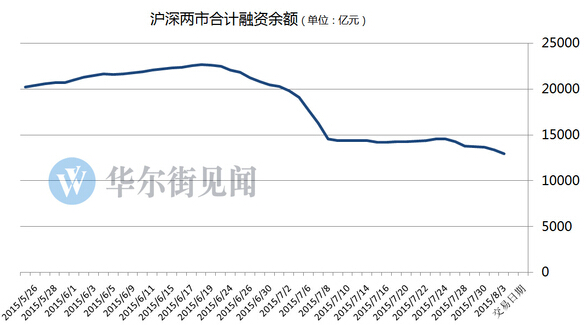

场内杠杆资金进一步萎缩,自此前峰值下降超过40%。

截止昨日,两市融资余额为1.29万亿元人民币,较前一交易日(7月31日)下降约420亿元,自3月12日以来首次跌破1.3万亿。

随着此前A股牛市行情,杠杆资金规模一路高涨。两市融资余额从去年7月中旬的4000亿

元,一路快速上升至今年6月18日的2.27万亿元。不到一年时间,两融余额增加了1.8万亿元。但随着市场回调所带来的杠杆资金的破灭,前期快速增长的两融市场也随之快速跳水,至今已下跌42%。其中,7月8日,融资余额降幅创历史新高,较前一交易日(7月7日)下滑1700亿元。

高盛在近期发布的一份报告中认为,合理、可持续的融资余额应该为1万亿元,或是流通市值的5%,或是总市值的2%。这意味着,融资余额可能还有3000亿的下降空间。

光大证券经纪学家徐高认为,尽管A股融资盘规模已经下降不少,但其风险度并未充分释放。目前,融资余额占A股总市值比重仍然超过2.5%,明显超过美国、日本和中国台湾的水平(美、日、台的比重分别为1.9%、0.5%和1.0%)。

徐高还称,如果要让A股融资比例下降到国际平均水平,融资余额还需从目前1.4万亿的水平上再压缩至少5千亿。而如果考虑到A股市值在未来可能进一步缩水,融资盘需要压缩的幅度还得更大。

随着融资盘规模下降,监管层对融券业务也在加强风险控制。沪深交易所昨日晚间发布通知,将两融交易规则中融券卖出+还券的交易闭环从此前的T+0变为T+1。

按照深交所的说法,此举是主要为防止部分投资者利用融资融券业务,变相进行日内回转交易,加大股票价格异常波动,影响市场稳定运行。

分析人士表示,目前融券交易额相对较小,且集中在300ETF、50ETF等ETF品种。投资者可以通过融券卖出ETF,买入成份股转换ETF还券等方法进行日内跨品种套利。交易所此次规则修改可能旨在限制ETF套利,减少相关成份股日内价格波动。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜