根据Marketwatch,高盛首席证券策略师David Kostin在最新报告中分析称:“联邦基金利率期货显示,市场认为美联储本月加息的可能性只有28%,而12月加息的可能性则为60%。”他也推荐,“高品质股”(quality stock)在波动行情中将最能凸显价值。”

什么是“高品质股”?

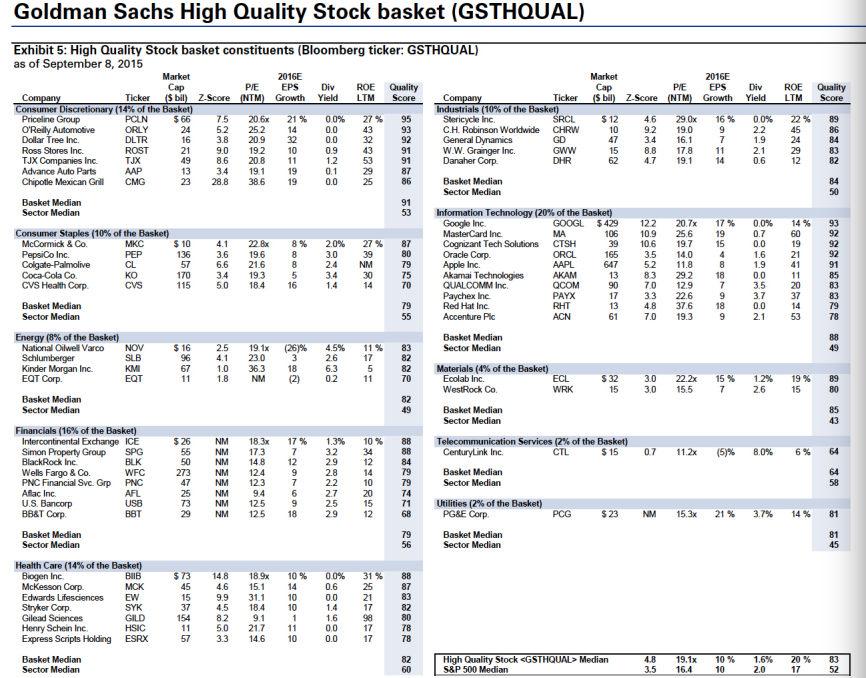

高盛例举称,如美国最大在线旅游服务网站Priceline Group Inc (Nasdaq: PCLN),谷歌(Nasdaq: GOOGL)和苹果(Nasdaq: AAPL)等,上述企业的资产负债表表现超过同类,在首次加息后三个月内的表现可能会较同类高出5个百分点。

此外,高盛还推荐了下述高品质公司——美国第二大的汽车修配连锁品牌O"Reilly Automotive Inc.(Nasdaq: ORLY),万事达(NYSE: MA),甲骨文(NYSE: ORCL),美国折扣零售商Dollar Tree Inc.(Nasdaq: DLTR)。

然而,高盛也指出了哪些股票需要避免——拥有较多浮动利率债务的企业很可能受到加息的打击。其中,最为脆弱的则是银行巨头M&T银行(NYSE: MTB),汽车保险公司Progressive Corp.(NYSE: PGR),美国最大的卡车制造企业帕卡公司(Nasdaq: PCAR),林肯工业有限公司(NYSE: LNC),富国银行(Wells Fargo &Co.),通用电气公司(NYSE: GE),美国第二大混凝土骨材硬料生产者Martin Marietta Materials Inc.(NYSE: MLM)。

Kostin预计,标普500的金融板块企业所持的浮息债务占比高达16%,而标普500工业板块的企业债务利率均值则为10%。“我们建议基金经理应该持有价值股,看好资产负债表健康的企业,同时要尽量避免资产负债表疲弱且拥有大量浮息债务的公司。”

纵览高盛报告中提出的“一篮子高品质股”,其中非必需消费品占投资组合的14%,消费必需品占10%,能源类占8%,金融类占16%,医疗保健类占14%,工业品类占10%,IT类占20%,材料类占4%,电信服务类占2%,公共事业类占2%。

|

(图说:高盛报告中的“一篮子高品质股”及具体各板块配比)

波动中哪些板块最抗跌?

在上一轮全球市场巨震之时,《第一财经日报》也介绍了究竟哪些板块最能抗跌,即在市场大幅波动时能够免遭严重拖累。同理,此次美联储一旦加息,也可能会引发市场短期波动。

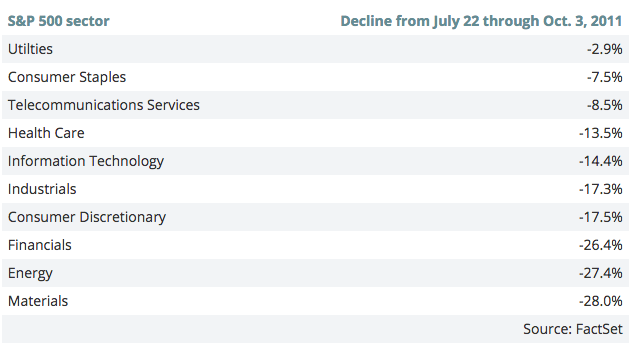

Marketwatch此前回顾了过去五年市场走势发现,美股的最大跌幅发生在2011年7月22日到10月3日这一阶段,当时标普500指数暴跌18.3%。而从当时标普500指数中的十大板块表现来看,公共事业、消费必需品、电信服务为跌幅最小的三大板块,跌幅分别为2.9%、7.5%和8.5%; 垫底的则是金融、能源和材料类板块,跌幅分别高达26.4%、27.4%和28%,大幅跑输大盘。

|

不过,Marketwatch也指出,其中不少板块动能自2011年以来也出现了较大变化。例如美国金融行业在经过了多年的资本重组和开支收缩后,状况已更为健康。当美联储首次加息后,这也将利好银行业,因为贷款和投资的利率将随之上升。

不过能源行业的日子似乎愈发难过,尤其是美国为了实现能源独立而在过去几年大幅扩大生产规模。此外,沙特为了捍卫市场份额也坚持不减产,因此原油供过于求的格局将长期利空能源板块。

此外,电信服务产业已经受到了电视内容提供商和付费电视提供商的打击,且电视收视率也不断下降。

总结而言,Marketwatch认为,公共事业类股是危机中最为抗跌的板块。此外,纽交所交易员Stephen Guilfoyle近期也对《第一财经日报》表示,“一段时间以来,我较为青睐医疗保健类股,收入流较为稳定,且股价也呈巩固趋势。”目前医疗保健类板块的抗跌指数排名第四。

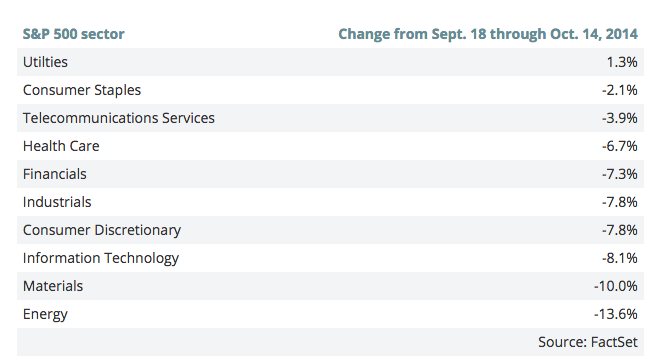

此外,过去五年中的另一次大跌行情发生在9月18日-10月14日期间,标普500指数下挫7.4%。当时最抗跌的前四类股票仍然是公共事业(+1.3%)、消费必需品(-2.1%)、电信服务(-3.9%)和医疗保健(-6.7%)板块,垫底的两大类股票仍是材料(-10%)和能源(-13.6%)。

|

对于一些更为谨慎的投资者而言,也不妨再看一眼过去十年标普500指数各板块的整体表现,十大板块涨幅由高到低排列分别是医疗保健(192%)、消费必需品(180%)、非必需消费品(173%)、IT(143%)、工业(141%)、公共事业(115%)、材料(105%)、电信(101%)、能源(64%)和金融(5%)。

|

(图说:过去十年标普500指数各板块的涨幅排行)

综上来看,在历年来最抗跌和长期涨幅最大的板块中,短期避险类投资者和长期价值型投资者似乎都能各取所需。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜