|

本报记者 黄斌 北京报道

今年以来,随着银行间和交易所市场对房地产企业陆续打开融资大门,房企这一曾经的债市弃儿,开始逐渐成为债市宠儿。而这一进程,在公司债新政后,被大大加速。

9月25日,万科公司发布公告称,发行第一期5年期50亿元公司债券,票面利率仅为3.5 0%,创同类房企发债利率新低,利率水平则比肩同期限国债。就在上周,上海世茂建设有限公司(下称“世茂建设”)发行的第一期60亿规模公司债,票面利率为3.9%,亦为彼时最低发行利率。

“房地产公司无疑是这轮股市最主要的直接受益人,因为融资成本较过去大幅降低,可以用新的融资置换过去通过信托、银行等其他渠道的高成本融资。”北京某券商固收分析人士向21世纪经济报道记者表示,此轮房企发债潮,在形式上“有点类似地方政府通过发行地方债置换其他融资。”

“如果单纯从市场的角度来看,目前高资质房地产公司的发债利率4.5%-5.5%算比较合理。”多位市场人士对21世纪经济报道记者表示,个别房地产企业的“利率竞赛”存在银行与房地产之间私底下的利益交换,而房企则“可以通过在公开市场压低利率,进而获得与其他融资渠道的谈判筹码。”

发行利率“国债化”之谜

9月17日,世茂建设3+2期限结构的60亿元公司债发行,票面利率3.9%,利率水平堪比国债,为彼时同类房企最低水平。

该债券发行的消息甫一出现,记者便从多位知情人士处了解到,该债券存在发行人与银行之间私底下的利益互换。

“世茂找了本地不少银行,提出投标3.9%,银行在购入债券后,再以4.5%左右的价格卖给其他投资者。”一位知情人士告诉21世纪经济报道记者,中间大约1.5个百分点的成本,世茂建设“回头以其它业务返还相应比例的差额。”

“他们领导说了不但要发行成功,而且要发得体面,虽然在地产公司里发得算晚的,但一定要发到最低,一定要发到4%以下。”该知情人士表示,世茂建设这一做法并非孤例。

但这一说法并未得到世茂建设方面的证实。据21世纪经济报道记者了解,房企此举对市场的影响,对债券市场本身的影响并不大。

上海某券商公司债业务人士向记者解释称,该降低发行利率的做法对未来同类房企发债的“真实利率”水平产生的影响有限,“最多给发行人一个压迫主承降低利率的证据,但如果你找不到人接盘,就别想跟别人一样的低利率。”

尽管对公司债市场影响有限,但这却对其他融资渠道产生了实实在在的短期影响。

北京某信托公司经理告诉21世纪经济报道记者,一家近期以低利率成功发行公司债的地产公司,在与其谈合作时,以该笔公司债作为筹码,要求信托公司降低融资成本的同时,丰富融资的方式,“但提出来的利率确实太低了,越来越难做。”

房企融资渠道大挪移

去年底,银行间债市对房企低调放开,随后陆续有房企在银行间市场发行中票及非公开债券。但真正给房企发债插上翅膀的,则是证监会主管的交易所公司债。

今年1月,新版《公司债券发行管理办法》正式推出,在大幅扩充发债主体的同时,还大大降低了发债门槛,这给对资金素有渴求的房地产企业创造了机会。

在数月筹备之后,交易所公司债于6月开始放量。记者根据Wind终端梳理发现,今年6月-8月,公司债月发行量分别为265.14亿、929.65亿及1110.02亿,远超去年同期水平。招商证券近期研报分析称,房地产公司债的规模占比超过70%。

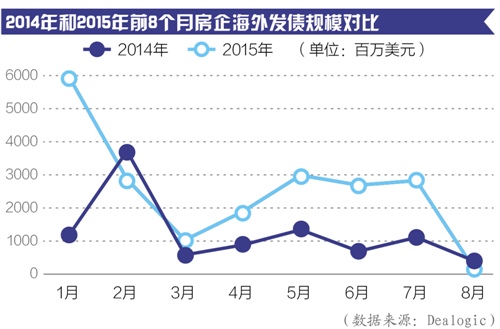

伴随国内房企债券发行的火爆,房企海外发债的规模明显萎缩。

Dealogic数据显示,今年前8个月,房地产企业海外发债99.16亿美元,较去年同期的204.13亿美元遭遇腰斩。截至记者发稿,Dealogic录得的9月份房地产海外发债数据为:1单,3亿美元。

“公司债按5%票面利率来算,国内无论是中票还是公司债,成本还是可能比海外发债低。尤其是公司债,可能能低一半。”前述北京券商固收人士称,受6月份股灾影响,近期股债两市的“跷跷板效应”颇为明显,“股市避险资金回流,给债市提供了充足的流动性,公司债放量供给,股市都给消化了,发行利率一路走低。”

公司债以房地产债券为主

尽管公司债不断降低的发行利率,从降低社会融资成本的角度来看,或为一件好事,但亦有市场人士认为,公司债利率如此之低,不但与公司债自身的信用不符,“一大堆基本面不怎么好的公司享受了国家信用”,而且与中国经济下行的现实不符,“经济下行,往往意味着行业和企业风险加大,信用利差应该扩大,相应地,一级市场发行利率应该升高才对。”

对此,国泰君安首席债券分析师徐寒飞在研报中指出,市场或误解公司债,其信用风险“并不比其他品种大。”

其研报的分类统计数据显示,一般公司债(公募)发行额中,7、8月份房地产债分别达到546亿和469亿元,占比分别高达73%和62%,9月份截至目前房地产债占比下降至46%。

而私募公司债中,房地产、建筑和综合这三类7-9月的合计贡献分别达到70%、76%和55%。

剔除房地产外,建筑和综合这两个行业合计7-9月贡献分别为34%、52%和34%,而这两个行业的私募公司债发行人几乎全部是地方政府融资平台。

这意味着,总体上看,近期公司债供给主要来源于房地产债和融资平台私募债。

徐寒飞认为,短期来看,房地产债的信用风险并不比产能过剩行业更大,房地产行业拐点并不对应房地产企业的信用拐点,未来房地产企业更可能是以一种主动收缩的健康方式完成行业调整,对债权人来讲系统性风险并不大。

而融资平台方面,徐寒飞认为,目前其系统性风险整体上仍然很低,当然债务置换和公募融资便利的情况下,这些仍然寻求高成本私募公司债融资的平台,确实需要更多一份的关注。

“从大的格局来看,源于政府兜底和再融资的事实上放松所有平台再融资政策都是行文非常严格,但执行非常灵活,我们一直认为目前城投债信用资质处于历史最好的黄金时期。未来在化解而非暴露存量地方债务风险的总体监管和处理思路下,政府性债务系统性风险仍然很小,总体上仍然是信用债中最安全的板块。”徐寒飞表示。

作者:黄斌

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜