|

文/许余洁

2015年二季度以来交易所公司债的火爆,引发了外界对中国债券市场泡沫与杠杆问题前所未有的关注。

笔者希望通过六张图表外加作者观察解读,从中国当前债务结构调整、公司债兴起等问题开始谈起,逐一挖掘中国债券市场的深层次逻辑、问题和解决之道。

本文旨在通过呈现当前中国社会融资结构正在发生的结构性变迁,即影子银行收缩、非标转标等,进而揭示中国债务风险的化解之道,治本之策在于如何调整债务结构的调整。尤其在当前宏观经济整体下行,信贷扩张压力加大,股票融资受阻的大背景下,债务去杠杆诸多方向当中,发展公司信用债市场是一个选择。

一、社融结构性变迁:银行贷款显著增加,影子银行收缩明显

2014年整顿同业业务(影子银行)以来,社会融资规模正在发生结构性变迁。

社会融资规模是指一定时期内实体经济(即非金融企业和个人)从金融体系获得的全部净筹资总额(发行金额减去本金兑付金额),它是全面反映金融与经济关系、金融对实体经济资金支持的总量指标。

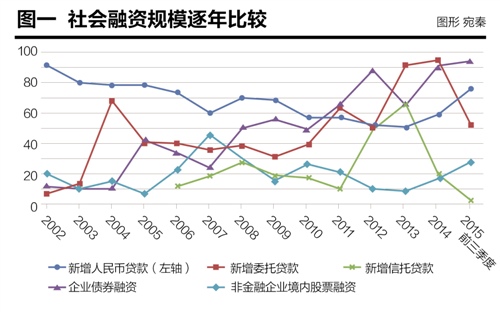

我国实体经济融资渠道主要依靠银行信贷(见图1),2015年前三季度对实体经济发放的人民币贷款增加了8.99万亿元,占社会融资规模比重达75.57%,较去年同期上升14.47个百分点,较去年底增加16.13个百分点。

除贷款占比回升,2013年以来社会融资规模的最大变化是影子银行规模的急剧收缩。新增的信托贷款和委托贷款规模,由去年前三季度的2.15万亿元下降至今年前三季度的1.06万亿元,影子银行融资收缩过半。这与中央认识到我国金融市场融资结构不合理,以及自去年5月以来,监管层推出的多项整顿银行同业与影子银行业务政策措施密切相关。

一边是影子银行体系的快速萎缩,一边是信贷的高速增长,中国金融体系正呈现出“非标转表”的融资结构变迁,背后是实体经济不堪重负的高融资成本压力。2014年以来中国金融体系为化解债务风险展开了一系列金融“手术”,从股市到债市,目的都是寻找一条中国债务去杠杆的最优选择之道。

二、化解债务风险之道:调整实体经济中的债务结构

2015年6-7月中国股票市场发生的剧烈波动再次表明化解债务风险的出路不在于强行去杠杆。在经济下行阶段,股票和信贷融资扩张的压力是非常巨大的。7月份股市价格发生的剧烈异常波动,印证了这一点。2015年前三季度股票融资较同期多出2350亿元,增速达77.43%,为实体企业直接融资提供了大量资金。

但考虑到我国股市投资者主要由大规模散户构成,股价在不断上升过程中,机构给散户配资的行为,相当于给居民部门加杠杆,从而达到降低企业负债率和杠杆的目的,可以说这是典型的企业部门杠杆向居民部门转移。

幸运的是,我国的居民部门杠杆率在全世界范围内还都是偏低的,对经济而言,7月股市杠杆转移的突然中止犹未晚矣。美国这八年来都没有走出的次贷危机,最重要的一个原因就在于危机后居民部门杠杆失去了控制。美国房地产泡沫的破灭,使得加载在没有偿债能力的居民身上的杠杆无法有效化解,居民部门遭受沉重的财富损失,单纯的经济问题上升为全局的政治问题。不过,美国次贷中的居民杠杆不是本文所要讨论的重点。这里只是想说明,经济中的杠杆调整,需要遵循金融市场的发展规律。

2008年之后,影子银行问题引爆了欧美债务危机,中国影子银行问题同样不可忽视。著名经济学家卡门·莱因哈特和肯尼斯·罗格夫在《这次不一样——八百年金融危机史》总结债务危机时提到,杠杆率的高低本身与债务危机之间并没有直接的联系,杠杆结构、市场不透明和债务短期化滚动引发的期限错配,这三者的结合才是诱发债务危机的根源。

在我国,作为银行表外业务的影子银行,由于变相提高了融资成本、不够透明、太分散;且没有形成完整的信用链条、难以有效监管等诸多因素,难以解决实体经济中的投融资难题,反而为金融体系积累了巨大的风险。

基于国内外历史经验和教训,我们应该认识到,为避免债务紧缩可能带来的螺旋效应,化解债务风险的出路不在于强行去杠杆,而在于调整债务结构。尤其是当前企业债券融资占比规模依旧较低、影子银行存量规模非常大的情况下,大力发展直接融资的债券市场大有可为。这一点与中央推动的政策思路是一致的,当前的债务结构调整表现在:

一是地方政府债务置换。地方债务置换目的是以中长期、低成本的政府债券,替换原先短期、高成本负债,包括银行贷款、城投债、信托等影子银行债务融资。

就目前状况来看,置换的安排与推进效果明显,一方面,在降低了实体经济融资成本的同时,直接引导了市场无风险利率的下行;另一方面,市场信心也随之提升,对债务危机与系统性金融风险的担忧大幅下降。

二是非标转标。非标,即非标准化债权资产,多以商业银行为主导,表现为多种形式的同业业务,游离于银行资产负债表外。与能够在国家指定的规范的交易所交易流通的 “标”(如股票、债券、资产证券化)相比,“非标”的最大问题是容易滑向暗箱操作、规避监管的违规融资,这些资产的标的多为房地产、地方政府平台、矿产等一些受到信贷政策或者信贷规模限制的资产,争议很大,收益率畸高。

我们在图1中看到,影子银行融资规模已大幅下降,但补充上去的是银行贷款。债券融资规模依旧很小,风险依旧在向银行体系集中。

三、非标转标初乍暖,证券化春寒

非标转标,在笔者看来,实际上是一种高度市场化的债务置换,是用标准化的证券取代非标准化的影子银行产品。相对于地方政府债务置换,由于参与主体更加公开化,市场化标准和要求会更高,在推动的过程中问题和障碍会更多。

如前所述,股市前三季度融资规模占比上升显著,但最终,去债务杠杆效果并不如预期所愿。同时,公司信用类债券市场在规模上虽然在这十多年内有所发展,占比由2002年的1.82%上升到2015年三季度的15.17%,但与2014年底相比较,上升仅仅0.43个百分点,无论是与2008年以来影子银行的扩张速度,还是与其2014年以来的收缩速度相比,公司信用债发展依然不尽如人意。(作者系西南财经大学特聘研究员,清华五道口博士后)

作者:许余洁

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜