|

2015年末开演的商战大戏——“万宝之争”将“万能险”推上风口浪尖。伴随着保险资本在二级市场的一记记组合拳,隐匿在资本背后的保险产品终于现身。肩负理财与保障功能的万能险,究竟是怎样成为市场吸金利器的?

万能险疯狂入市

在万宝之争中,万科董事会主席王 石微博发文称,“我认为(万能险)就是短期债务。万科股票当然可以随买随卖,但是一旦超过5%公布的时候,就不是短期投资了,而是长期股权投资。”王石认为,万能险短债长投,风险非常大,且有洗钱嫌疑。次日前海人寿做出回应,称“万能险有近百年历史,是人身保险中常见的产品类型之一。前海人寿严格遵守并符合中国人民银行关于反洗钱的有关规定,并定期接受监督指导”。

事实上,万能险一直就是各大保险公司力推产品。不过,在此之前,大众关注的焦点还集中在万能险的收益率,而“万宝之争”则将商战矛头指到万能险的资金错配上。

受政策影响,2014年万能险开始发力,同比保费增速达22%,跟上了行业保费平均增速;2015年1-11月,万能险保费实现了远高于其他险种的急速增长,代表万能险保费收入的“保户投资款新增交费”为6703亿元,较去年同期(3521亿元)增加90.4%。

众所周知,险资举牌主要资金来源于万能险,其次是分红险、投连险。庞大的市场空间,以及惊人的膨胀速度,使得不少上市公司对万能险表现出了“谈虎色变”的态度。在刚刚过去的2015年,至少有35家上市公司被险资举牌,保险资金以绝对的优势席卷A股上市公司。

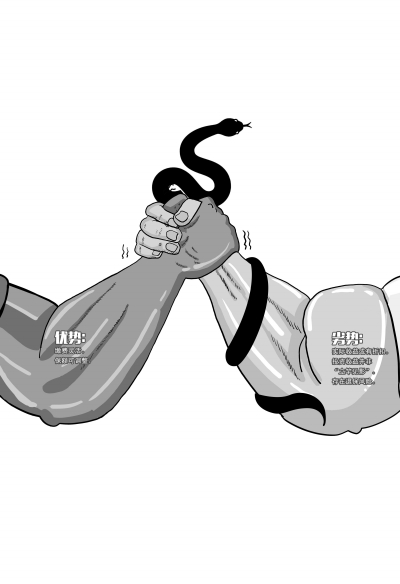

投资者对于万能险的热爱,使得这条顶着高回报头衔的“贪吃蛇”迅速进入资本市场。在银行利率不断下行、货币基金的年化收益率“破2”的背景下,收益率保持在5%-7%之间的万能险尤其受投资者关注。保监会数据显示,去年前10个月,万能险保费收入超过6000亿元,占总保费收入的29%,约22家险企的万能险保费收入占总保费收入的五成以上。

王石所担忧的,正是因万能险疯狂进入资本市场后产生的期限错配问题。

在华宝证券分析师李真看来,“为了保证收益水平,保险公司一方面投资收益高的非标资产,一方面积极配置股票举牌上市公司。本身这些高现金价值的万能险产品配置非标资产就存在期限错配现象,如果产生流动性风险加之险资在股市中被套牢,这将进一步加剧流动性风险,引发流动性危机。”

期限错配风险有多大

北京工商大学保险研究中心主任王绪瑾接受记者采访时表示,根据监管规定,万能险保费由保险公司统筹投资,保险公司将保费投资投入到资本市场是合情合理的。

有保险公司人士称,万能险不应该被妖魔化。“万能险有保底收益,相比其他理财产品有一定保障功能,在当前消费者风险意识不高、对理财需求旺盛的条件下,有它存在的市场根基。”该人士表示。

据了解,在万能险的设置中,所缴保费被分成两部分,一部分用于保险保障,另一部分用于投资账户。但其保障功能并不完善,有的只保障身故,有的则同时保障身故和全残。如果发生保险事故,保险公司赔付的保障金额基本上仅为万能险账户价值的105%。与惹人侧目的预期收益率相比,几乎可以忽略不计,这也令不少投资者将其当作纯粹的短期理财进行配置。

另有保险业内人士表示,万能险业务带来的期限错配风险,类似于银行理财业务的期限错配,其考验的是公司的现金流管理和资产负债匹配,保险公司庞大稳定的现金流也是险资区别于银行、券商、基金的一大优势。

上海对外经贸大学教授郭振华也表示,除极个别保险公司外,绝大多数保险公司都是两条腿走路,既销售万能险,也销售分红险和普通寿险。此外,保险资金对于上市公司短债长投的说法也不恰当,郭振华认为:“只要标的质地优良,不大可能会给寿险公司带来流动性危机。”

不得不提的是,为防范新形势下保险公司资产负债错配风险和流动性风险,加强保险公司资产配置行为的监管,对于险资投向引发的风险问题,保监会在短期内已经多次发文引导。

在保监会29日召开的保险行业风险防范工作会议上,保监会副主席陈文辉强调,现阶段保险资产负债管理面临着一些风险和问题,如资本市场波动风险加大,具体表现为股票投资浮盈流动剧烈;一些投资较为激进的保险公司面临偿付能力不足的考验;部分举牌上市公司股票的保险公司面临集中度和流动性风险。此外,部分保险公司存在公司治理缺陷和内控不足风险。

万能险将改变玩法“万能险按月结算,对寿险公司的投资业绩压力大,在投资业绩好的时候,寿险公司更愿意销售万能险。”郭振华表示,自2012年起,保监会发布一系列投资新政,放宽险资投资渠道,使得保险资金更便于捕捉短期投资机会,一定程度上刺激了万能险的销售。

与此同时,万能险本身也开始发生变革,传统万能险产品普遍交费期长,不仅收益率低,提前支取需要扣除高昂手续费。而新型的万能险产品属于高现价,甚至零费用、全现价等,对客户展现出巨大的吸引力。

此外,一些万能险设计门槛比较低,尤其是一些通过网络销售的万能险,投资门槛基本在1000元左右。以前海人寿官网“前海海鑫利1号年金保险(万能型)”为例,该产品的起投金额仅为“100元/份”。

不仅产品设计灵活,万能险的投资收益还十分诱人。华宝证券研报显示:近年来的万能险产品中,年结算利率分布在4%~6%之间的产品占比最大,2015年1月到10月基本稳定在6%上下。从结算利率在6%及以上产品的占比情况来看,10月占比较1月高出近10个百分点。也就是说,随着利率水平的下行,高收益产品的比例不仅没有减少,反而增加不少。

由此,万能险成为保险市场上名副其实的吸金利器。

保监会数据显示,去年前10个月,万能险保费收入达到6000亿元,占总保费收入的29.6%。国金证券分析师徐飞指出,去年前10月,国寿、新华和太保保户投资款新增交费(主要为万能险)占原保险保费收入(主要为传统和分红险)比例仅为4.9%、2.3%、6.2%,而富德生命人寿、华夏人寿、前海人寿占比则达到107.8%、2938.6%、352.9%。

值得关注的是,上述万能险销量增速明显的中小型保险公司同时成为去年A股市场中的举牌大户。

监管层注意到了险资中的投资风险。12月底,保监会发布《进一步规范高现金价值产品有关事项的通知》,对万能险这类高现金价值保单的销售规模上限、资本金消耗做出了严格约束。这意味着,今后用万能险来撬动保费的“杠杆”将越来越低,依赖万能险独大的保险公司将面临巨大的资本金压力,而将改变玩法。

名词

万能险

万能险是包含投资和保障两大功能的人身险产品。投保人将保费交到保险公司后会分别进入两个账户,一部分进入风险保障账户用于保障,另一部分进入投资账户用于投资。投资账户的资金由保险公司代为投资,投资利益上不封顶,下设最低保障利率。

投资建议

适合5年以上中长期投资

记者从保监会了解到,一些消费者因为“万能险”这个名字,导致预期与实际相差过大。事实上,万能险并非万能的,存在三个劣势:

1.实际收益或有折扣。万能险都有保底收益,但高于保底收益的部分是不确定的。

2.投资收益并非立竿见影。消费者购买万能险时要仔细阅读保险条款中关于费用的部分,知晓前期账户收益部分会被一些费用抵销,产品需持有一段时间才能真正产生收益。

3.存在退保风险。由于买万能险需要扣除初始费用、风险管理费等诸多的费用,前几年保单个人账户价值会非常低,所以如果退保损失非常巨大。

值得关注的是,2013年开始出现的新型万能险产品,特别是通过互联网销售的产品期限都非常短,大部分都在一年以内,这其实是以提前退保实现的,由于新型万能险产品一年后退保手续费设置为“0”,因此,不少投资者通过提前退保不扣除手续费实现短期投资,不过,这类网销万能险产品过分强调收益而忽略了保障功能。

那么,哪类投资者适合购买万能险呢?保监会也给出了建议,投资者不妨用以下标准来衡量一下自己:有稳定持续的收入;有一笔富余资金且长期内没有其他投资意向;有一定的投资和风险承受意识,但又没有时间和精力进行其他投资;对万能险的收益回报有中长期准备,所谓中长期至少应在5年以上。

京华时报记者牛颖惠京华时报漫画谢瑶

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜