人参与)

人参与)明年形势将十分错综复杂。股弱债强的格局也许会延续,但不排除股票市场有企稳上扬的可能性。因而基金投资还是建议分散资产配置。

文/本刊记者 冯庆汇

债券基金无疑是2012年最热门的品种。一方面由于债市较好,股市较弱,债券类基金都取得了正收益,相较于股票方向基金显得出类拔萃。另一方面,债券类产品今年的急速扩容也让投资者的基数大为扩展。

但问题随之而来,在火热的2012年之后,债券类产品明年是否也能保持如此热度?事实上从下半年来看,债券市场已经基本结束了普涨行情,随之而来的是更为错综复杂的阶段性行情和个券行情,投资难度也随之提高。对投资者来说,选择合适的产品,同时对利率风险和信用风险做好一定程度的心理准备恐怕是2013年债券产品投资的主基调。

当然,对风险做好心理准备不意味着风险会立即兑现。只是在债市急速扩容之后,潜在风险的酝酿和爆发存在一定的可能性。债券类产品的预期风险并不高,尤其在机构投资者进行了普遍意义上的风险控制后。更重要的是,在利率市场化背景下,债券类产品的预期收益比几年前有大幅提高。今年一些纯债类产品的收益率都高于5%,利率市场化让这种趋势继续维持。这类产品从风险收益角度看,性价比毫无疑问超过了股票类型产品。

今年以来,债市持续升温,越来越多的融资需求被引导到债券市场。根据央行公布的金融数据,尽管每月新增信贷规模持续下降,但由于企业债券和信托融资等规模不断上升,今年以来,社会融资总规模一直处于高位,“以债替贷”效果明显。

有业内人士表示,过去很长一段时期内,在社会融资结构中,新增贷款一直占据绝对的垄断地位,企业债融资与信托融资只是一个小小的配角。今年以来企业债融资规模不断攀升,主要得益于利率市场化的加速推进。

根据财汇数据统计,截至11月26日,今年以来已发行普通企业债11027亿元、中期票据10383亿元、公司债2273亿元,其平均票面利率分别为7.08%、5.62%和6.03%。较高的票面利率,是融资规模激增的诱因。

于是债券产品纷纷瞄准了高票息信用债中的杠杆投资机会,除了短期理财基金产品外,多数纯债券类产品都以此为投资重点,这可能也是明年此类产品超额收益的来源。这意味着对个券选择、仓位把握和杠杆水平都会影响到投资业绩。所以债券类产品投资业绩的分化可能也是必然结果。投资者在选择时应更注重基金公司的整体实力和过往业绩。

另外,在各种经过花俏包装的债券类产品中,建议投资者选择普通类型的纯债基金。变换花样的包装除了更有利于产品营销外,很少有实质意义,对收益率的影响几乎可以忽略不计。

玩转分级基金A类份额

分级基金也是市场上极有吸引力的产品。不过它们虽然有足够的魅力,但投资难度也不低。金融市场上想要赚钱永远不是唾手可得的。

在股市不佳的时候,分级基金的低风险部分是不错的投资标的。很多分级基金的A类份额可以将其看作类似固定收益产品,也可以看作是一只债券。

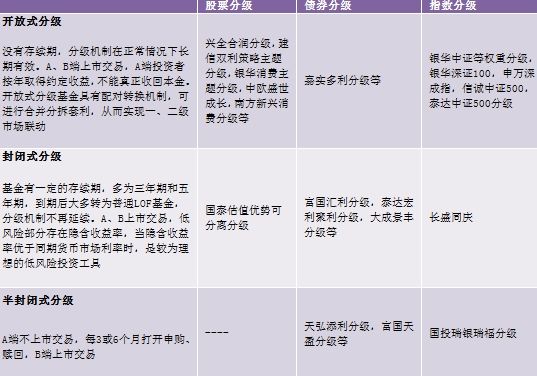

目前市场上的分级基金可以分为三种类型。第一种开放式的没有存续期的杠杆分级基金,分级机制在正常情况下长期有效, A、B端上市交易,A端投资者按年取得约定收益。这类A份额类似浮息债,每年可获得分红收益,但拿不回本金。开放式分级基金具有配对转换机制,可进行合并分拆套利,从而实现一、二级市场联动,母基金的规模会因此发生变化。

第二种是封闭式分级基金,这类基金有一定的存续期,通常3年、5年,到期后大多转为普通LOF基金,分级机制不再延续。A、B上市交易,低风险部分存在隐含收益率,当隐含收益率优于同期货币市场利率时,是较为理想的低风险投资工具。

第三种是半封闭式分级,包括国投瑞银瑞福分级、富国天盈等都是此类产品。A类份额通过银行等渠道募集后并不上市交易,只有B类份额上市交易,因而被称为半封闭式。

目前第一种没有存续期的杠杆基金非常活跃。一般来说,开放式分级基金的A端,没有固定到期日,可视作永续债券。由于其具有永续债券的性质,投资者一般会要求较高的收益率。按照华宝证券基金研究总监胡立刚的说法,目前投资者对永续型的分级基金A端要求的收益率在7.3%左右,而事实上其约定收益率无法满足投资者的需求,因此A端上市之后一般会表现为折价。但在折价率比较高时,其约定收益率按照二级市场价格计算,却有很好的投资价值。

这种没有封闭期的A类份额,包括银华稳进、银华金利、申万收益等,投资者只能在每个分红折算日通过赎回收益兑现约定收益,或者通过二级市场价格的波动获得收益。

而具有封闭期的A类份额从形式上说更接近普通债券,如富国汇利A、中欧鼎利A等。随着封闭期到期,二级市场折价率缩小,最后投资者可以净值获得本金,和有固定到期日的每年付息的债券类似。按照目前的利率水平,大多数这类产品的约定收益率在4%到5%左右,如果算上二级市场的折价,到期时获得收益水平可能会更高。

适当投资股票基金

股票基金的表现取决于明年A股的表现。有人相信市场即将否极泰来,也有人认为A股将持续熊市,所以明年股票方向投资的策略有些扑朔迷离。不过按照一般的历史规律,A股明年比今年表现好的概率很大,中长期资金不妨配置一部分在股票基金上,或许有意想不到的收获。

除了典型的A股基金外,也建议投资者关注QDII基金。金融风暴之后,海外市场逐步回稳,已表现出一定的吸引力。今年表现最好的QDII是国泰纳斯达克指数基金,同时新兴市场基金也有不俗表现。作为分散投资的一种方式,将部分资产投入具有成长力的海外市场是一种策略,当然选择恰当的国家和地区是重点。建议继续关注新兴市场地区,但仅限于金砖四国的QDII还是最好回避。这几个市场在长达10年的高速成长后,已不再具有当年的光环。

我来说两句排行榜