|

见习记者 王丹 上海报道

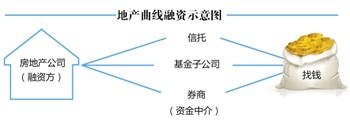

7月以来,房地产直接融资开闸的消息,在资本市场引起震动,与其关系密切、且“热衷于”为地产企业提供间接融资渠道的信托、券商、基金等,纷纷开始调整业务战略。

本报记者从多位业内人士处了解到,最明显的迹象是,不少机构对好的房地产项目的融资成本,已有所松动。

融资成本悄然下降

“上月末,有资金朋友问是否有合适的直投房地产项目,要求项目好,年化收益率20%以上,当时我还说帮他留意,要放在现在,我只能大笑三声,告诉他,"哥们,这么高的收益率已经是老黄历了,现在能达到15%以上就不错了。”7月18日,上海一家从事地产项目融资业务的投资公司负责人告诉本报记者。

上述人士表示,7月以来,房地产信托收益率明显下降,实际上,房地产企业的融资成本在悄然下降,无论民间资金直投还是通过信托计划、有限合伙制产品等曲线方式,成本都有所降低。

据用益信托统计的数据显示,7月1日-14日的两周时间,房地产信托产品平均预期年收益呈下降趋势,前一周环比下降0.33个百分点,后一周环比下降0.22个百分点,目前整体在9%左右,今年上半年,为数不少的年化收益率过10%的产品,如今已是难寻。

近日,诺亚财富在下半年信托策略报告中建议,投资者应适当降低房地产投资收益的预期。该公司分析人士表示,目前,开发商通过信托等渠道高成本融资的意愿明显下降,一方面是难以承受过高的资金成本;另一方面则与房地产直接融资开闸,将促使融资成本下降的预期有关。

6月末,房地产直接融资开闸的消息便已在业内传开,且逐渐甚嚣尘上。

“一旦地产企业直接融资渠道放开,加之利率市场化的推进,好多机构的资金优势便将不再,一些现在符合做财务性投资的大中型房企,特别是央企、国企、上市公司背景的房地产公司,融资渠道会大幅拓宽,就无需信托这样过高成本的融资渠道了。因此,大家都希望趁着最后一波机会赶紧做”,18日,杭州一家主动管理型的信托公司负责人表示。

据该负责人介绍,最近不只是信托,还有券商另类子公司、基金子公司等对其手头好的地产项目在成本上都有所松动,且趋向于先做中长期产品,“现在缺的不是资金,缺的是合适的好项目”。

倒逼机构让利

房地产直接融资暂停的三年,大多数地产企业选择通过海外上市、发债、私募、信托、券商、基金等平台融资,融资成本大幅攀升,成本超过20%的不在少数。这也是近年房地产信托迅猛发展,券商、基金子公司成立后均纷纷瞄准房地产领域的最重要原因。

7月17日,新华联(000620.SZ)携手汇添富基金子公司设立地产项目资管计划,此事在业内引发热议。受关注的不仅是基金子公司抢夺了信托“饭碗”,以及先通过分级计划再走银行委托贷款通道的创新方式,还有其公布的8.94%的委托贷款利率。

“这个产品的融资成本应该比通过信托方式要低。”据上海一家代销信托的第三方企业负责人王伟介绍,此前,房地产公司通过信托融资,即使是上市公司,并有抵押等,但投资者收益、银行的托管费、信托的管理费、人员销售费等加起来,总融资成本年均要超过15%。“如果8.94%包干,那真的是太低了!”

记者随后从新华联了解到,这款产品早已售罄,不过,实际成本不止8.94%,除资产计划中新华联认购的5.5亿元B类份额后,成本是每年13%左右。

“这个公开的贷款利率很能误导市场,不过反映出一种现象,目前,房地产项目融资的发起方、资金方趋向于标榜成本低的心态,也有价格战的意味”,安信信托(600816.SH)一位理财经理告诉记者。

目前,很多房地产企业已认识到融资成本下降的现状。

北京一家大型第三方理财的业务经理告诉记者,上个月,他们曾包销一款房地产信托,投资者预期年化收益率在10%左右,企业总融资成本是15%左右,原计划信托融资4.5亿元以上,不过近日募资满足合同约定后就没了下文,因为该公司要采取更低成本的方式。

他说,“其实,目前信托等机构发行房地产信托的盈利空间已经不大,上半年,房地产企业的信托融资成本大多超过15%,高的能到18%,最近明显下降。”

据业内人士透露,目前,好的房地产项目各方机构都在抢,基金子公司给出价格的普遍在13%左右。受访的信托则表示,也可根据企业资质具体商谈。更有信托人士称,他们下一步准备到中小开发商的地产项目中掘金。

但分析人士认为,中小开发商的地产项目风险重重,需要相当专业的团队操作,否则,房地产信托的风险会更大。

作者:王丹

我来说两句排行榜