人民币汇率出现了罕见的连续贬值,现在越来越多迹象显示,这可能是人民银行在背后“搞鬼”,目的是希望打击套利交易。

美银美林注意到了,人民币市场出现“有形的手”干预的痕迹:

农历新年过去以后,人民银行也重新开始采取行动了—其不但重启了回笼流动性的回购操作,而且实际上以更高的利率进行回购。人民银行注入流动性的7天逆回购操作利率比一年前高75个基点,这一举措被市场认为是在去年的基础上加息75个基点。新的回购交易利率设定在3.8%,比上次在2013年6月6日进行的28天回购交易高105个基点。

基于一个简单的框架,该举措等价于再加息35个基点。问题是,货币和债券市场接近完全无视该操作。

从2月10日开始,7天回购利率已经下跌了接近200个基点。面对人民银行回笼流动性,流动性状况大幅改善是令人费解的,因为从2月10日以来,大部分在农历新年动用的现金都应该已经流回金融体系了。外汇市场波动也引出了关于过去几周流动性为什么会改善的疑问。

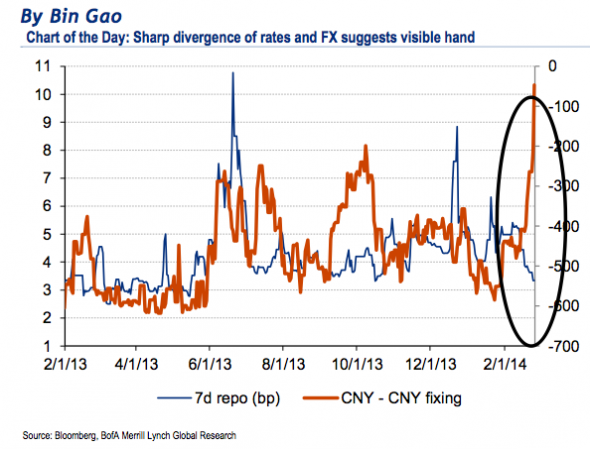

一般来说,在岸回购利率的上涨时,人民币会相对于中间价走弱:这是因为外汇流出抽离流动性的正常结果。然而,2月的市场波动出现了颠倒。汇率和利率之间出现了巨大的分化。

(蓝线代表7天回购利率,红线代表人民币对中间价的溢价)

美银美林给出了两个可能的解释:

这可能是因为季度性的资金外流,而今年的情况可能更严重,因为农历新年前在岸利率更高。结果导致银行在离岸市场借入了更多的资金,推动了人民币的升值。在农历新年以后,这种资金流逆转了,推低了人民币汇率。...然而,这个解释的问题是,当资金外流的时候,在岸利率应该上涨而不是下跌。

更为流行的理论或揣测是人民银行在背后操控。

因为人民银行买入更多的美元,这自然创造了在岸人民币的流动性,导致回购利率走低。这解释了为什么在岸人民币领先走势,同时在岸人民币和离岸人民币现货市场波动要远大于远期市场,这都显示了,这是一次国内投资者驱动而不是外国投资者驱动的行情。

这种解释的问题是,如果央行不明显承认,市场是难以证明是否真的存在干预。

另外,法兴的报告还指出:

至于原因,存在明显的证据显示人民银行干预了。我们认为,最近人民币的波动是为了打击套利的资金流入。如果短期的资本流入减少,贬值将可能停止。

法兴认为,人民银行的目的是打击套利交易:

人民币拥有套利交易货币的两大特征:较高的在岸利率和逐渐且稳定的升值趋势。

第一个特征部分是由美联储的宽松政策,部分是由人民银行担心债务风险而不愿意宽松国内的流动性环境所导致的。在短期内,这个情况不大可能明显弱化。然而,人民银行有能力改变第二个情况,看起来其正在这么做—通过逆转升值的趋势,推高人民币汇率的波动。

那么,下部分措施是什么呢?

扩大波动区间?可能。但正如我们之前指出的,至关重要的是人民银行怎么管理汇率。为了发挥真正的作用,我们认为人民币汇率改革的下一步措施应该更为大胆:人民银行应该从每天设定中间价改为每周(甚至每月)设定中间价,同时扩大波动区间。

更多的贬值?可能空间不大了。

虽然央行不希望过多的资本流入,但过度的资本外流也不是其选项。月度的外汇头寸数据是显示资本流动方向变动的指标。而在岸和离岸人民币现货汇率的汇差则是一个实时的指标。如果离岸汇率持续地对在岸汇率出现某种程度的折让,这将是资本外流的迹象。到那时候,人民银行将几乎肯定会选择再次稳定人民币汇率。

仍然,人民银行打击套利活动可能会带来短期的痛苦,甚至风险:

如果人民币走软持续较长时间,那么已经很具规模的跨境资金流可能会逆转,导致回购利率走高。

...

因为套利交易的减少或消失,资产价格下跌将成为真正的风险。房地产价格将出现危险—这是中国金融体系重要的抵押品。

我来说两句排行榜