编者按:在2012年的资管舞台,迅速走红的角色要属券商资管,其规模总量华丽的“三级跳”,令银行、信托、基金等济济同侪望尘莫及。券商资管逆势突破的背后,却难掩其扩张过程中的尴尬:如今的券商俨然在复制信托过去的发展模式,以通道换规模增长。对于渠道

相关公司股票走势

![]()

的过分倚重,使其逐渐沦为“银行打工者”。

但是,一些大券商正是以通道业务积攒人气。虽然通道业务的发展高峰很快会过去,但是资管业务的创新浪潮才刚刚到来。在泛资产管理的背景下,券商资管转型的舞步正由慢四转向快三。

证券时报记者 黄兆隆

1.2万亿元!券商资产管理规模终于突破万亿元大关,这是证券时报记者获得的最新券商资管规模数据。

在创新政策的护航保驾下,券商资管正迅速催化业务规模。目前虽难及银行、信托、公募基金动辄数万亿的庞大体量,但其通道潜力和创新机制已初显竞争优势。

然而,我们也注意到,券商资管规模突破万亿元的荣耀背后,却难掩其发展过程中的尴尬:一边是资管规模的大跃进,一边却是规模增长对于银行渠道的过分倚重,这使券商资管深陷价格战的泥淖。

创新犹如生产线

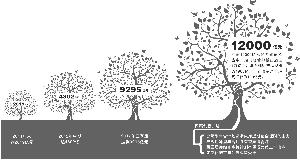

这是券商资管规模几何级数式增长的一组数据:2011年末达2819亿元,2012年中期达4802亿,2012年三季度达到9295亿元。至此,业界对于券业资管规模年底前突破万亿元几无悬念,只是没想到这一突破会来得这样快。2012年12月初,券商资管规模达到1.2万亿元。

不到一年,券商资产管理规模上演了华丽的“三级跳”,成为继信托的野蛮生长之后,规模呈现爆发式跃进的又一案例。最新数据显示,券商1.2万亿元的资管规模当中,定向资管规模已超过1万亿元,集合理财产品规模为1900亿元,专项资产管理规模仅为100亿元。

突破万亿元,业内人士对此并不感惊讶。“年末或许整个规模还会跃增至1.5万亿元。”国泰君安资产管理公司相关人士介绍道,“政策松绑是最大的催化因素,资管新规解放了券商的生产力。”

如今,券商资管犹如加速生产的创新流水线,将新产品源源不断地推送至市场前沿。Wind数据显示,在资管新政落实的11月,共有27个券商集合理财产品被推向市场,平均每天1个新产品面世。而这一速度还在不断提升,从12月以来,共有16个集合理财产品被推向市场。

以国泰君安为例,该公司一个月内连发4只创新产品,据透露,春节前还将推出4~5只产品。“我们对此戏称为"栅栏打开,九虎下山",公司上下紧绷着神经连轴转,每天都在加班加点赶着研究创新产品和推广新产品。”上述国泰君安资产管理公司相关人士表示。

自监管层鼓励券商创新发展以来,各家券商纷纷在产品创新方面埋头苦干,对冲产品、定向增发产品、保证金账户产品接连推出。

规模增长倚重渠道

如今的券商俨然在复制信托过去的发展模式,以通道换规模。数据显示,今年前11个月,券商集合理财产品的新发行规模不超过1000亿元,而在大干快上的氛围中,定向资管却实现了万亿级增长。

据记者了解,近期单月增长近3000亿元,这是券商定向资管规模跃升的最快速度。不过,一系列迹象显示该项业务发展速度似乎达到了峰值,未来超越比较困难。

“在低价冲规模的发展模式下,通道业务的高速发展导致利润率越来越低,监管层政策随时会变化,这项业务的潜力已被开发殆尽。”多名券商资管均认同这一判断。

不可否认的是,一些大券商正是以通道业务积攒人气,虽然通道业务发展高峰很快会过去,但是资管业务的创新浪潮才刚刚到来。

“资管发展模式是先易后难,啃硬骨头的时候才是真正拼核心竞争力的时候。”上海某大型券商副总裁如此形容资管创新。

“具体而言,可以通过产品创新设计,为企业开辟除银行贷款、股票发行和债券融资以外的新型直接融资通道。”国泰君安证券资产管理公司董事长顾颉指出。

在业内人士看来,在股票、债券发行等制度没有根本性改变的前提下,个性化的融资需求必须通过一个平台来解决。基于这种需求,券商资管投资范围会得以大幅拓展,产品设计也会空前复杂,产品定位与客户需求的对接将更为直接和明确。

“小集合投资各类金融产品,利用备案制和结构化优势,将客户投资需求迅速整合;专户就是客户能投什么就投什么,利用备案与投资无限制的优势,以通道类业务为主题迅速抢占市场;而对于投资于非上市股权、债权等创新资产,可放在专项资管计划完成。” 中金公司资产管理部副总经理陈戈总结道,“简单说,就是投资做集合,通道走专户,创新看专项。”

四类发展模式浮现

创新浪潮虽然未全面展开,但已初显雏形。从产品形态而言,非二级市场债券投资的固收类产品必将引领未来资管发展。根据记者梳理,目前产品形态已大致形成四类主流发展模式。

首先是分级型集合计划逐渐成为近期集合理财的主力,国泰君安、东方证券、

海通证券等已相继发行此类产品。分级产品风险收益特征更为突出,体现了不同类型投资者的配置取向,也为融资方提供了便捷的解决方案。

其次,宏观对冲型集合计划有望赢得青睐。根据规定,小集合计划可以投资各类期货品种、银行间市场交易的衍生品,并可参与两融交易,这为发展对冲基金提供了强有力的工具。统计表明,在数十种对冲基金策略中,长期看宏观对冲策略是风险收益配比最佳的。

股票质押融资资管计划有望成为第三个热点。这类产品评估简单,风险可控性强,从收益来看,也是一两年内固收投资的极佳品种。然而,目前股票质押融资主要以信托为载体来进行,手续一般较为繁琐,风控也存在盲区。而券商资管开展此项业务在资源、专业经验方面均具有独到优势。

第四,定制化的定向计划有望受捧。新规对于定向计划的投资方向未做明确的限制性规定。未来券商可以同客户协商确定资金投向,极为灵活。因此,可以预见定向业务将是未来券商资管增速最快的一个领域。例如投资单一私募债、定向增发的定向计划等。

定价权是制高点

并非所有券商都能享受到创新红利。今年以来,银证业务的爆发令业内人士印象尤为深刻,这也使得头啖汤效应刷新了业界对创新业务竞逐的认识。

“这项业务告诉后来者,抢到前面有肉吃,才能做出规模,这使得争抢创新第一位尤为重要。”东方证券资产管理公司总经理陈光明表示。

可以佐证的是,该项业务增长令抢得先机的

宏源证券赚得盆满钵满。但由于增值服务相对有限,这个领域的利润率很快被蜂拥而至的后来者拉低,成为红海。甚至还遭业界诟病:券商已沦为银行业的打工者。在陈光明看来,未来券商资管必须构建核心竞争力,获得领域内的定价能力,并提高创新速度。

“做长期就是要有定价能力,做短期就是要有抢跑能力,具备一种能力就不错,具备两种则潜力巨大。”陈光明表示,“券商资管应该是结合自身优势在股票、债券等基础类资产上进行延伸、拓展,基于对这些基础资产的专业判断,面对一些机构投资者时才能有定价权,并实现较高的利润率。”

作者:黄兆隆

人参与)

人参与)

我来说两句排行榜